Evergrande è un problema. Ma non è mai stata una Lehman. In compenso, le Banche centrali stanno lavorando a un processo di vasi comunicanti sui tassi senza precedenti. E senza più margine di errore

Evergrande non è Lehman. Non lo è mai stata. Semplicemente, faceva comodo che venisse percepita come tale. Ieri era il giorno del giudizio: dopo aver annunciato il pagamento del coupon dovuto sui bonds onshore in yuan ma non quello per la carta denominata in dollari, tutti gli occhi erano puntati sulla reazione di Wall Street alla conferma dell’inadempienza del colosso cinese.

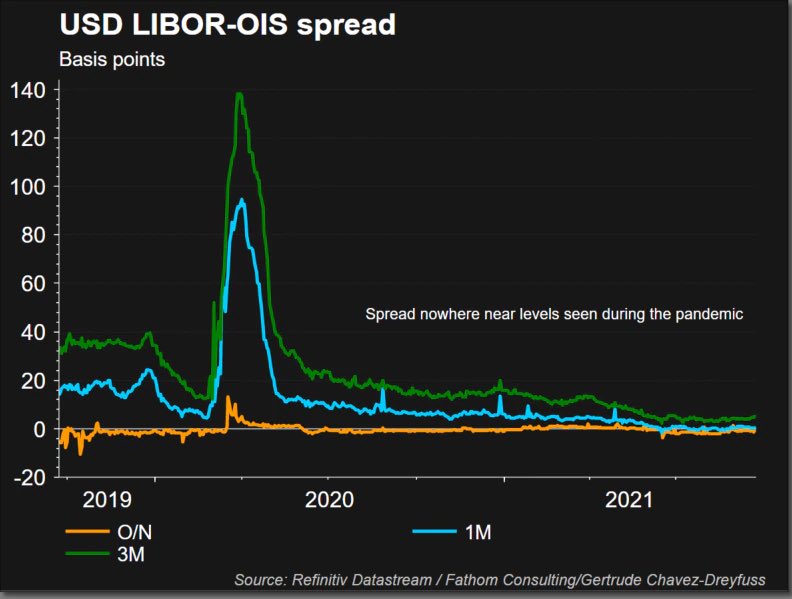

Risultato? La mostra questo grafico:

Andamento dello spread Libor-Ois

Fonte: Refinitiv/Fathom

Andamento dello spread Libor-Ois

Fonte: Refinitiv/Fathom

uno dei principali proxy relativi alla tensione sui money market, lo spread OIS-LIBOR, è calato a 3.2. Ad aprile dello scorso anno, nel pieno della pandemia, era arrivato a 135.213. Calma piatta. In compenso, la facility di reverse repo della Fed di New York esplodeva di liquidità depositata dalle banche stracariche di cash e a corto di Treasuries, in attesa che il Tesoro torni a emettere. Insomma, chi si ricorda il congelamento dell’interbancario che anticipò il crollo Lehman capisce intuitivamente che quanto stiamo raccontando da almeno dieci giorni rappresenta una storia totalmente diversa.

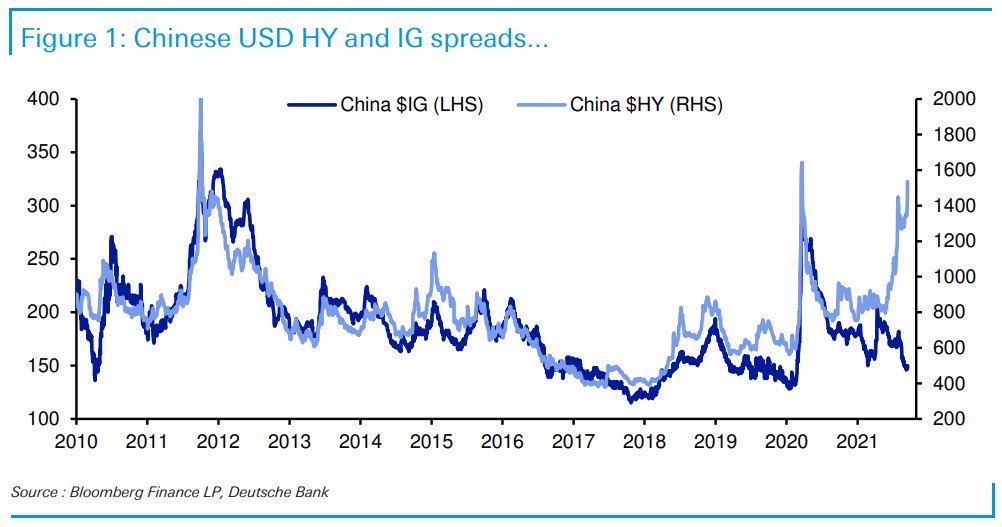

Quantomeno, ad oggi il rischio contagio appare inesistente. Il perché ce lo mostrano questi altri grafici,

Spread di rendimento fra bond junk e investment grade cinesi

Fonte: Deutsche Bank

Spread di rendimento fra bond junk e investment grade cinesi

Fonte: Deutsche Bank

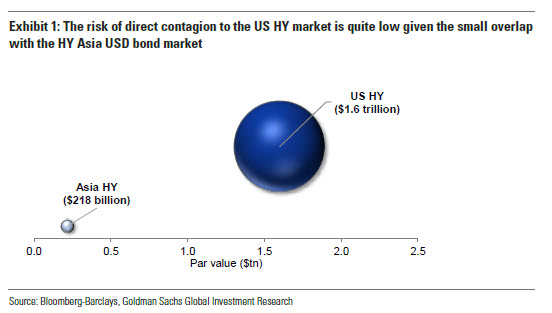

Comparazione fra controvalori del comparto HY statunitense e asiatico

Fonte: Goldman Sachs

Comparazione fra controvalori del comparto HY statunitense e asiatico

Fonte: Goldman Sachs

i quali spazzano via altre leggende metropolitane assortite. Alla base del caso Lehman/subprime c’era infatti una politica di rating poco accurata, tanto per usare un eufemismo, che classificava il junk come investment grade. Di fatto, fu il totale fallimento - altro eufemismo - delle agenzie di valutazione nel compiere il loro lavoro a far saltare i modelli di risk management e value at risk. Non è palesemente il caso della Cina, come mostra lo spread evidenziato nella prima immagine. La seconda, poi, parla da sola: non solo l’alto rendimento cinese è certamente ben segnalato dai valori di premio che deve pagare per il proprio collocamento ma opera in un universo di controvalore asiatico nettamente più basso di quello statunitense.

Insomma, Evergrande è stata una preoccupazione. E continua ad esserlo, non fosse altro per l’esposizione dei cittadini cinesi al real estate attraverso prodotti di investimento e le acclarate difficoltà finanziarie dell’unità dedicata all’auto elettrica, la quale ha già sospeso il pagamento di stipendi e forniture. Ma non è mai stata Lehman. Questo, però, non significa che qualcosa sottotraccia non stia cominciando a mostrare delle crepe. Sempre più evidenti. Perché se nei giorni scorsi ha fatto sensazione l’intervento da 71 miliardi di dollari messo in campo in pochi giorni dalla Banca centrale cinese (Pboc) per mantenere liquido il mercato in un momento che vedeva sovrapporsi le scadenze di Evergrande con quelle tipiche di fine mese/trimestre e una settimana di festività prevista in Cina a inizio ottobre, è altro che deve fare riflettere.

Ovvero, questo:

Volumi di utilizzo della facility cinese per la fornitura di liquidità

Fonte: Bloomberg

Volumi di utilizzo della facility cinese per la fornitura di liquidità

Fonte: Bloomberg

la stessa Pboc ha colto al balzo la palla dell’interventismo di necessità per operare una riforma del meccanismo di fornitura emergenziale di liquidità al mercato (SLF). In sostanza, ora le richieste di prestiti da parte degli istituti di credito potranno essere inoltrate anche per via elettronica, un cambiamento operativo finalizzato alla stabilizzazione delle aspettative di mercato e al mantenimento del grado di funzionamento dei tassi nei money markets che non patisca picchi di volatilità. Perché ora, quando si è appena iniettato un diluvio di cash nel sistema e il caso Evergrande pare contenuto nei suoi spillovers?

C’è di più. Nel suo comunicato, la Pboc invita le banche a utilizzare per intero i 300 miliardi di yuan (46 miliardi di dollari) della cosiddetta re-landing quota destinata alle piccole e micro imprese e all’accelerazione del processo di estensione del credito. Di fatto, la Pboc ha creato le condizioni per evitare un liquidity crunch e ha rafforzato il ruolo dell’SLF come upper limit del corridoio dei tassi. Insomma, a Pechino si attendono qualcosa di strutturale. Ma non da Evergrande, probabilmente.

Il timore reale è che sfugga di mano la situazione alla Fed, la quale nell’ultima conferenza stampa ha reso palese il ruolo di capro espiatorio che ormai il taper ha assunto nella narrativa ufficiale. La realtà è altra: la Banca centrale Usa parla di ritiro dello stimolo e aumento anticipato dei tassi, quando - in realtà - sta operando disperatamente per evitare che quelli reali passino in negativo. Non a caso, il reverse repo esplode. Non a caso, prima Evergrande, poi il bando sulla transazioni con criptovalute. Cortine fumogene a sicuro impatto mediatico. Ma destinate, appunto, unicamente a distogliere l’attenzione dal disinnesco di ordigno monetario in atto.

La Pboc, infatti, ha vietato le transazioni in Bitcoin e affini ma non il loro possesso. Tradotto, da un lato getto una bomba nello stagno solo per fare rumore, dall’altro evito fin da subito eventuali fughe dalla moneta fiat che possano esacerbare crisi di liquidità. Detto fatto, l’intervento sulla facility di SLF. E Oltreoceano, il raddoppio del limite di utilizzo di quella reverse repo della Fed di New York. Nei meandri del mercato è in corso un processo di vasi comunicanti senza precedenti, il quale necessita appunto di assoluta calma e nessuna pressione esterna.

Si parli d’altro, ci si spaventi per Evergrande o si finga timore per il taper tantrum innescato da quella previsione di rialzo dei tassi Usa già nel 2022. La battaglia in atto è un’altra: uscire, limitando al minimo possibile i danni, dal labirinto del Qe perenne e strutturale così impostato e resettare il sistema su un nuovo regime che non contempli il pericoloso gioco delle emergenze cicliche. In questo, Usa e Cina divergono. Pericolosamente. I primi pensano che sia comunque meglio prendere tempo, Xi Jinping pare invece intenzionato a far scoppiare la bolla ora, finché è ancora controllabile. Immobiliare in testa. Tutt’intorno, un mondo che pare ignorare il crinale su cui sta camminando.

© RIPRODUZIONE RISERVATA