La minaccia di un nuovo ed esteso lockdown europeo minaccia i mercati, l’inflazione, la sopravvivenza del sistema bancario e il risparmio dei cittadini.

Alla BCE devono essere davvero disperati. Non si spiega altrimenti la grancassa mediatica messa volontariamente in campo per tramutare la semplice registrazione del nome dell’euro digitale in una sorta di rivoluzione copernicana in grado di cambiare le sorti del mondo. O, quantomeno, dell’eurozona.

Non a caso, i media hanno dedicato a quello che appare un atto meramente formale e totalmente privo di impatto pratico immediato una copertura degna di un sigillo di testimonianza sul livello di avanguardismo che alberga fra le stanze dell’Eurotower. Peccato che, tutt’intorno, l’eurozona stia andando a fuoco. Ma si sa, lucidare le maniglie sul Titanic è pratica diffusa e solitamente ben accolta, come certi film anni ’70 che fanno compagnia nelle serata di fiacca da palinsesto estivo.

Europa: inflazione e sistema bancario a forte rischio

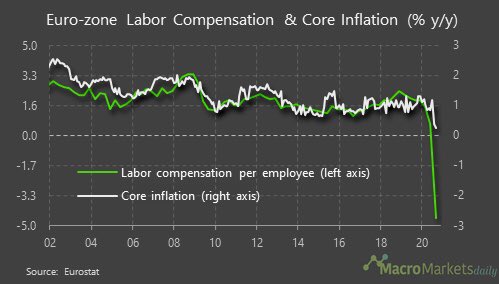

Che dire, ad esempio, di questo grafico?

Fonte: MacroMarkets/Eurostat

A settembre l’inflazione CPI nella zona euro ha toccato il minimo storico dello 0,2% ma a fare paura deve essere il dato della compensazione oraria: riusciranno i cervelloni di Francoforte a evitare un più che naturale re-couple al ribasso fra le due linee? Difficile.

A quel punto, che fare? Ovviamente, la prima reazione - quasi pavloviana - sarebbe quella di mettere in campo come risposta immediata ciò che si sta disperatamente cercando, fra una divagazione e l’altra: più Qe, più acquisti. Magari, una nuova asta di rifinanziamento bancario a lungo termine, in modo da generare uno shock positivo nel meccanismo di trasmissione del credito e cominciare finalmente a farla circolare questa benedetta moneta, in attesa dell’esordio dell’euro digitale e dei suoi impulsi salvifici. Wishful thinking, tanto per usare un garbato eufemismo. Perché è la realtà a dirci che, fino ad oggi, quella ricetta non è servita a nulla, se non a mantenere artificialmente compressi gli spread sovrani e in vita un sistema bancario popolato sempre più da zombie, fra assets iscritti a Level 3 in versione pentola a pressione, detenzioni monstre di debito pubblico e sofferenze.

Guardate questo grafico, ad esempio.

Fonte: Bloomberg

Ci mostra quale sia lo stato di salute di due primari attori del sistema creditizio spagnolo, la nazione che sta patendo maggiormente le conseguenze della seconda ondata di Covid. Ora, facciamo un ragionamento poco elegante ma molto pratico. Se, come pare, la Spagna sarà obbligata quantomeno a nuovi lockdown selettivi come quello che sta già interessando molto aree di Madrid e quindi a nuove chiusure forzate di esercizi e servizi, dove andranno a finire le sofferenze bancarie degli istituti iberici? Oltretutto, a fronte di quel dato sulle compensazioni orarie nell’eurozona.

E come si contrasta un aumento di non-performing loans, anche a fronte delle nuove direttive europee pronte a detonare nel bilanci? Semplice: o si ricorre al mercato obbligazionario con qualche extra-emissione dal nome esotico per finanziarsi, indebitandosi a tassi ancora bassissimi grazie alla BCE o si lancia un aumento di capitale, di fatto annunciando al mercato la propria prossima dipartita.

Oppure si bussa, come già fatto nel 2012 proprio dalle banche spagnole, alla porta dell’Europa, chiedendo un altro salvataggio. All’epoca furono i prestiti allegri e l’esposizione alla bolla immobiliare dell’era Zapatero a mandare a zampe all’aria il sistema, oggi potrebbero essere le insolvenze di massa dovute a un’economia totalmente bloccata e con l’outlook già bocciato e riclassificato in negativo da Standard&Poor’s non più tardi di dieci giorni fa.

E attenzione, perché la febbre da fusioni in atto in Spagna in questo periodo di per sé già rappresenta un pesante stigma, altro che MES: dopo CaixaBank e Bankia, ora sono Unicaja Banco e la rivale storica Liberbank a trattare la fusione di due debolezze, nella speranza che si tramutino in una forza. Raschiamento del barile allo stato puro.

L’inesorabile erosione del risparmio

Di fronte a una prospettiva pressoché immediata come questa, la Bce non avrebbe cose più importanti a cui pensare che non l’euro digitale? Io penso di sì. E occhio alle dinamiche interne che stanno sfuggendoci di vista: cosa accadrà infatti al nostro tessuto economico, quando il governo - volente o nolente - toglierà il blocco ai licenziamenti e di colpo l’effetto domino calerà sul nostro sistema bancario come una scure.

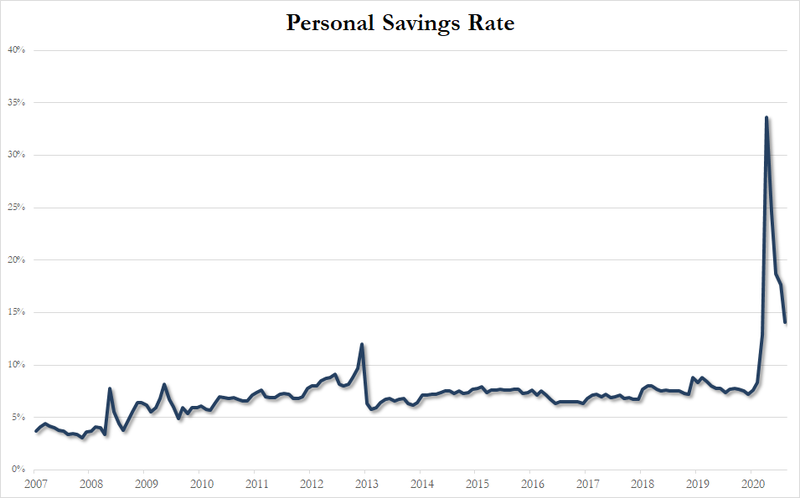

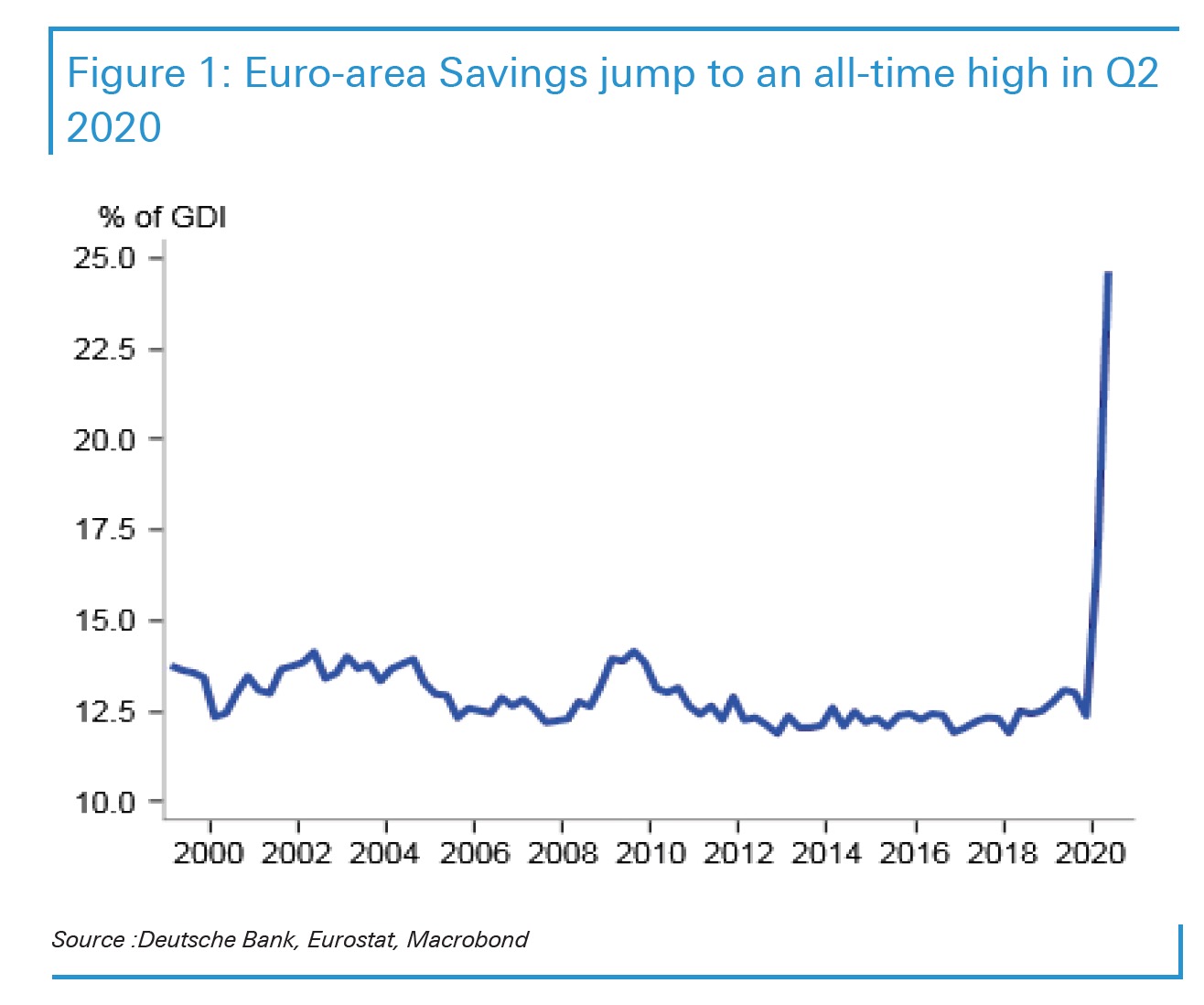

Guardate questi due grafici (PUBBLICA QUI I GRAFICI PERSONAL_SAVINGS2 ED EURO_SAVINGS):

Fonte: Bureau of Economic Analysis

Fonte: Deutsche Bank/Eurostat

Il primo mostra come nel mese di agosto il dato annualizzato dei risparmi bruciati dai cittadini statunitensi abbia toccato i 723 miliardi di dollari, un tonfo che ha fatto collassare il tasso di risparmio personale dal 17,7% al 14,1%. Di fatto, il 60% del cuscinetto reddituale costruito da aprile in poi grazie ai sussidi federali erogati dal Tesoro Usa è stato giocoforza utilizzato. E quel gruzzolo ha di fatto garantito la tenuta delle spese personali per almeno un trimestre, voce che giova ricordare pesa per il 70% del PIL statunitense: stando a calcoli dello stesso Congresso, vista la velocità a cui viene eroso quel capitale, entro 2-3 mesi si tornerà ai livelli pre-Covid.

Ed eccoci al secondo grafico: ci mostra come il tasso di risparmio nell’eurozona abbia appena toccato la percentuale record del 24,6% nel secondo trimestre, sfondando il primato precedente e relativo ai primi tre mesi sempre di quest’anno con il 16%. Un mix di cosiddetto risparmio involontario (ovvero, spenderei ma non posso, non essendo io un governo che fa deficit allegro ma un padre di famiglia con una coscienza e un mutuo), accantonamento precauzionale in vista di un peggioramento del quadro occupazionale ed effetto di ammortizzazione finora garantito dai programmi di sostegno varati dai sistemi di welfare dei vari Paesi dell’UE.

Cosa succede in Italia e Europa con un nuovo lockdown?

Se per caso dovessero davvero ripartire lockdown in maniera drastica in almeno due Paesi chiave come Spagna e Francia, al netto di due sistemi bancari tutt’altro che esenti da criticità strutturali, quanto pensate che ci metterà quel livello di risparmio forzato a subire la stessa dinamica vissuta negli Usa?

In quel caso, l’apoteosi di accantonamenti bruciati è da mettersi in relazione con l’impasse in atto al Congresso sul rinnovo del piano di sostegno all’economia, dopo che i 700 dollari settimanali di compensazione occupazionale hanno spedito i livelli reddituali medi americani a vertici mai toccati prima. Il 1° agosto quel programma è scaduto, mantenuto ora in piedi solo dagli ordini esecutivi del Presidente e in attesa di un accordo fra Democratici e Repubblicani - i quali, di fatto, non paiono intenzionati ad andare oltre ai 400 dollari al mese di benefit proposti da Steven Mnuchin a Nancy Pelosi, contro i 600 dollari proposti nel pacchetto da 2,2 trilioni dal partito di Joe Biden. Tutto a deficit, ovviamente: è la campagna elettorale, bellezza! E, comunque sia, un ammontare temporalmente limitato e inferiore a quello di cui si è beneficiato finora.

Cosa accadrà alle dinamiche di spesa, ad esempio? Stranamente, il Covid sembra aver giocato a favore di un’accelerazione della pratica, visto che dall’ospedale Donald Trump ha trovato la forza di twittare a favore di un lavoro collettivo e bipartisan per garantire all’America il nuovo stimolo di cui ha bisogno. E in Europa, cosa si fa? Come si riattivano le dinamiche salariali, soprattutto se l’economia finirà di nuovo impacchettata nei lockdown e già oggi, ad esempio in Italia, la CIG straordinaria non viene quasi più erogata da almeno due mesi e ci sono migliaia di persone in attesa degli arretrati?

Giova ripeterlo: quanto ci metterà quel gruzzolo record di risparmio a venire dimezzato dalla crisi? E come risponderà la Bce, al netto di governi già stra-indebitati come quello francese o italiano e di una Commissione che ancora prima dell’esborso iniziale degli acconti sta già dividendosi su tempi e modi del Recovery Fund, preannunciando ritardi nelle erogazioni e trattative più complesse del previsto? Ci penserà l’euro digitale a risolvere i problemi?

Forse, sorge il dubbio, l’unica preoccupazione è quella di continuare a stampare per tenere lo spread basso. Anzi, nel caso della Spagna sull’orlo del baratro, addirittura bassissimo. Anomalie da new normal e la cultura del Qe e del debito buono.

Se sarà seconda ondata a pieno titolo e partiranno di nuovo restrizioni all’attività economica tali da far esplodere i sistemi di welfare e le criticità sul credito, i guai saranno difficilmente gestibili in maniera più o meno ordinaria come accaduto la scorsa primavera. Tanto più per un Paese come il nostro, dove a fronte di una Manovra per il 2021 già quantficata in 40 miliardi, si pensa (e si contabilizza) di finanziarne la metà proprio con il denaro a costo zero o fondo perduto dell’Ue.

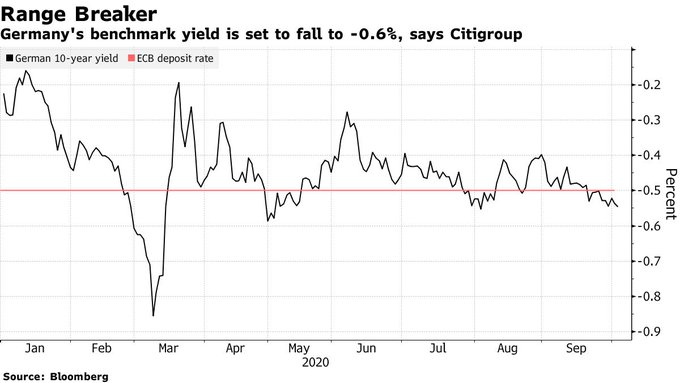

Ma attenzione, perché nel momento stesso in cui quel residuo di mercato ancora attivo dovesse rinsavire e cominciare a prezzare i reali premi di rischio europei, addio backstop dell’Eurotower e costi di finanziamento ai minimi record. E in tal senso, occorre tenere a mente per le settimane a venire quanto rappresentato in questo ultimo grafico (PUBBLICA QUI IL GRAFICO BUND_SHORTAGE).

Fonte: Bloomberg

Questo mostra come un eventuale aumento degli acquisti obbligazionari da parte delle Bce in combinato con le minori emissioni prevista dal Tesoro tedesco e l’aumento della richiesta di beni rifugio in caso di acutizzazione della seconda ondata di pandemia in Europa, potrebbero spedire il rendimento del Bund a 10 anni al -0,6% da qui a fine 2020.

L’effetto divaricazione unito a una possibile prezzatura reale del rischio Paese italiano, in caso di nuovi lockdown anche solo parziali, dove potrebbe spedire il nostro spread, al netto del backstop dell’Eurotower?

Certo, nel mondo del bad news is good news, paradossalmente questo potrebbe apparire come l’ennesima manna dal cielo, l’ennesimo alibi affinché la Bce possa stampare ancora di più, calciando in avanti il proverbiale barattolo.

A quel punto, però, temo che ci penserà la Bundesbank a staccare la sua spina al PEPP, forte del mandato in tal senso conferitole lo scorso agosto dalla Corte costituzionale di Karlsruhe. Non a caso, la Germania di colpo pare essere uscita dal radar europeo della seconda ondata e non minaccia alcuna restrizione. Così come l’Olanda. E lo stesso Belgio, a parte un paio di clusters già messi sotto controllo. O l’intera Scandinavia.

Sarà il Covid a spaccare in due, anche geograficamente, un’altra volta l’Europa, Nord contro Clud Med come accadde nel 2011? Se così sarà, stavolta difficilmente si potrà porre rimedio. Ma tranquilli, ci sarà comunque l’euro digitale.

© RIPRODUZIONE RISERVATA