Il 27-29 giugno si tiene l’annuale forum della Bce, palcoscenico scelto dalla numero uno per il suo «Whatever it takes». Ma al netto delle condizionalità per l’Italia, l’intera impalcatura è a tempo

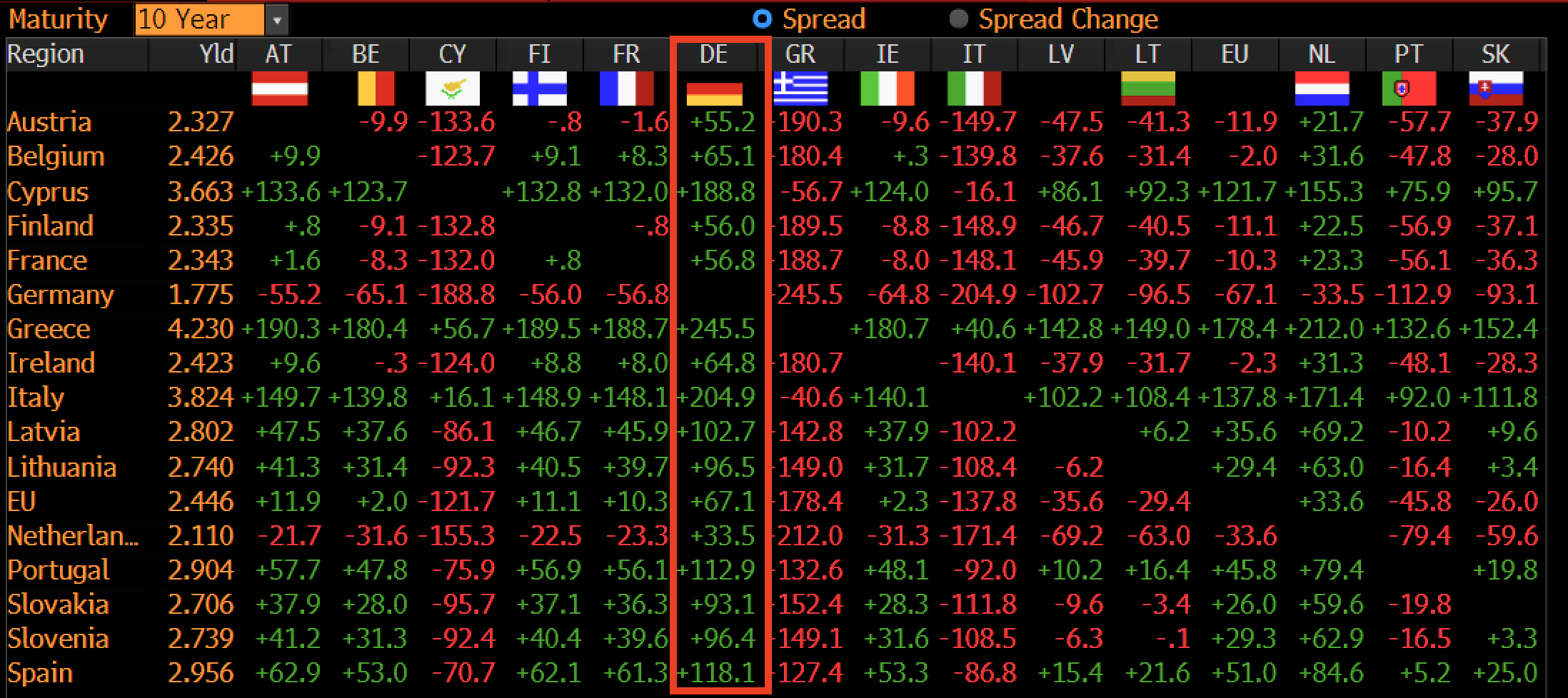

Rileggendo gli eventi a mente fredda, l’impressione è quella di un piano studiato a tavolino. Prima la conferenza stampa post-board di Christine Lagarde, talmente vaga sul nuovo scudo anti-spread da lasciare tutti delusi. E il differenziale italiano sul Bund in area di pericolo, addirittura in rapido aumento verso 250 punti base. Poi, meno di una settimana dopo dal rituale se sarà necessario, la riunione d’urgenza del Consiglio della Banca centrale, terminata la quale si scopre che l’Eurotower opererà il reinvestimento dei titoli acquistati in seno al Pepp e che i suoi tecnici hanno ottenuto mandato per studiare da subito un nuovo strumento contro la frammentazione dei rendimenti nell’eurozona.

Bene. Ma non benissimo. Lo spread resta alto. Nonostante l’APP ancora operativo fino al 30 giugno e l’ovvio doom loop di banche e assicurazioni italiane con il Tesoro. Altre 24 ore e la solita Bloomberg svela i particolari: il nuovo scudo opererà in base al principio dei saldi invariati, poiché un piano di acquisti tout court infiammerebbe ancora di più un’inflazione già alle stelle. Ovvero, si venderanno titoli dei Paesi core per acquistare quelli dei periferici in difficoltà. Tradotto, la Bce venderà Bund e comprerà Btp. E questo grafico

Differenziale di rendimento fra Bund benchmark a 10 anni e bond sovrani dell’eurozona

Fonte: Bloomberg

Differenziale di rendimento fra Bund benchmark a 10 anni e bond sovrani dell’eurozona

Fonte: Bloomberg

mostra quale sia stata proprio la reazione della carta tedesca all’indiscrezione, non smentita dalla Bce: un bagno di sangue, tanto che il rendimento del Bund decennale benchmark è passato intraday da 1.64% a 1.85%, salvo poi chiudere la giornata di giovedì a 172. Insomma, siamo alla mutualizzazione del debito mascherata da ennesima emergenza. Un palese backdoor funding che, al netto della foglia di fico dei saldi invariati, crea un chiaro precedente: il Bund diviene collaterale di garanzia implicita per i Btp. Tradotto, il solidissimo debito tedesco si fa carico sul mercato della solvibilità di quello italiano.

E questa altra immagine

Andamento del tracciatore proxy del rischio di Italexit

Fonte: Bloomberg/Zerohedge

Andamento del tracciatore proxy del rischio di Italexit

Fonte: Bloomberg/Zerohedge

mostra plasticamente come il mercato abbia gradito la rassicurazione giunta - seppur per via informale - da Francoforte. Non solo lo spread ha chiuso la settimana in area 200 punti base ma, soprattutto, il tracciatore proxy del rischio di Italexit ha virato nettamente al ribasso. La ricetta convince. Anche i tedeschi? Ed ecco il vero busillis, destinato però a palesarsi non solo dopo Sintra ma anche dopo l’estate. Insomma, al netto della crisi del gas, quantomeno lo spread dovrebbe permettere vacanze serene al MEF. Questo grafico

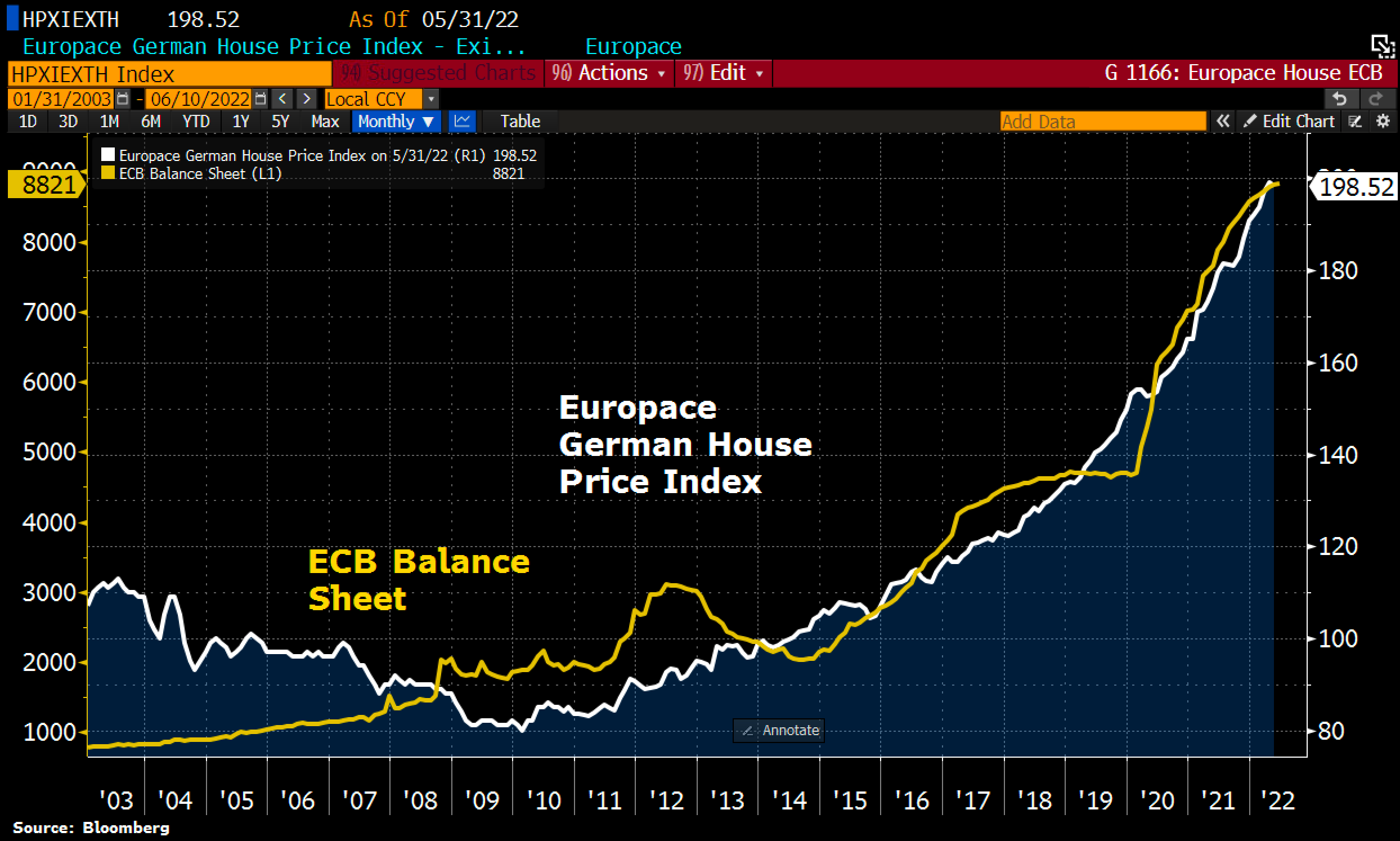

Correlazione fra bilancio della Bce e indice dei prezzi immobiliari tedesco

Fonte: Bloomberg

Correlazione fra bilancio della Bce e indice dei prezzi immobiliari tedesco

Fonte: Bloomberg

mostra plasticamente quale sia l’unica, vera priorità della Bundesbank in questo momento: evitare a ogni costo e condizione un rinvio ulteriore del rialzo dei tassi. L’annuncio della Bce, prima informale e poi ufficiale, di un primo ritocco da 25 punti base a luglio ha infatti interrotto il pericoloso tandem che vedeva appaiati l’aumento dello stato patrimoniale della Banca centrale europeo con l’indice dei prezzi immobiliari tedesco. Il quale a maggio è calato dello 0,3%, il massimo da aprile 2020 e tutto per merito del triplicare dei tassi sui mutui da inizio anno.

Insomma, the housing bubble is losing some air. Sgonfiamento controllato. Tutto ciò che in questo momento interessa all’altro lato della strada di Francoforte, quello della Buba. La quale ora attende con ansia il dato immobiliare di giugno, sul quale non solo peserà in positivo l’aumento confermato del costo del denaro ma anche la fine degli acquisti in seno al programma-ombrello APP. Lo sgonfiamento pare destinato a proseguire senza esplosioni. E in maniera più drastica. Tutti contenti, insomma. L’Italia perché vede l’allarme spread rientrare a tempo di record, la Germania perché ha ottenuto il suo obiettivo più urgente e Christine Lagarde perché in grado di vivere i suoi warholiani 15 minuti di gloria a Sintra, indossando il mantello della Wonder Woman dell’eurozona. Un capolavoro.

Il vero nodo? I tempi. Non tanto di attuazione del programma, il quale di fatto non contempla alcuna tecnicalità particolare ed è di immediata operatività. Anzi, addirittura facilitato nel compito dalla prezzatura preventiva di un mercato che ha cominciato a scaricare Bund con la carriola. Bensì proprio dell’accettazione, quasi più politico-reputazionale che meramente economica, da parte della Germania di una perdita di status da bene rifugio del Bund, costretto a rendimenti stellari per la sua media storica in ossequio al salvataggio del debito altrui. E non un altrui qualsiasi, l’Italia di Mario Draghi. Wolfgang Schaeuble potrebbe non superare lo shock. E l’estate.

Ma al netto dei compromessi forzati, Berlino chiaramente imporrà alla Bce clausole stringenti per i Paesi beneficiari e garanzie scritte e chiare rispetto al proprio sacrificio. Insomma, Roma è salva ma da ora in poi dipenderà in maniera pressoché totale dalla facoltà di Bce e Bundesbank di staccare la spina al respiratore anti-spread. E al primo rinvio in Aula o intoppo in Consiglio dei ministri su un riforma chiesta dall’Europa, potrebbe scattare la strategia Putin: ovvero, vendita di Bond e conseguente acquisto di Btp sospesa o dimezzata. A quel punto, saremo da capo. Spread alle stelle e nuova emergenza. Ma nel vortice della probabile recessione autunnale, in piena crisi del gas e con un governo che potrebbe aver nel frattempo perso pezzi. Siamo salvi, per ora. Ma per quanto? E, soprattutto, a quale prezzo?

© RIPRODUZIONE RISERVATA