Come interpretare il messaggio della banca centrale americana in occasione dell’ultima riunione? Ecco come la Fed, con le sue decisioni, potrebbe favorire Trump alle Elezioni USA 2020.

Tassi fermi al livello attuale almeno fino al 2023 e acquisti in seno al QE confermati a 120 miliardi di dollari al mese (80 in Treasuries e 40 in Mbs) con durata indefinita. O, per usare una terminologia più elegante, open-ended.

Volendo leggere la questione politicamente, l’ultimo Comitato monetario della Fed prima del voto delle presidenziali Usa del 3 novembre appare un tappeto rosso srotolato per Donald Trump, un viatico per la conferma a Pennsylvania Avenue sospinto da mercati che andranno potenzialmente in orbita.

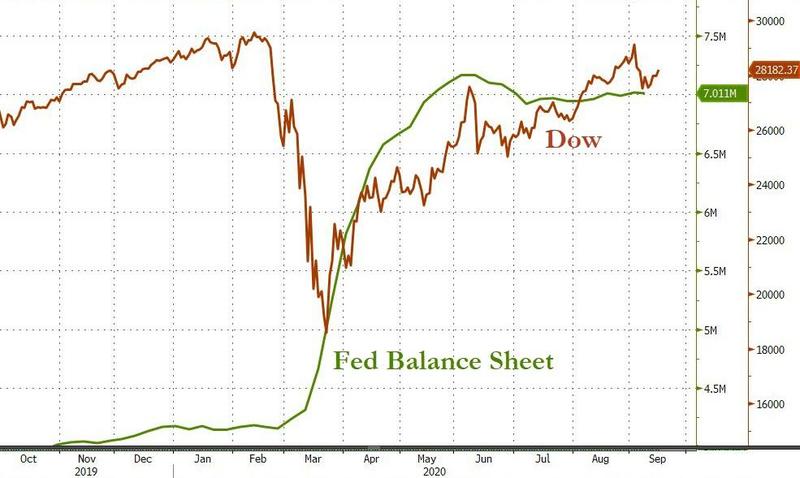

Il tutto ha un prezzo, ovviamente: circa 1 trilione di dollari di aumento dello stato patrimoniale della Banca centrale Usa all’anno, al netto di eventuali e nuovi pacchetti di stimolo decisi dal Congresso. Nulla che stupisca, in realtà. Quantomeno, in punta di correlazioni.

Come la Fed farà vincere Donald Trump alle elezioni

Fonte: Bloomberg/Zerohedge

Questo grafico mostra infatti il perfetto re-couple fra aumento del bilancio della Fed e corso rialzista del Dow Jones dai minimi di marzo ad oggi. Ogni ulteriore commento appare inutile. Ma proprio quando la realtà appare troppo semplice e diretta, forse appare il caso di porsi qualche domanda in più, partendo da un vaticinio dello scorso anno, più o meno in questo periodo.

Bill Dudley, presidente della Fed di New York dal 2009 al 2018, parlando con Bloomberg nel mese di agosto 2019 a ridosso del meeting di Jackson Hole, lanciò un messaggio sibillino: di fatto, dopo aver attaccato frontalmente le scelte di politica economica della Casa Bianca, ammise che la Fed poteva decidere le sorti del voto presidenziale con le sue scelte.

Queste le sue parole:

«Non è da escludere che le elezioni stesse ricadano nell’ambito della Federal Reserve».

Un messaggio che, se letto in controluce rispetto alle decisioni da colomba prese dall’ultimo Fomc, sembra sgombrare il campo da ogni dubbio: la Banca centrale Usa tifa per Donald Trump.

Proprio sicuri? Anzitutto, occorre prendere atto di una realtà: il mercato è totalmente a secco di liquidità. Quindi, la Fed è intervenuta in modalità dissimulatoria di supporto all’economia solo per evitare un equity crash non controllabile, più che per sospingere il presidente lungo l’ultimo miglio della campagna elettorale.

Gli effetti sui mercati finanziari

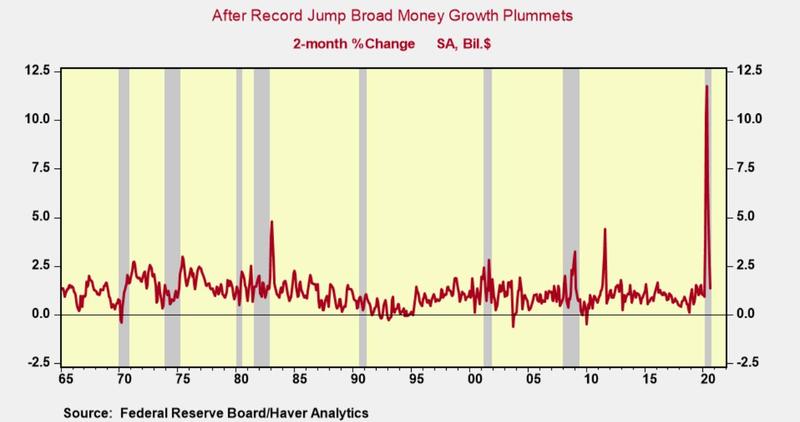

Fonte: Haver/Frb

Lo dimostra questo grafico, il quale mostra plasticamente come al boom creditizio sia seguito un altrettanto immediato crollo. E chi rischia di più in un contesto di mercato simile? Ovviamente chi è più esposto. Tradotto, il comparto tech con le sue valutazioni ormai fuori controllo, come dimostrava l’Ipo di Snowflake Inc. che andava in scena pressoché in contemporanea con le comunicazioni da Washington.

Detto fatto, ennesima rassicurazione al mercato: il Qe andrà avanti con gli ammontare attuali per tutto il tempo che sarà necessario. E i tassi resteranno bloccati, almeno per tre anni.

Il problema, però, sta sotto il pelo dell’acqua, dove si muovono gli iceberg.

La pericolosa crisi di liquidità sul mercato

Quanto è grave la crisi di liquidità del mercato, stante il balzo dei tassi overnight di inizio settimana, quasi un dèjà vu del congelamento dell’interbancario del 17 settembre 2019, atto prodromico del vero e iniziale ritorno in campo della Fed dopo dieci anni di pilota automatico?

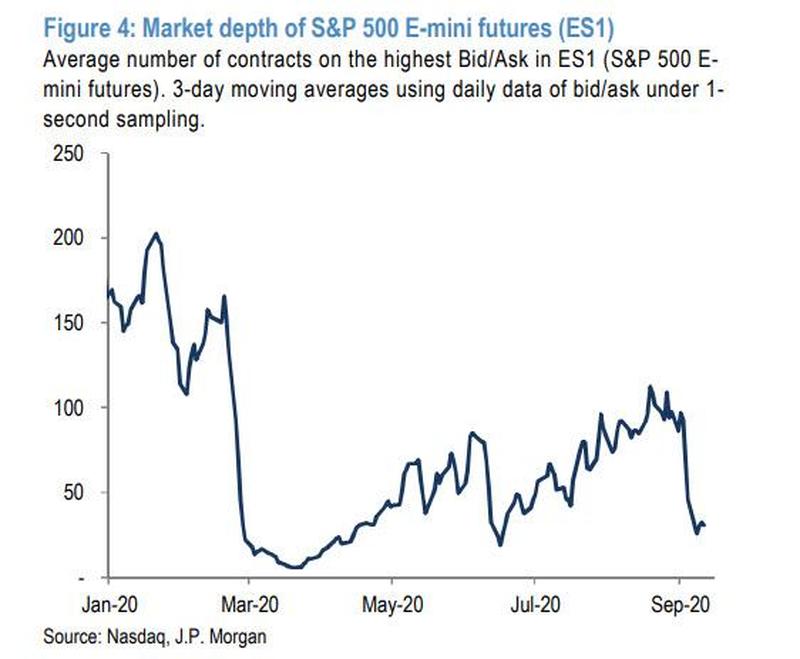

Fonte: JP Morgan/Nasdaq

Una risposta ci è offerta da questo grafico, il quale mostra plasticamente uno dei driver dei recenti e rovinosi cali del Nasdaq: proprio la scarsezza di liquidità. O per usare un gergo più tecnico, il netto calo della depth di mercato.

Condizione pericolosa, perché in un ambiente illiquido, l’effetto palla di neve che rotola a valle divenendo valanga appare quasi automatico. E quel tracollo nella media dei contratti Emini, passati nell’arco di due settimane da 100 a 30, parlava chiaro. Allarme rosso, spia della riserva accesa.

Anche perché in un mercato come quello attuale, dominato dagli Etf, tutto va bene finché la liquidità è abbondante. E percepita come destinata a restare tale in un orizzonte illimitato. Ma quando scarseggia anche una correzione non eccezionale, ancorché inattesa, può portare a un collasso della fornitura al sistema.

Come interpretare il messaggio della Fed

Come leggere, quindi, la mossa della Fed? Come capire se realmente si vuole dare ulteriore supporto al mercato - di fatto devastandone però in maniera definitiva i supporti base come la price discovery o il fair value -, magari con il fine disperato e auto-avverante di far finalmente giungere qualche rivolo di ripresa anche all’economia reale o se quanto deciso è stato del tutto emergenziale, stante una realtà sottostante tanto incofessabile quanto ormai pronta a disvelarsi, magari con tonfi decisamente più sistemici di quelli vissuti nella prima decade di settembre?

Una riprova, uno stress test appare alle porte. Stando a calcoli di JP Morgan, infatti, entro la fine di questo mese il mercato equity dovrà affrontare vendite forzate per circa 200 miliardi di dollari di controvalore. Per l’esattezza, un ribilanciamento record di portfolio dei piani pensionistici Usa, di quello statale giapponese GPIF e di Norges Bank.

A detta della banca d’affari statunitense, «il flusso di ribilanciamento più negativo dall’inizio della crisi da Covid». Insomma, vendite obbligate con ammontare record stanno per entrare in scena in uno dei peggiori momenti di illiquidità del mercato.

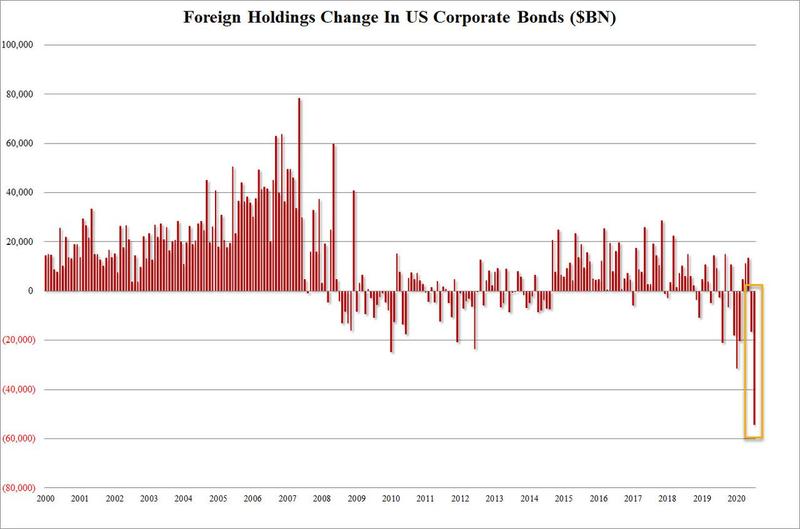

Ma attenzione, perché se tutti gli occhi appaiono giustamente focalizzati sul mercato equity e le sue reazioni più o meno pavloviane alle mosse della Fed, questo ultimo grafico mostra una dinamica sottostante che merita attenzione.

Fonte: Treasury International Capital

Stando a dati appena resi noti dal Tic (Treasury International Capital), nel mese di luglio gli investitori esteri hanno scaricato bond corporate statunitensi per un controvalore record di 54,3 miliardi di dollari, il massimo a livello mensile da quando vengono tracciate le serie storiche e un netto aumento dai 16,6 miliardi venduti a giugno.

Cosa accadrebbe a quel debito se per caso la Fed non lo acquistasse a piene mani come sta facendo dallo scorso marzo, operando anche su carta con rating junk attraverso l’operatività su Etf? Come leggere quindi la voce zero relativa a quel comparto contenuta nel resoconto dell’attività di mercato della Federal Reserve relativa al mese di agosto?

Una cosa è certa: senza il backstop della Banca centrale, un’ondata di default corporate travolgerebbe gli Usa. Di colpo. Wall Street compresa.

Insomma, Jerome Powell ha operato in base a un principio di rischio calcolato, ha bluffato spinto dalla necessità di convincere in primis se stesso (difficile altrimenti conciliare un approccio così da colomba con le previsioni di ripresa macro migliori del previsto) o ha lanciato i dadi, costretto da un contesto andato ormai fuori controllo proprio a ridosso del voto presidenziale?

Una cosa sola appare sicura: ancora una volta, il problema è la liquidità. Sintomo che quella da Qe è divenuta a tutti gli effetti una dipendenza. E non si chiede al pusher la ricetta per disintossicarsi.

© RIPRODUZIONE RISERVATA

Argomenti