I governi di Italia, Francia e Spagna pensano a limitazioni nella partecipazione di fondi speculativi alle aste di debito, millantando timori per la price discovery e abuso di carry trade. Casualmente, dopo oltre un anno di Pepp e in vista del board del 10 giugno. Nel frattempo, però, l’Eurotower «gioca al televoto» sulle aspettative inflazionistiche e uno studio certifica come parlare bene del Qe spiani le carriere ai ricercatori

Pessimo segnale. Quando comincia la litania del blame the hedge funds, significa che lo sporco sotto il tappeto ha raggiunto il livello di guardia. E, di conseguenza, scatti la caccia al capro espiatorio per giustificare quel poco edificante quadro di pulizia domestica. Quanto riportato dal Wall Street Journal e ripreso con varie sfumature di allarme dalla stampa italiana rientra in pieno in questa categoria degna del Monsieur Malaussène di Daniel Pennac: Hedge funds face backlash from Europe in bond market.

Insomma, i governi di Italia, Francia e Spagna avrebbero dato vita a limitazioni - o semplice moral suasion dissuasiva - nella partecipazione di fondi speculativi alle aste di emissioni primarie di debito sovrano, spaventati dalla possibilità che la hot money intenda unicamente prendere profitto dal carry trade garantito dagli acquisti della Bce sul secondario. Insomma, la scoperta dell’acqua calda. E la dimostrazione che la coda di paglia comincia a diventare protagonista del giochino a tappe del Pepp, entrato nella sua fase più delicata, poiché in cerca d’autore in vista della riunione del board del 10 giugno. Davvero si comincerà a ridurre gradualmente il controvalore di acquisti settimanali dai 20 miliardi attuali?

Stranamente, fino ad oggi i tre Paesi saliti sulle barricate contro i fondi speculativi non avevano mai dato vita a preoccupate analisi del sangue relative ai partecipanti alle loro aste, accogliendo anzi tutti quanti a braccia aperte. Ma appena palesatasi all’orizzonte l’ipotesi di un principio di taper con tanto di data, ecco che scatta - quasi pavloviano - l’allarme speculazione. Addirittura corredando l’accusa di manipolazione nelle creazione del prezzo con l’operatività a leva degli hedge funds, grazie ai finanziamenti ottenuti tramite i loro Prime Brokers. Dopo la scoperta dell’acqua calda, la constatazione del fatto che la medesima possa ustionare chi ci immerga dentro la mano. Ovviamente, i casi Archegos e Grensill stanno fornendo benzina alla retorica degli Stati al riguardo ma chiunque operi sui mercati sa benissimo che gli ordinativi monstre piazzati dagli hedge funds alle aste sono tali semplicemente perché le serie storiche parlano chiaro: percentualmente, l’allocazione finale su cui possono contare è pari all’1%.

Quindi, si spara altissimo per ottenere il minimo sindacale. Oltretutto, rivendendolo pronta cassa alla Bce, quindi al soggetto più sicuro in assoluto per i Tesori emittenti, visto lo statuario reinvestimento di quei titoli a bilancio dell’Eurotower. Che qualcuno, addirittura, ritiene prodromo di congelamento totale in caso di crisi per un Paese membro. Insomma, Roma, Madrid e Parigi più che temere fluttuazioni speculative ritenute distorsive per concetti come il fair value e la price discovery, stanno di fatto mettendo le mani avanti per eventuali scossoni sugli spread. Gli stessi che l’Italia ha vissuto in una sorta di trailer nelle scorse settimane, vedendo il differenziale del Btp a 10 ampliarsi sia verso il Bund che verso il Bonos spagnolo e sfondare nuovamente la tripla cifra.

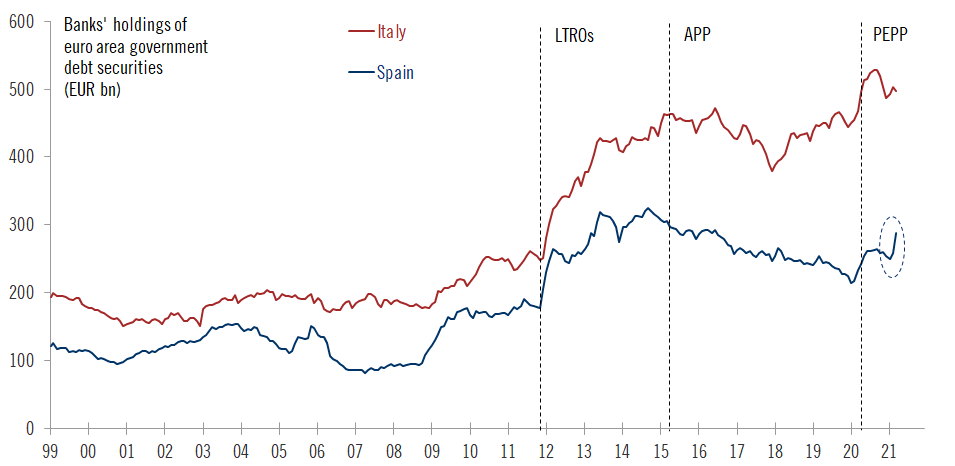

L’aver varcato la soglia psicologica dello 0,90% di rendimento ha fatto scattare un campanello d’allarme, per quanto a Roma sappiano benissimo come la gran parte di quella forza operante sia dovuta al de-risk proprio della banche domestiche, impegnate a ripulire un po’ i bilanci dagli eccessi di doom loop sulle detenzioni di debito in vista dell’eventuale annuncio di taper da parte della Bce e sfruttando quindi l’aumento di ritmo degli acquisti del secondo trimestre, come mostra il grafico.

Fonte: Bce

Insomma, a far paura non sono stati gli hedge funds ma la Bank of England e la sua scelta di abbassare da 4,4 a 3,4 miliardi di sterline il controvalore di acquisti in seno al suo Qe anti-pandemico la scorsa settimana. Il taper non è più un’orrida creatura mitologica, esiste davvero.

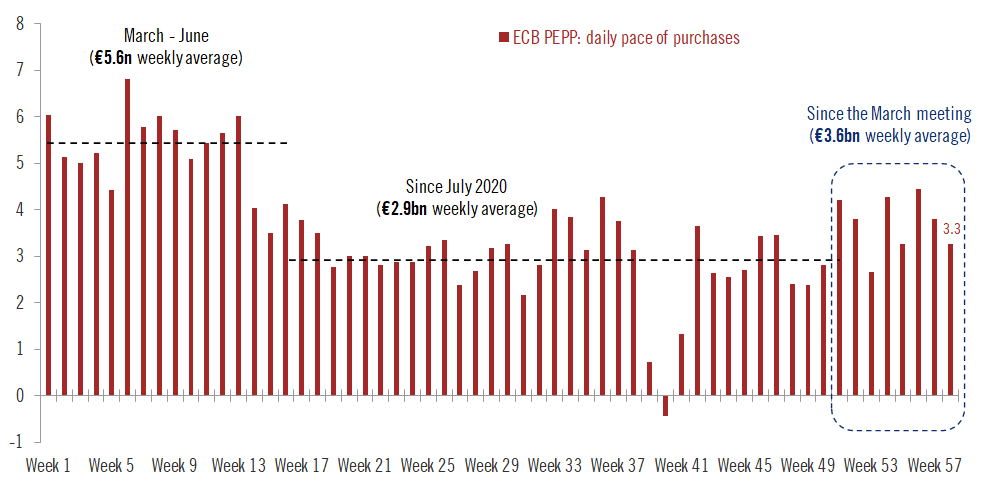

E questo grafico

Fonte: Bce

mostra come in effetti la Bce abbia aumentato gli acquisti la scorsa settimana ma con un controvalore quotidiano che è ben al di sotto delle media record di 5,6 miliardi toccata nel picco della fase pandemica di marzo-giugno 2020. Altro campanello d’allarme che ha spinto i tre Paesi alle prese con l’indebitamento da virus più accentuato (a colpi di scostamenti e deficit) a scegliere la strada del blame the hedge funds: tutti speravano che la promessa di Christine Lagarde avrebbe comportato un volume simile a quello della fase scudo del primo lockdown generale, mentre per ora si è fermato a una via di mezzo fra il primo e quello seguente, da luglio 2020 al primo Consiglio spartiacque del marzo scorso.

Poco per chi sperava di garantire alle proprie banche un’operatività di deleverage più ampia e con meno scossoni sullo spread. Italia in testa. Ma mentre si punta il dito contro gli speculatori brutti e cattivi, cosa fa la Bce? I tonfi di Borsa odierni innescati dalla chiusura del Nasdaq e dal conseguente bagno di sangue del Nikkei sui timori di inflazione in overshooting parlano chiaro, esattamente come questo strappo

Fonte: Bce

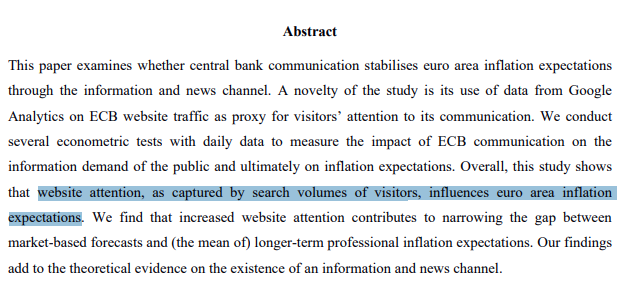

e il documento che l’Eurotower ha pubblicato ieri sotto forma di working paper e dal titolo illuminante: Can central bank communication help to stabilise inflation expectations? In parole povere, a Francoforte pare che ritengano fondamentale rendere più attrattivo il sito della Banca centrale, al fine di ancorare le aspettative di andamento dei prezzi tramite un orwelliano principio di auto-alimentazione percettiva. Siamo alla logica del televoto, quasi alla chiamata da casa per ottenere l’aiuto di parenti e amici come nei telequiz. Davvero in condizioni simili possiamo ancora credere alla retorica degli hedge funds che destabilizzano il mercato?

Soprattutto dopo la strage di fondi speculativi che proprio gli acquisti onnivori delle Banche centrali hanno generato, il caso più eclatante dei quali riguarda i mega short squeezes legati a GameStop e figli legittimi dell’afflusso di massa di clientela retail attratta dai rialzi continui di mercato. Ma come se questo non bastasse, questo altro strappo

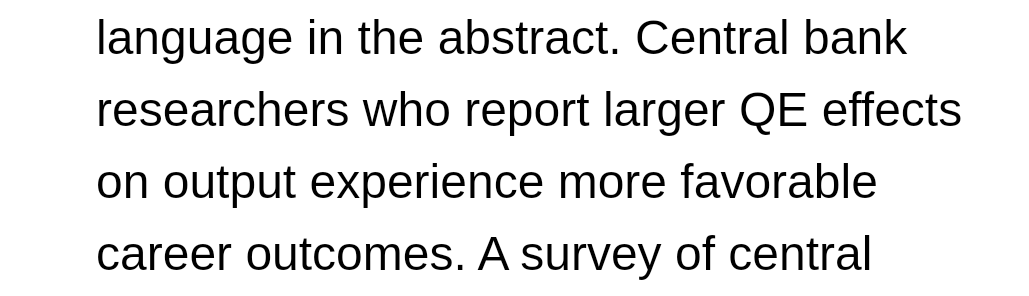

Fonte: National Bureau of Economic Research

appare ancora più illuminante rispetto all’ipocrisia di fondo che sta accompagnandoci verso la riunione Bce del 10 giugno: si tratta della nota introduttiva allo studio del National Bureau of Economic Research americano, intitolato Fifty Shades of QE: Comparing Findings of Central Bankers and Academics, pubblicato lo scorso settembre ma aggiornato alla fine di aprile. Ed ecco parte di quella realtà da nascondere sotto il tappeto che, guardando con un po’ di attenzione, salta fuori: parlare bene del QE fa bene alla carriera dei ricercatori. Colpa degli hedge funds anche questo, forse?

C’è nell’aria l’odore acre del redde rationem, sia sugli indici equities che nel comparto del debito sovrano. Anche perché questo ultimo grafico

Fonte: Bloomberg

parla chiaro: le aspettative inflazionistiche tedesche misurate attraverso il breakeven a 10 anni, hanno appenato toccato il massimo dal 2018, l’1,42%. Tanto da aver costretto Isabel Schnabel, colomba teutonica in seno al board Bce, ad ammettere che quest’anno le dinamiche dei prezzi nel suo Paese saliranno probabilmente oltre il 3%. Di fatto, il Rubicone che la Bundesbank non permetterà che venga varcato. A nessun costo. E casualmente, tornano di moda gli hedge funds brutti e cattivi.

© RIPRODUZIONE RISERVATA