Agenda Draghi senza Draghi? Potrebbe esserci un filo rosso che lega lo scudo anti-spread, di fatto un MES mascherato alla fretta di portare il Paese alle urne e al rialzo dei tassi oltre le attese

A volte occorre ragionare in prospettiva e non prendere assolutamente in considerazione l’attualità. Perché altrimenti, oggi dovremmo festeggiare l’inizio di un processo di normalizzazione monetaria dell’eurozona che, in punta di logica, avrebbe come sfondo cieli azzurri a perdita d’occhio dopo la tempesta del Covid. Invece, la Bce per stessa ammissione di Christine Lagarde non solo sta alzando il costo del denaro in fase dichiaratamente pre-recessiva ma lo fa anche di 50 punti base in un solo colpo. E tanto per non farsi mancare nulla, contemporaneamente vara uno strumento di politica espansiva. Mirato, emergenziale e potenziale quanto si vuole. Sempre espansivo.

Eh già, è finalmente nato lo scudo anti-spread. E ha un nome molto esotico, come al solito: Transmissions Protection Instrument o TPI. Talmente geniale da aver visto Christine Lagarde evitare accuratamente di parlarne con la stampa, visto che i dettagli erano contenuti in un comunicato emesso a press briefing concluso. Di fatto, un MES mascherato. E peggiorato. Per accedere al programma di acquisto di debito, formalmente senza limiti di controvalore ex ante, il Paese candidato deve infatti soddisfare quattro condizioni: conformità con le regole fiscali dell’Ue, assenza di seri sbilanciamenti macro, sostenibilità fiscale e debitoria e politiche macro a livello interno sostenibili e solide. Insomma, più che uno scudo anti-spread è appunto un do ut des: noi compriamo BTP, tu accetti la Troika.

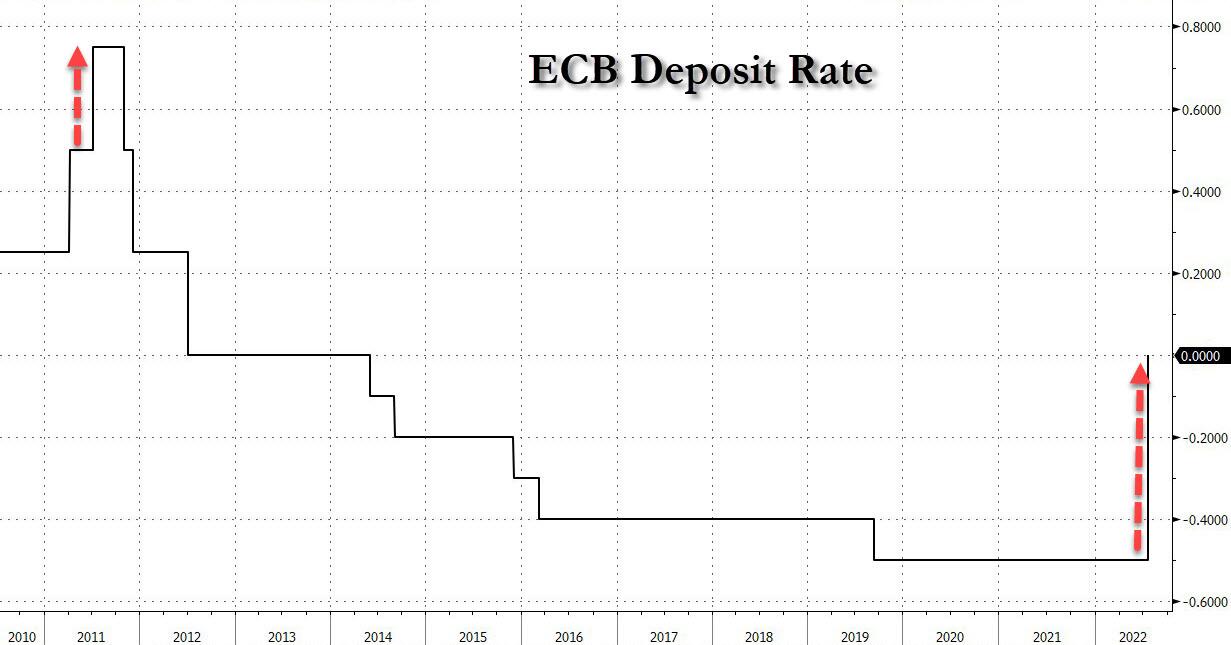

E se in un sussulto di decenza, Christine Lagarde ha sottolineato come la prima linea di difesa dalla frammentazione dei rendimenti nell’eurozona resti il reinvestimento titoli acquistati in seno al Pepp, ovvero la vendita di Bund per acquistare Btp senza condizioni che dal 1 luglio a oggi ci ha tenuto a galla, ecco che questi due grafici

Andamento storico del tasso di riferimento della Bce

Fonte: Bloomberg/Zeroehdge

Andamento storico del tasso di riferimento della Bce

Fonte: Bloomberg/Zeroehdge

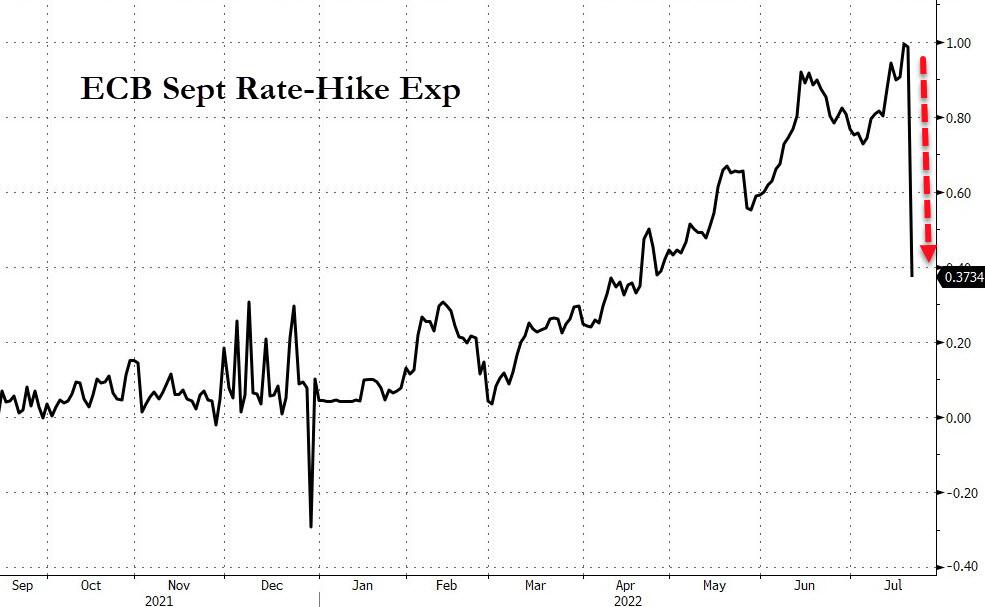

Prezzatura di mercato dell’ampiezza dell’aumento dei tassi di settembre

Fonte: Bloomberg/Zerohedge

Prezzatura di mercato dell’ampiezza dell’aumento dei tassi di settembre

Fonte: Bloomberg/Zerohedge

cominciano a mettere in prospettiva quanto deciso. E far emergere inquietanti paralleli. Quasi un déjà vu. Era infatti il luglio del 2011, quando la Banca centrale europea alzò per l’ultima volta i tassi di interesse. E in perfetta contemporanea, inviava la famigerata lettera al governo italiano. Recante le firme di Jean-Claude Trichet e Mario Draghi, destinatario Giulio Tremonti. E cosa accadde? Un qualcosa che ricorda molto l’attualità: a meno di conclamata idiozia, la Bce all’epoca sapeva benissimo che da lì a poco sarebbe esploso lo spread italiano e con esso la crisi del debito. Altrimenti non avrebbe inviato la lettera al governo Berlusconi. Ma alzò i tassi. Esattamente come oggi, intervenendo nonostante la stessa Lagarde abbia spalancato la porta all’ipotesi di recessione autunnale.

E cosa accadde tre mesi dopo? La Bce abbassò i tassi come risposta alla crisi italiana e dei periferici. E cosa accadrà il prossimo settembre? Quantomeno, starà ferma. Perché il secondo grafico mostra chiaramente come il mercato abbia immediatamente prezzato un crollo dell’ampiezza del secondo ritocco previsto appunto per il board dell’8 settembre. Magari non taglierà come nel 2011 ma sarà solo questione di settimane. Nel frattempo, si spera che una mossa così apparentemente drastica e le prospettive di ammorbidimento della questione energetica con la Russia, sgonfino il trend dell’inflazione per il Nord Europa. E, soprattutto, si lavora magari ad altro. Perché appare chiaro a tutti che il famoso scudo anti-spread, oltre a essere una salad word, rappresenti appunto una versione edulcorata a livello semantico del MES. Un acronimo meno conosciuto dalle opinioni pubbliche ma che, al netto di quelle quattro condizioni, di fatto si propone già oggi come argomento elettorale contro il centrodestra.

E mentre i pulviscoli centristi si agitano in nome dell’agenda Draghi, raccogliendo particelle in uscita da Forza Italia, l’ipotesi di un ricorso al TPI prima del 25 settembre di fatto sancirebbe la nascita di un governo Draghi senza Draghi: quei vincoli legano le mani a chiunque vinca le elezioni. Le quali, tra l’altro, si terranno dopo il meeting Bce. E da qui a settembre l’Italia continuerà a poter contare solo sul reinvestimento, esattamente come dal 1 luglio a oggi. Ma senza il garante a Palazzo Chigi. Se non per il disbrigo degli affari correnti. E se per caso in agosto, sfruttando la guardia abbassata della politica e i bassi volumi di trading, qualcuno - esattamente come nel 2011 - lanciasse un attacco ai Btp?

E siamo sicuri che la Bce non bloccherà il reinvestimento almeno nelle due settimane centrali del prossimo mese, essendo chiusa per ferie? In quel momento e in piena polemica da campagna elettorale, il nostro debito sarebbe senza difese. E chi specula potrebbe avere la scusa buona: con i favoriti alla vittoria del 25 settembre che parleranno - come appare fin da ora scontato - di scostamenti di bilancio, pensioni intoccabili, catasto blindato e patrimoniale da escludere a priori, ecco che parte la sell-off. A quel punto, chi deciderebbe se accedere o meno al TPI? Quell’emergenza sarebbe o meno un affare corrente? Attenti a dare per morto il governo Draghi. Ha sette vite. E il prossimo board della Bce, quello che potrebbe dare via libera al nostro accesso al TPI si terrà l’8 settembre. Data che parla da sola.

© RIPRODUZIONE RISERVATA

Argomenti