Da UniCredit una nuova obbligazione a medio termine per il retail con meccanismo Fixed to Floater, con tasso fisso del 9,40% per i primi due anni, poi variabile pari all’Euribor 3 mesi.

Nonostante il contesto di calo dei tassi di interesse che ha caratterizzato i mercati finanziari negli ultimi mesi, gli investitori continuano a essere alla ricerca di soluzioni che possano garantire una protezione del capitale e un contestuale rendimento, per fronteggiare livelli di inflazione che continuano ad essere elevati.

In questo scenario, UniCredit annuncia oggi il lancio della sesta obbligazione retail UniCredit S.p.A., la quarta del 2024, progettata per essere direttamente negoziabile sui mercati MOT e Bond-X di Borsa Italiana. Questa nuova emissione, aperta a tutti gli investitori, offre la possibilità di negoziare l’obbligazione direttamente dal proprio conto titoli, indipendentemente dalla banca di appoggio.

Vediamo di seguito i dettagli dell’obbligazione.

Dettagli della nuova obbligazione

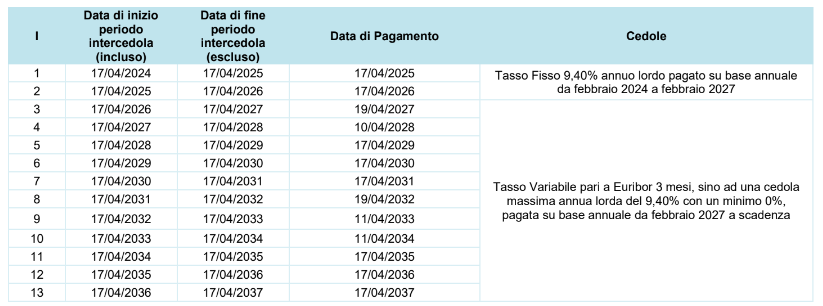

La nuova obbligazione di UniCredit S.p.A. presenta una durata di 13 anni, con cedole annuali. Il tasso è strutturato in modo misto: nei primi due anni, dal 2024 al 2026, è fissato al 9,40% annuo, mentre successivamente diventa variabile, legato all’Euribor a 3 mesi, con un floor al 0% e un cap al 9,40% annuo. Tutte le cedole sono pagate annualmente. La negoziazione inizierà il 18 aprile 2024, con un prezzo fisso al 100% del valore nominale fino al 3 maggio dello stesso anno.

Obbligazione Unicredit, struttura cedolare

Fonte Unicredit

Obbligazione Unicredit, struttura cedolare

Fonte Unicredit

Altri dettagli:

- ISIN: IT0005592818

- Data emissione: 17 Aprile 2024

- Scadenza: 17 Aprile 2037

- Valore nominale (ed incremento minimo): 10.000 EUR

Durante il periodo di negoziazione iniziale, il prezzo sarà mantenuto al 100% del valore nominale, conforme alle condizioni di mercato e al regolamento dei mercati MOT e Bond-X. La liquidità sul mercato è garantita da UniCredit Bank GmbH, consentendo agli investitori di rivendere l’obbligazione prima della scadenza naturale. Al termine della durata, il rimborso sarà pari al 100% del valore nominale.

Obiettivi dell’investimento

UniCredit si impegna costantemente a fornire soluzioni finanziarie innovative e competitive, mirando a soddisfare le esigenze degli investitori e a favorire la diversificazione e la crescita dei loro portafogli di investimento. Con il lancio della quarta obbligazione del 2024, l’istituto intende offrire agli investitori un’opportunità di accesso al mercato obbligazionario, che sta riacquistando rilevanza con il recente aumento dei tassi di interesse.

L’obbligazione a tasso misto rappresenta una risposta alle crescenti richieste degli investitori di strumenti finanziari in grado di offrire un rendimento competitivo in un contesto di tassi di interesse in aumento.

In questo contesto, UniCredit si conferma anche come un emittente capace di offrire una vasta gamma di soluzioni finanziarie, che includono non solo obbligazioni, ma anche prodotti a leva e altri strumenti.

© RIPRODUZIONE RISERVATA