Rallentano gli investimenti nel secondo trimestre 2024, per round e masse investite. Fintech in crisi. Questo è il quadro che emerge dall’Osservatorio sul Venture Capital in Italia.

Il Venture Capital italiano sta attraversando un periodo di rallentamento in attesa dello Startup Act 2.0. Nonostante un calo rispetto al trimestre precedente, i dati complessivi del primo semestre confermano una stabilità rispetto all’analogo periodo dell’anno precedente.

L’Osservatorio sul Venture Capital in Italia, realizzato da Growth Capital in collaborazione con Italian Tech Alliance, monitora su base trimestrale l’andamento degli investimenti in Venture Capital nel nostro Paese, evidenziando i settori più dinamici e le attuali sfide dell’ecosistema dell’innovazione italiana.

Vediamo tutti i numeri relativi al secondo trimestre 2024.

Venture Capital in Italia

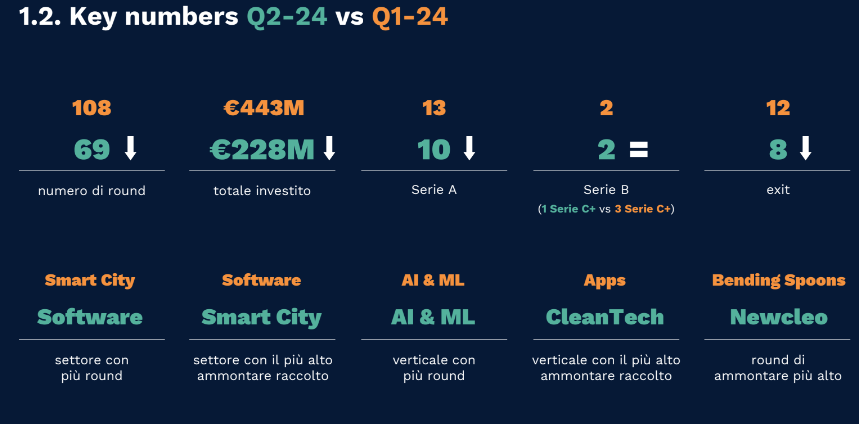

Nel secondo trimestre del 2024, l’ecosistema del Venture Capital italiano ha registrato un totale di 228 milioni di euro investiti in 69 round d’investimento, segnando un calo rispetto al trimestre precedente (443 milioni di euro investiti in 108 round) ma mantenendo una certa continuità con il secondo semestre del 2023. Questi dati emergono dall’Osservatorio sul Venture Capital in Italia, realizzato da Growth Capital e Italian Tech Alliance.

Venture Capital italiano secondo trimestre 2024

Fonte Growth Capital, Italian Tech Alliance

Venture Capital italiano secondo trimestre 2024

Fonte Growth Capital, Italian Tech Alliance

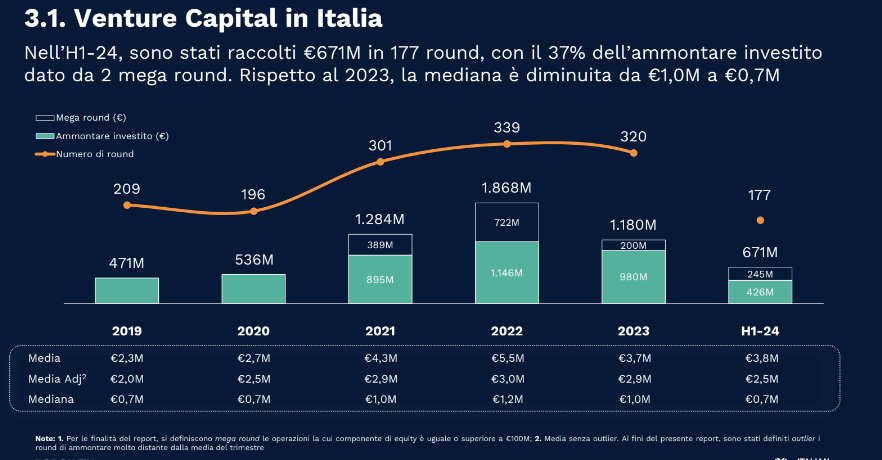

VC in Italia primo semestre 2024

Fonte: Growth Capital, Italian Tech Alliance

VC in Italia primo semestre 2024

Fonte: Growth Capital, Italian Tech Alliance

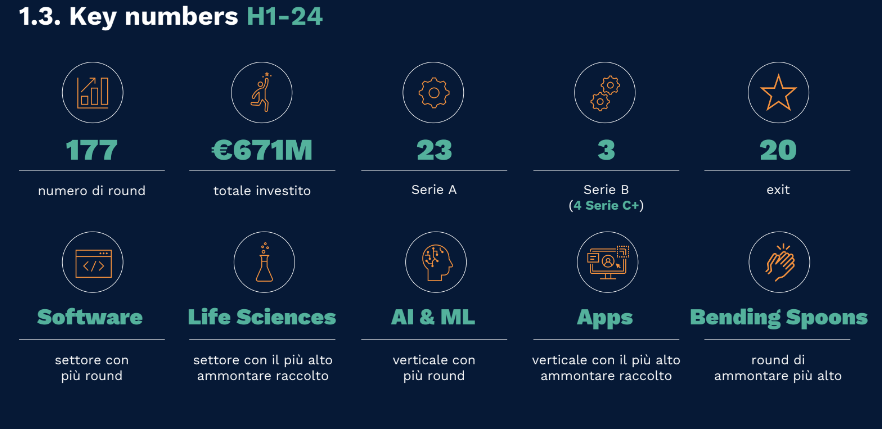

Nel primo semestre la Francia ha raccolto 3,9 miliardi di euro in 584 round, il Regno Unito 8,7 miliardi di euro in 1.587 round. Peggio dell’Italia, solo la Spagna, con 800 milioni di euro e 155 round.

Venture Capital italiano primo semestre 2024

Fonte Growth Capital, Italian Tech Alliance

Venture Capital italiano primo semestre 2024

Fonte Growth Capital, Italian Tech Alliance

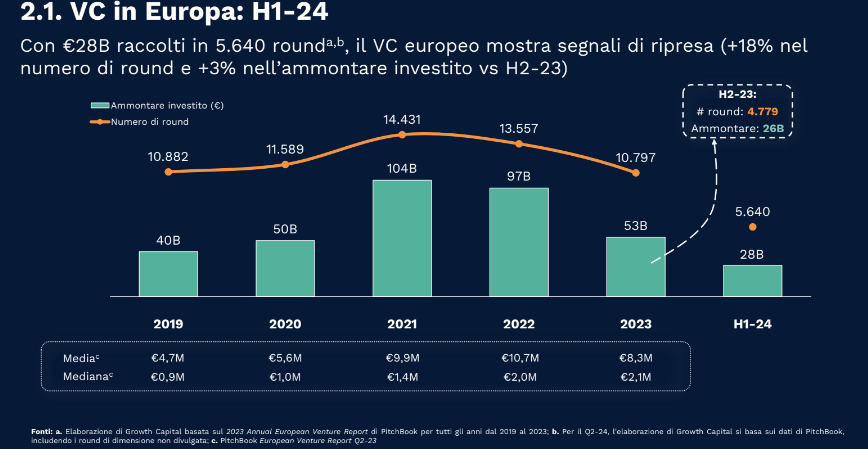

Nel contesto europeo, il Venture Capital ha mostrato segni di ripresa, con un aumento del 18% nel numero di round e del 3% nell’ammontare investito rispetto al secondo semestre del 2023

VC in Europa primo semestre 2024

Fonte Growth Capital, Italian Tech Alliance

VC in Europa primo semestre 2024

Fonte Growth Capital, Italian Tech Alliance

L’evento di presentazione dell’Osservatorio, tenutosi presso il Copernico Isola for S32 a Milano, ha messo in luce non solo i numeri ma anche le tendenze emergenti nel panorama degli investimenti tecnologici. In particolare, il settore del Software ha registrato il maggior numero di round, riflettendo un interesse continuo verso le tecnologie avanzate e l’intelligenza artificiale.

Analisi dell’andamento e dei settori

Guardando più nel dettaglio, il secondo trimestre del 2024 ha visto una predominanza degli investimenti nelle fasi iniziali, con il 71% dei round rappresentati da Pre-seed o Seed. Ciò indica una fase di cautela da parte degli investitori, probabilmente influenzata dalle incertezze economiche globali e dalla necessità di valutare attentamente le opportunità.

Settorialmente, il Software ha guidato il numero di round (13) nel trimestre con un focus particolare sull’intelligenza artificiale, seguito da Life Sciences (11 round) e Deep Tech (7 round). Questi settori confermano la tendenza degli ultimi anni, evidenziando l’importanza delle tecnologie avanzate e dell’innovazione biomedica nel panorama italiano. Nel primo trimestre, il settore delle Smart City ha attratto il maggior capitale (95 milioni di euro), seguito dalle Life Sciences (37 milioni) e dal Fintech (33 milioni).

Top 5 deal del secondo trimestre del 2024

Fonte Growth Capital, Italian Tech Alliance

Top 5 deal del secondo trimestre del 2024

Fonte Growth Capital, Italian Tech Alliance

Analizzando i top 5 deal del secondo trimestre del 2024, Newcleo è al primo posto con 87 milioni di euro raccolti in un round di Serie A. Segue Banca Aidexa con 16 milioni in un round di Serie B e Futura con 14 milioni in un round di Serie A. In quarta posizione troviamo Tes Pharma con 10 milioni in un round di Serie A, mentre Beta Glue Technologies e Avaneidi chiudono la classifica con 8 milioni ciascuno, rispettivamente in Serie C e Serie A.

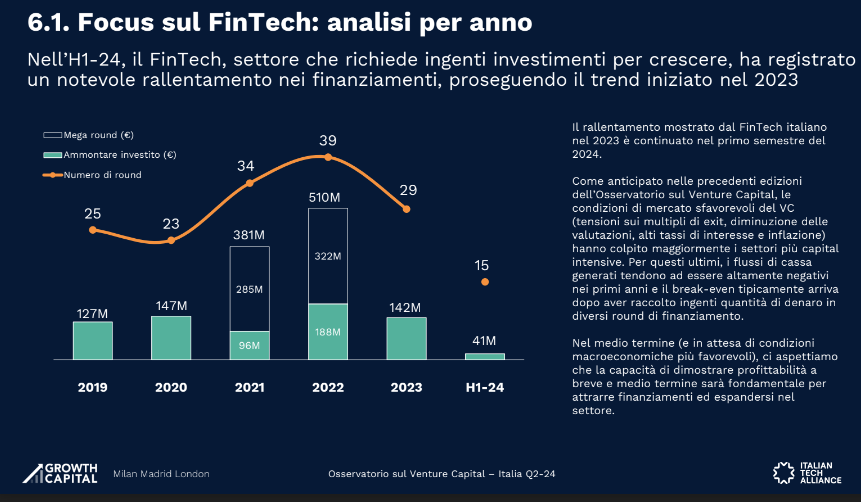

A sorpresa, il Fintech non è più il settore trainante nel venture capital: negli ultimi due anni si è passati da 510 milioni di euro in 39 round del 2022 a 41 milioni di euro in 15 round nei primi sei mesi del 2024. Attualmente, il Fintech rappresenta circa il 10% dei round in Italia, rispetto al 30% di qualche anno fa, con una significativa contrazione negli ultimi 18 mesi. La riduzione della dimensione media dei round coincide con una minore partecipazione degli investitori internazionali, solitamente coinvolti nei grandi round.

Crollo del fintech nel VC

Fonte Growth Capital, Italian Tech Alliance

Crollo del fintech nel VC

Fonte Growth Capital, Italian Tech Alliance

Prospettive future

Nonostante il rallentamento nel secondo trimestre, le prospettive future restano incoraggianti, soprattutto in attesa delle nuove iniziative legislative come lo Startup Act 2.0. Questo nuovo quadro normativo è atteso da tempo come catalizzatore per ulteriori investimenti nel settore delle startup e dell’innovazione tecnologica, potenzialmente rafforzando l’ecosistema VC italiano e accelerando la crescita economica.

“In un delicato contesto di mercato, caratterizzato da elevati tassi d’interesse, inflazione e difficoltà a realizzare exit di successo, si sta assistendo a una maggior difficoltà a chiudere raccolte di capitale e a deal sempre più complessi nella struttura. Il sentiment degli operatori rimane stabile rispetto a sei mesi fa e ci si attende una ripresa del mercato nei prossimi trimestri, che dipenderà da una molteplicità di fattori. Tra questi, il ruolo di CDP sarà di cruciale importanza: i €3,5 miliardi in investimenti previsti nei prossimi 4 anni e la ratifica del nuovo piano industriale potranno dare nuovo impulso all’ecosistema italiano, creando un effetto a catena positivo sugli investimenti diretti e indiretti” commenta Fabio Mondini de Focatiis, Founding Partner di Growth Capital.

Fabio Mondini de Focatiis, Founding Partner di Growth Capital

Fonte Growth Capital

Fabio Mondini de Focatiis, Founding Partner di Growth Capital

Fonte Growth Capital

“Nelle attese, il secondo trimestre del 2024 doveva essere un periodo decisivo per un salto di qualità dell’ecosistema italiano dell’innovazione. La presentazione del nuovo piano industriale di CDP Venture Capital da una parte e l’imminente varo dello Startup Act 2.0 dall’altra facevano presagire una nuova centralità del VC, potenzialmente accompagnata da un protrarsi della crescita degli investimenti riscontrata nei mesi precedenti, commenta Francesco Cerruti, Direttore Generale di Italian Tech Alliance. Invece, il quadro numerico in ribasso è accompagnato da una cornice nella quale, nonostante gli annunci, il Governo non ha ancora presentato lo Startup Act 2.0, che siamo convinti possa rappresentare uno strumento fondamentale per rafforzare un ecosistema che già ha dimostrato di poter contribuire al benessere economico e sociale del Paese”.

Francesco Cerruti, Direttore Generale di Italian Tech Alliance

Fonte Italian Tech Alliance

Francesco Cerruti, Direttore Generale di Italian Tech Alliance

Fonte Italian Tech Alliance

In conclusione, sebbene il Venture Capital italiano mostri segni di frenata nel breve termine, l’interesse verso le tecnologie avanzate rimane robusto. La sfida ora sta nell’implementazione di politiche e strategie che possano sostenere e stimolare ulteriormente l’innovazione e gli investimenti nel paese.

© RIPRODUZIONE RISERVATA