La ripresa da qui a primavera è ricca di ostacoli, dal boom di liquidità nel mercato obbligazionario ai rischi concreti che minacciano l’economia italiana.

Il test della cartina di tornasole. O, volendo utilizzare un esempio più pop, la prova del reagente nel laboratorio di CSI New York, o l’esame del luminol su una scena del crimine in Law and Order. Insomma, il redde rationem o, quantomeno, il primo vero battesimo del fuoco rispetto a quanto attende il mercato obbligazionario sovrano dell’eurozona, in tempi di tensioni montanti dentro il board Bce e rischi sempre crescenti di nuovi lockdown.

E a utilizzare la formula ci ha pensato la stessa Bloomberg, accompagnandola con questo grafico, nel quale vengono visualizzati i trend dei rendimenti dei bond italiani a 3, 7 e 30 anni.

Fonte: Bloomberg

Di fatto, la condizione ideale per presentarsi sul mercato. E la settimana che si apre questa mattina sarà infatti teatro di un diluvio di emissioni e redemptions di titoli di Stato, italiani ma anche di Germania e Francia. Parliamo di 30 miliardi di valore combinato di titoli, cui vanno appunto aggiunti 41 miliardi in redemptions sempre di titoli tricolore ma anche tedeschi e irlandesi, di fatto denaro che andrà re-investito.

Il tutto, a fronte di una liquidità in eccesso che per l’eurozona ha appena sfondato la quota psicologica dei 3 trilioni di euro. Una pila di cash che cerca destinazione, mentre i pagamenti di coupon su titoli italiani, tedeschi, irlandesi e portoghesi peseranno per poco più di 1 miliardo di euro.

Formalmente, un finale di 2020 sul velluto.

«Il periodo che va da qui all’anno nuovo garantisce un terreno fertile per un ulteriore calo degli spread. E nonostante l’incertezza elettorale che promana dagli Stati Uniti sui mercati, la Bce ha sufficiente potenza di fuoco per contrastare un ampliamento indesiderato dei differenziali», scriveva in una nota ai clienti lo strategist di UBS Group, Rohan Khanna.

Quale potenziale e sgradito risultato si teme, quindi? Cosa mai potrebbe fare in modo che il luminol del mercato metta in evidenza criticità nascoste all’occhio nudo dello spread Btp/Bund sotto quota 130 punti base?

A fronte di condizioni ideali, il rischio appare duplice. Primo, festeggiare in maniera troppo sguaiata e trionfalistica un premio di rischio che potrebbe anche scendere in doppia cifra sul Bund, quasi un varco storico del Rubicone dei nostri conti pubblici, rimandando quindi ancora l’appuntamento con il Mes per mera opportunità politica. E dimenticando, di fatto, il driver pressoché totale di quel calo: il Pepp della Bce. Se infatti le emissioni registreranno bid-to-cover sostenuta e un calo dei rendimenti, il fronte di chi ritiene più che sufficiente per le nostre necessità di finanziamento il combinato fra emissioni del Tesoro e contabilizzazione ex ante del Recovery Fund potrebbe ritrovare smalto, dopo settimane post-voto regionale che vedevano arroccati sulla posizione intransigente del No solo i Cinque Stelle, mentre lo stesso Giuseppe Conte sposava l’approccio laico delle analisi basate su numeri e i bisogni.

Con il rischio sanitario in modalità di avvitamento al rialzo, puntare tutto su una battaglia campale in Europa per ottenere un anticipo primaverile di parte dei 209 miliardi del Recovery Fund potrebbe infatti rivelarsi un azzardo, non fosse altro alla luce dei veti incrociati di Paesi di Visegrad e cosiddetti «frugali» che hanno già bloccato i lavori in tal senso all’Europarlamento.

Il tutto, poi, a fronte di una Bce che da qui a fine anno garantirà ancora schermatura ma a fronte di un costo.

Giova infatti ricordare come la Bundesbank, attraverso un’intervista del proprio presidente a un quotidiano finanziario tedesco, abbia per l’ennesima volta ribadito la necessità da parte del board di fare riferimento e fede alla natura emergenziale e temporalmente limitata del Pepp. Sintomo chiaro di un do ut des che già oggi appare complicato: se infatti Christine Lagarde punta ad aumentare il controvalore a disposizione del fondo anti-pandemia di altri 400 miliardi già alla riunione di dicembre, magari ventilando un suo prolungamento da giugno a dicembre 2021 in ossequio al rischio di seconda ondata, il fronte dei falchi potrebbe chiedere come contropartita l’eliminazione dal tavolo dell’opzione di istituzionalizzazione delle prerogative di deroga del Pepp e il loro trasferimento agli altri veicoli di intervento della Bce.

Tradotto: capital key, limite per emittente e acquisti di bond greci restano deviazioni part-time e limitate al Pepp, programma destinato a morire con il virus e la sua emergenza. E il fatto che dal 15 dicembre il posto nel board dell’uscente Yves Mersch verrà preso dall’attuale direttore generale della Banca centrale olandese, Frank Elderson, non depone a favore di un epilogo da colomba per la discussione in atto.

Seconda criticità all’orizzonte, poi, quella relativa a un possibile (ancorché improbabile) aumento dei rendimenti da corrispondere in asta. Magari per i timori di nuovi lockdown alla luce del Dpcm in lavorazione a livello governativo o per la contemporanea forza del Bund, a fine corsa rispetto alle emissioni per il 2020 ma con potenziale, alta richiesta extra da parte di chi cerca preventivamente un bene rifugio che operi da hedging rispetto all’aumento dei contagi nell’eurozona e al possibile rallentamento della ripresa.

In quel caso, il segnale inviato dal e al mercato sarebbe pessimo, pur se limitato a pochi punti percentuali di yield e punti base di spread.

E questi tre grafici mettono la situazione in prospettiva.

Fonte: Bank of America

Fonte: RBC/Haver

Fonte: Bloomberg

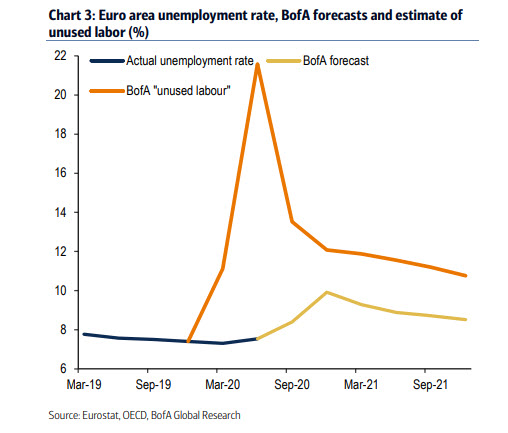

Il primo mostra le catastrofiche prospettive della disoccupazione nell’eurozona emerse dall’ultimo studio di Bank of America su un modello che contempli anche il proxy interno della banca d’affari rispetto alla voce Unused labour, ovvero la forza lavoro inutilizzata. Di fatto, quasi un confronto fra tasso di disoccupazione reale e ufficiale. Se quella voce che contempla scientificamente tre categorie (disoccupati in cerca di un lavoro da almeno 12 ore a settimana, inattivi e non qualificati per status che osta all’occupazione come lo studio o il percepimento di qualche forma di sostegno/sussidio) dovesse davvero rivelarsi il real unemployment per l’eurozona rispetto a quello reported delle statistiche ufficiali, l’inverno sarebbe da incubo. Come d’altronde prospettato in maniera sempre più chiara in queste ore dal numero uno di Confindustria, Carlo Bonomi, basando la propria fosca previsione sulla fine del regime di bando dai licenziamenti al 31dicembre. Insomma, uno tsunami di disoccupati all’orizzonte. E cassa pubbliche incapaci di farvi fronte con mezzi emergenziali, al netto delle già presenti difficoltà nell’erogazione della Cig non ordinaria arretrata. Per non parlare dell’aumento prospettico delle sofferenze bancarie, stante il regime di contrazione salariale e reddituale.

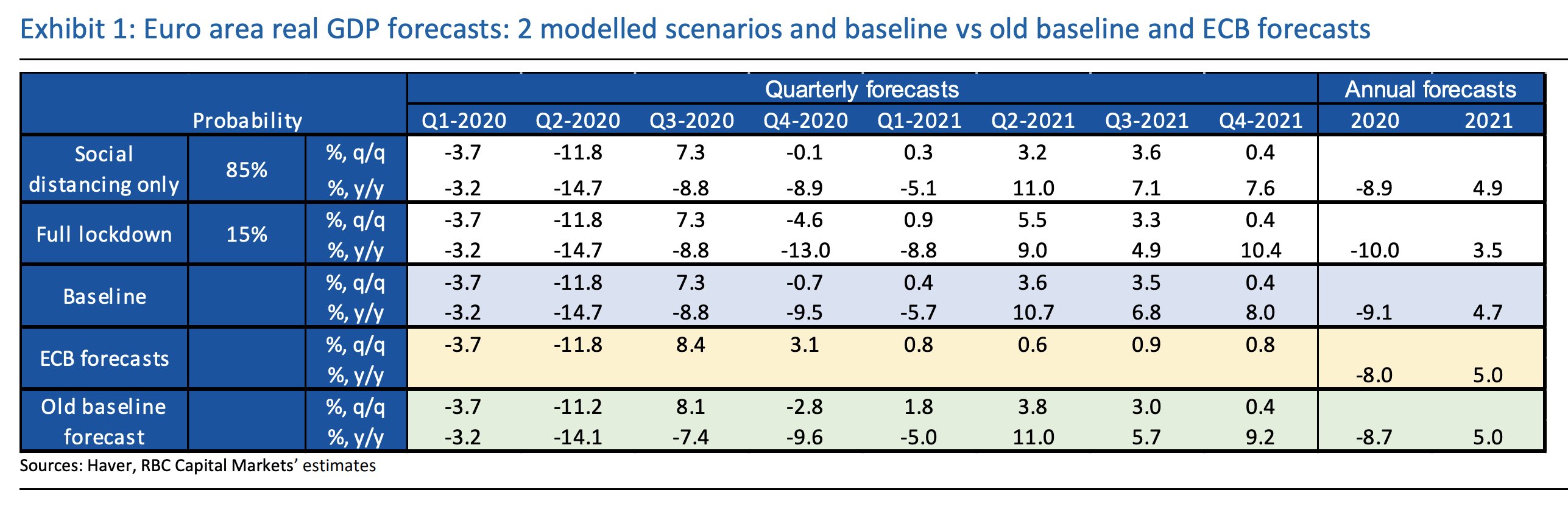

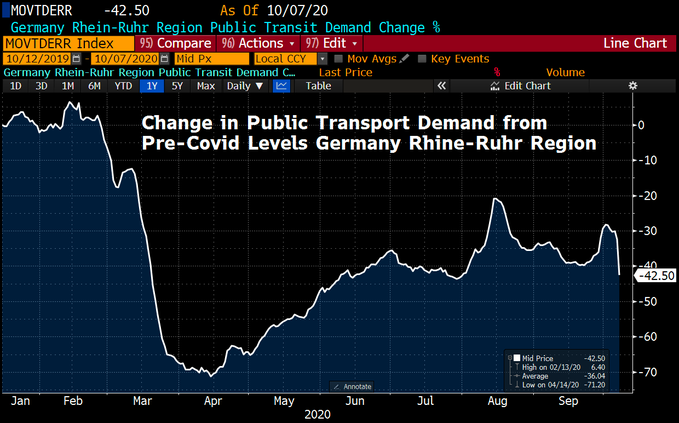

E se il secondo grafico mostra come, su elaborazione di Rbc e Haver, il consensus generale degli analisti stia già rivedendo al ribasso le cifre della ripresa su base trimestrale e annua per gli ultimi tre mesi di quest’anno e i primi tre del 2021, di fatto sancendo la morte in culla per la tanto sperata V-shaped recovery, paradossalmente il terzo è quello che deve spaventare di più l’Italia. Soprattutto, il cluster di subfornitura industriale del Nord Italia, legato quasi a livello ombelicale con la produzione tedesca.

Se infatti la Lombardia pare già tornata maglia nera dei contagi e il Veneto la tallona, ecco che il grafico mostra un chiaro segnale di rallentamento dell’attività economica tedesca nell’area-cardine del Reno/Ruhr attraverso il proxy della richiesta di trasporto pubblico. Ad oggi, siamo a -40% dai livelli pre-Covid e in trend di netto calo soltanto rispetto alla prima decade di settembre. Dato di fatto confermato anche dalla lettura della produzione industriale appena reso noto, un clamoroso e inatteso passo all’indietro contro le attese per un robusto rimbalzo. Insomma, attenzione ai dati che usciranno dal mercato obbligazionario sovrano questa settimana.

Potrebbero dirci molto rispetto a quanto ci attende da qui alla prossima primavera. Soprattutto, se letti controluce e contestualizzandoli in base a queste criticità. La cartina di tornasole, appunto.

© RIPRODUZIONE RISERVATA