Fallito il blitz per tramutare da subito il programma di acquisti pandemico in veicolo strutturale. Si ricamano merletti nominalistici sul «2% simmetrico» ma in realtà la Bce è ormai Covid-dipendente

La montagna ha partorito il topolino. E non poteva essere altrimenti. Perché per quanto Christine Lagarde abbia limitato la pubblica espressione della propria stizza per l’accaduto sottolineando come solo pochissimi membri del board si siano opposti al cambio di guidance, quanto accaduto nella due giorni del board Bce ha segnato un precedente. Non solo l’opposizione del fronte del Nord ha registrato l’ingresso nella proprie fila anche del governatore della Banca centrale belga, Pierre Wunsch, fino allo scorso aprile aperturista verso un ampliamento del Pepp. Ma i cosiddetti falchi hanno completamente eliminato dal tavolo della discussione proprio l’annuncio relativo al processo di morphing del programma anti-pandemico.

Tradotto, il nuovo veicolo di acquisto che nella volontà di Christine Lagarde avrebbe dovuto tramutare l’attuale programma in un mezzo con operatività persistente non solo non è nato ma non si è nemmeno messo all’ordine del giorno il suo concepimento. Di più, stando a Bloomberg, alcuni membri avrebbero chiesto esplicitamente l’inclusione dell’App (Asset Purchase Programme) nella discussione relativa alla nuova forward guidance, in modo da bypassare l’opposizione: bocciati. Da un minoranza, oltretutto. Almeno, stando proprio al risentito appunto di Christine Lagarde.

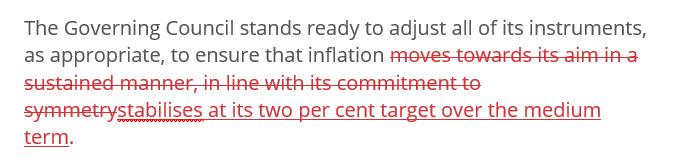

Infine, il chiodo nella bara: Jens Weidmann e il nuovo alleato belga hanno votato apertamente contro la nuova guidance sui tassi e al conseguente regime di tassi ultra-bassi prolungati. Di fatto, la numero uno dell’Eurotower ha dovuto ricamare merletti attorno al concetto già presentato di 2% simmetrico rispetto al target di inflazione: questo stralcio

Fonte: Bce/Zerohedge

mostra quale profonda rivoluzione abbia potuto rivendicare l’ex numero uno dell’Fmi alla platea dei giornalisti. Praticamente, il corrispettivo del golpe Borghese. Aggravato dal fatto che il Consiglio ha dovuto rigettare anche la richiesta di alcuni membri di utilizzare la dicitura almeno al 2% rispetto al target. Il bazooka ha sparato a salve.

Anzi, si è tramutato nel proverbiale coltello da prendere al volo, mentre cade dal tavolo. Perché al netto della retorica e dei nominalismi, l’ala delle colombe fedele a Christine Lagarde oggi si trova nella paradossale posizione di dover tifare per una prosecuzione dello stato di emergenza sanitaria appena riesploso con la variante Delta, i cui effetti sono stati definiti potenzialmente molto negativi per turismo e servizi proprio da Christine Lagarde. Il Pepp, nonostante i proclami e le attese, resta tale. Ovvero, ancora con una scadenza temporale che coincide con la fine dell’emergenza pandemica. Il blitz per presentarne il clone sotto mentite spoglie, destinato a proseguirne il compito di monetizzazione del debito anche dopo il 31 marzo 2022, per ora è totalmente fallito.

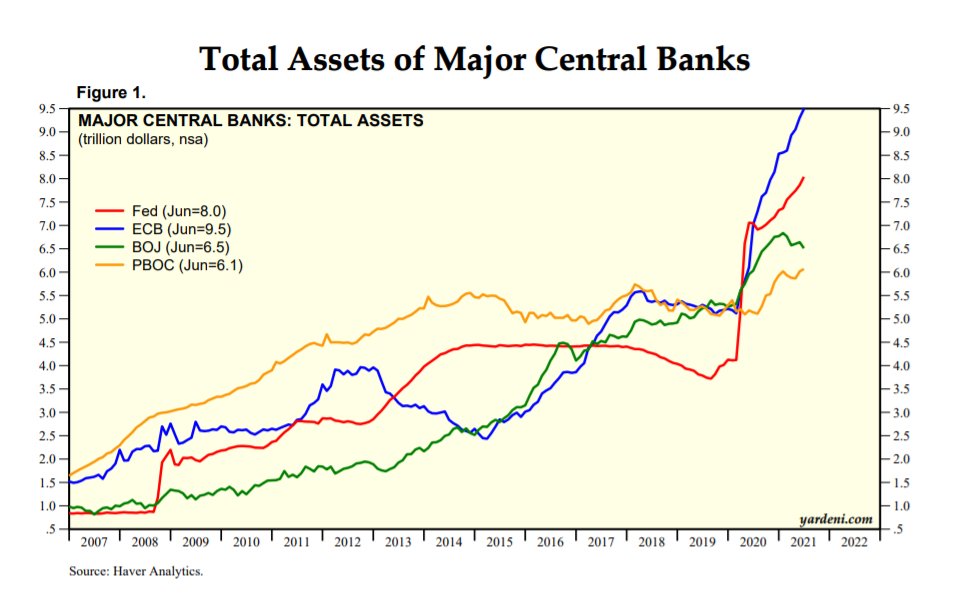

Una sorta di navigazione a vista. E qualcuno comincia davvero a preoccuparsi. Perché se questo grafico

Fonte: Haver Analytics

mostra come gli assets in detenzione alla Bce richiedano ormai una sorta di aggiunta alla superficie dei grafici per essere contemplati nella loro totalità, i più lungimiranti guardano oltre. E si concentrano proprio sulla natura di pallottola spuntata dell’arma inflazionistica contenuta nella nuova guidance. Se infatti spostare il target al 2% consolidato, di lungo termine e con tolleranza verso gli over-shoot dovesse tradursi - nella speranza di qualcuno - nel prodromo di Qe permanente, un precedente storico sembra aprire scenari di ulteriore criticità, più che spalancare portoni per una via d’uscita.

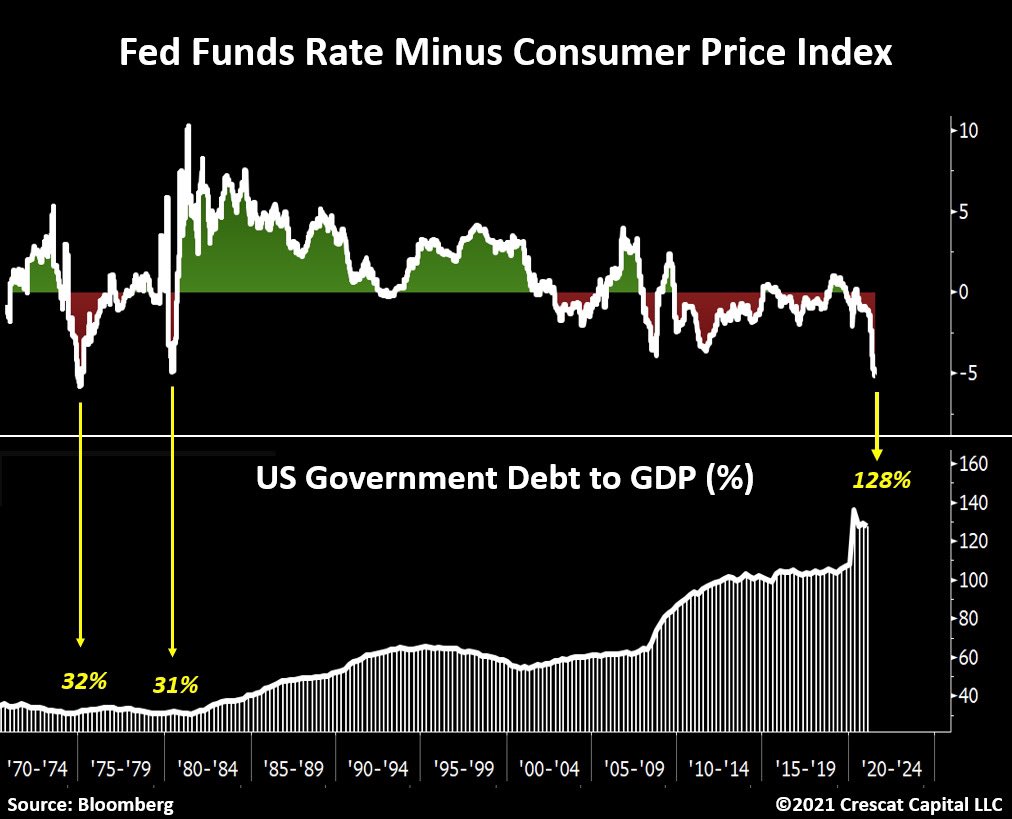

Lo dimostrano questi due grafici.

Fonte: Bloomberg/Crescat Capital

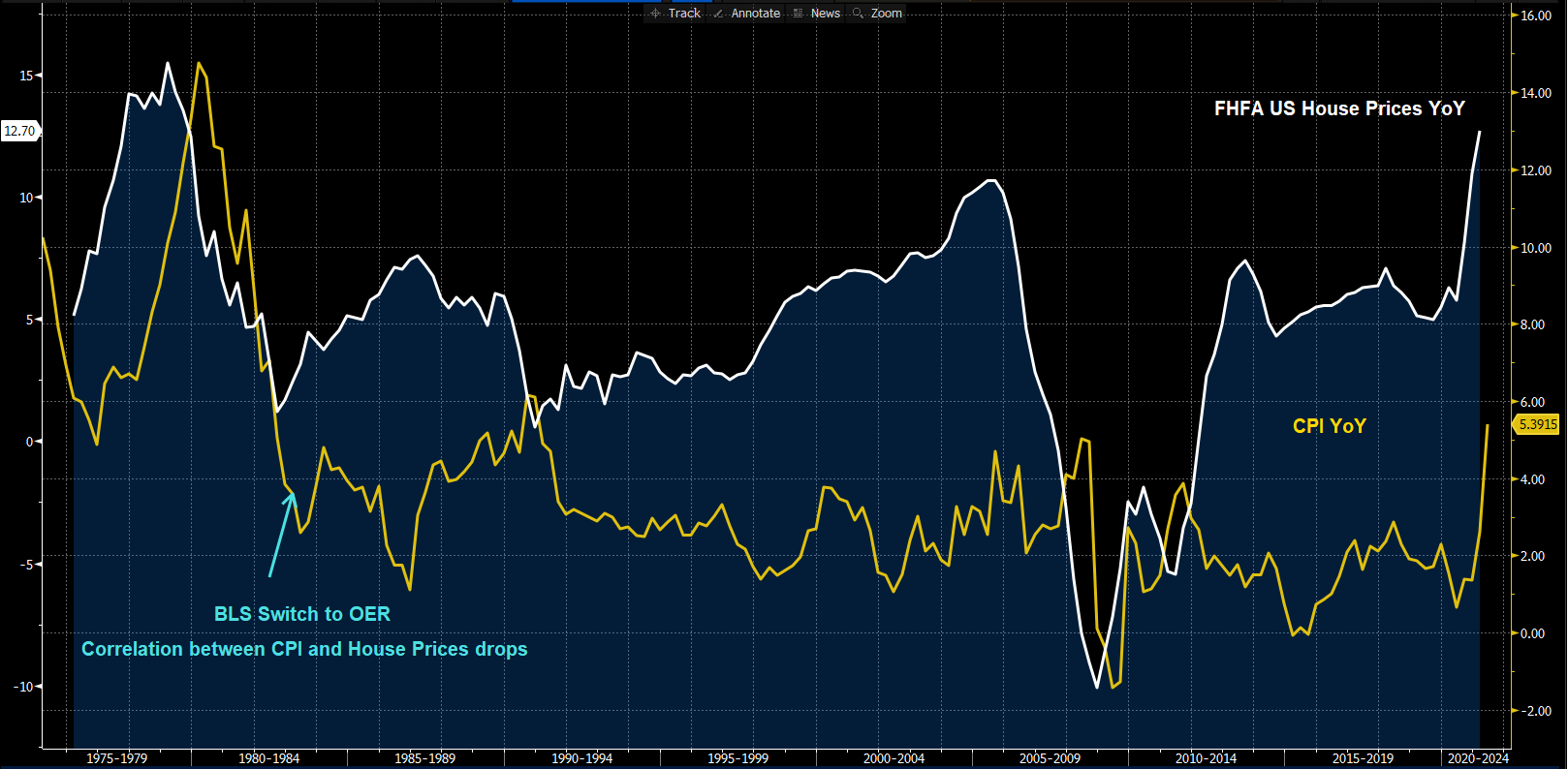

Fonte: Bloomberg

Il primo mostra cosa accadde nel 1973, quando la Fed definì per l’ultima volta - e in maniera ufficialmente assertiva - transitoria l’inflazione rampante: quando il Cpi toccò il 5%, la Banca centrale Usa comunque intervenne. E quell’anno i tassi salirono dal 7% al 13%. Il tutto con un ratio debito/Pil del 32%. Oggi quest’ultimo proxy è al 128% e il Cpi già al 5,4%: cosa potrebbe fare la Fed per impressionare il mercato e congelare le dinamiche dei prezzi, stando a quella dinamica preistorica, alzare forse i tassi a 2%? Impossibile. A meno di non voler far crollare Wall Street del 30%.

E il secondo grafico aggrava il set-up attuale rispetto a quello del 1973. All’epoca, infatti, i prezzi delle abitazioni erano contemplati nell’indice e operavano spesso e volentieri da boost discriminante. Nel 1983, però, intervenne il cambiamento: introduzione dell’Owner Equivalent Rent, in grado di impattare con meno forza e volatilità sull’indice generale. In base alla metrica in vigore nel 1973, oggi il Cpi sarebbe già in area 7%. Guarda caso, quali scelte ha compiuto la Bce nel corso della tre giorni di policy review che ha anticipato l’ultimo board? Ha raccomandato l’inclusione del prezzo delle case nell’indice dell’inflazione, giocando però a confondere le acque tra necessità di monitoraggio attivo dei costi relativi all’immobile di proprietà ed esiziale tracciatura del ritmo tendenziale del paniere armonizzato. Di fatto, il gioco delle tre carte.

Reso possibile proprio dall’aumento al 2% simmetrico del target tollerato. Ma che non sposta i termini del problema: la Bce non può più ritoccare i tassi al rialzo. Nemmeno di 25 punti base. Perché la dinamica del 1973 che oggi lega le mani alla Fed e la costringe a minacciare il taper senza poterlo operare, per un’Eurotower spaccata in due fronti politicamente antitetici diviene addirittura una condanna senza appello all’ergastolo da Qe. Navigazione a vista, appunto. Quindi, estremamente pericolosa. Soprattutto, in vista della potenziale rotta di collisione con l’iceberg delle elezioni legislative tedesche del 26 settembre. Debt trap, insomma.

Argomenti