Scopriamo cosa si intende per titoli di stato, quali sono le differenti tipologie esistenti e quando convengono in base a rendimento, scadenza e interessi.

I titoli di stato sono considerati investimenti sicuri e affidabili per investire i risparmi, soprattutto in un contesto caratterizzato da alti tassi di interesse. Allo stesso tempo, forniscono al Tesoro nazionale i mezzi necessari per sostenere le spese pubbliche.

Ma come avviene tutto ciò? I titoli di Stato sono disponibili in varie forme e durate, adattabili alle esigenze di ogni investitore. Una volta acquistati, garantiscono un flusso periodico di interessi che varia in base alla scadenza e alle caratteristiche specifiche del titolo.

In questa guida esploriamo in dettaglio i titoli di stato più comprati in questo momento, analizzando le diverse tipologie esistenti e individuando quelle che offrono i migliori vantaggi per gli investitori consapevoli.

Cosa sono i titoli di stato e come funzionano

I titoli di stato italiani, emessi dalla Repubblica Italiana attraverso il ministero dell’Economia e delle Finanze e collocati dalla Banca d’Italia, rappresentano un mezzo fondamentale attraverso cui lo Stato si finanzia. Chi investe in questi titoli diventa un creditore dello Stato, concedendo fondi necessari per soddisfare le esigenze di indebitamento, finanziare le attività istituzionali e coprire il fabbisogno del Paese.

Il funzionamento dei titoli di stato è relativamente semplice: gli investitori acquistano questi titoli, fornendo denaro allo Stato, e in cambio ricevono un rendimento sotto forma di interessi. Questi interessi possono variare a seconda delle condizioni di mercato e del tipo di titolo, offrendo agli investitori un potenziale guadagno nel tempo. Alla scadenza del titolo, gli investitori hanno diritto al rimborso del capitale investito.

In sostanza, i titoli di stato offrono una forma di investimento sicura e stabile, adatta sia agli investitori privati che a quelli istituzionali, e contribuiscono al finanziamento delle attività governative, offrendo un’opportunità di guadagno nel lungo termine.

Quali sono i titoli di stato: le differenti tipologie

Esistono sette tipologie di titoli di stato emessi dalla Repubblica Italiana. Questi titoli, accessibili sia agli investitori privati che a quelli istituzionali, presentano caratteristiche diverse in termini di durata, indicizzazione e modalità di remunerazione degli interessi.

Le tipologie di titoli di stato possono essere raggruppate in tre macro-categorie:

- Titoli zero coupon: questi titoli non prevedono il pagamento di cedole periodiche. Tra essi troviamo i Buoni Ordinari del Tesoro (BOT), con scadenza breve (3, 6, o 12 mesi), e i Certificati del Tesoro Zero Coupon (CTZ), con scadenza di 24 mesi;

- Titoli a tasso variabile: questi titoli, invece, offrono cedole la cui remunerazione varia nel tempo. Tra di essi ci sono i Certificati di Credito del Tesoro (CCT) e i Certificati di Credito del Tesoro (CCTeu), con scadenza di 7 anni;

- Titoli a tasso fisso: infine, tali titoli garantiscono un tasso di interesse costante nel tempo. Tra i titoli a tasso fisso troviamo i Buoni del Tesoro Poliennali (BTP) con varie scadenze (3, 5, 10, o 15 anni), i BTP Green, i BTP€i (indicizzati all’Inflazione Europea), i BTP Italia (indicizzati all’inflazione italiana), i BTP Valore (con cedole nominali crescenti) e i Buoni del Tesoro Poliennali step-up riservati agli investitori retail (BTP Futura).

Queste diverse tipologie di titoli di Stato consentono agli investitori di scegliere l’opzione più adatta alle proprie esigenze e strategie di investimento.

Titoli di stato: rendimento, interessi e scadenza

Il rendimento dei titoli di stato rappresenta il ritorno sull’investimento effettuato e comprende sia gli interessi che il capital gain. Questo rendimento, noto come Yield to Maturity (YTM) o rendimento a scadenza, viene calcolato utilizzando la formula di attualizzazione dei flussi di cassa futuri, come vedremo più avanti.

L’investimento in titoli di stato è generalmente adatto a investitori con una bassa propensione al rischio poiché tali obbligazioni sono garantite dallo Stato. Tuttavia, come noto, a un basso profilo di rischio è associata anche una remunerazione minore che, nei titoli con cedola, è comunque periodica e costante.

Il rendimento si esprime in percentuale e misura i ritorni rispetto all’investimento iniziale sull’obbligazione, i quali dipendono principalmente da due fattori principali:

- dalle cedole incassate nel corso della vita del titolo, che possono essere considerate, per semplicità, uguali all’ultima cedola staccata o alla cedola in corso, nel caso di obbligazioni a tasso variabile come i CCTeu e i BTPi tra i titoli di Stato italiani;

- dal capital gain, dato dalla differenza tra il prezzo di acquisto e il prezzo di rimborso o di vendita sul mercato secondario, nel caso di disinvestimento prima della scadenza.

Come calcolare il rendimento

Per calcolare correttamente il rendimento, occorre utilizzare la formula di attualizzazione dei flussi di cassa futuri. Questa formula tiene conto del valore attuale di ciascun flusso futuro, comprensivo del valore di rimborso, e restituirà il prezzo dell’obbligazione che risulta equo in base al tasso di attualizzazione utilizzato nei calcoli.

In sostanza, questa formula tiene conto del concetto del valore del denaro nel tempo, che sostiene che un euro ricevuto oggi vale più di un euro ricevuto in futuro, a causa del potenziale guadagno derivante dalla sua investimento immediato.

Il rendimento effettivo, noto anche come YTM, è il tasso di interesse annuo che equilibra il prezzo attuale dell’obbligazione con il suo prezzo di mercato, tenendo conto degli interessi maturati fino a quel momento. Questo tasso viene trovato sfruttando la formula di attualizzazione dei flussi futuri e associando il rendimento effettivo al prezzo attuale dell’obbligazione. Se il tasso di attualizzazione coincide con il rendimento effettivo del titolo, si ottiene lo stesso prezzo di mercato, aumentato del tasso di interesse.

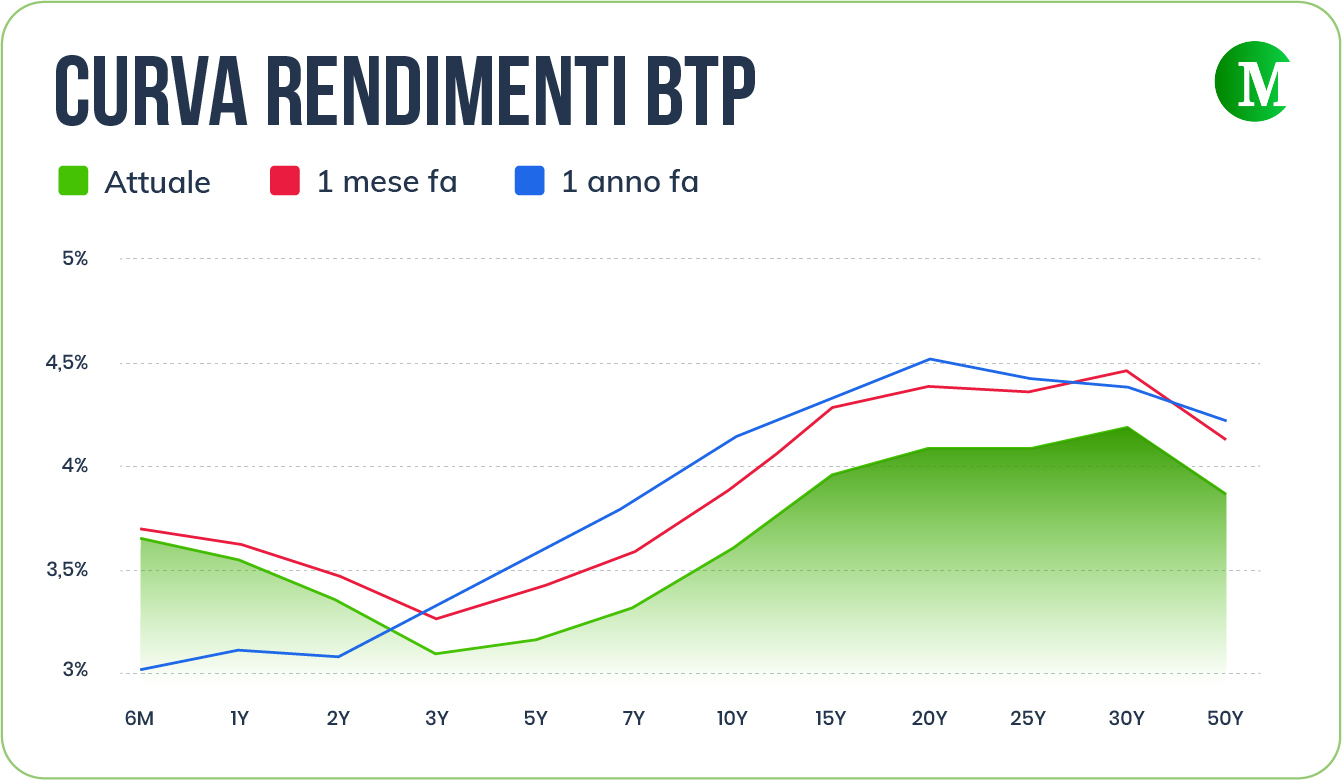

Il rendimento dipende anche dalla scadenza. La relazione tra rendimento e scadenza è chiamata “struttura a termine” dei tassi di interesse. Il grafico della curva dei rendimenti è come una mappa che mostra la relazione tra il rendimento e il tempo rimasto prima della scadenza per un gruppo di obbligazioni simili. Questo grafico aiuta gli investitori a capire come i rendimenti variano in base alla durata residua del loro investimento.

Curva rendimenti BTP

Fonte Money, dati di Borsaitaliana

Curva rendimenti BTP

Fonte Money, dati di Borsaitaliana

Rendimento effettivo e aliquota fiscale

In sintesi, il rendimento effettivo dipende da diversi fattori, tra cui il grado di subordinazione dell’obbligazione, i rating assegnati all’emittente dalle agenzie internazionali, la presenza di problemi nello smobilizzo anticipato e la scadenza dell’obbligazione. Pertanto, è fondamentale considerare il contesto di mercato e gli indicatori rilevanti per valutare correttamente il rendimento di un titoli di stato.

Ricordiamo che i proventi derivanti dai titoli di stato godono di un’aliquota fiscale agevolata e pari al 12,5%, calcolata proprio sulla plusvalenza realizzata.

Quando conviene investire in titoli di stato

Investire in titoli di stato conviene a chi dispone di liquidità da investire e desidera evitare rischi eccessivi, optando per un flusso regolare di interessi anziché lasciare i risparmi sul conto corrente, soprattutto nelle fasi di mercato caratterizzate da alti tassi di interesse. È anche una strategia utile per chi cerca di diversificare il proprio portafoglio, bilanciando gli investimenti a rischio con quelli più sicuri offerti dai titoli di stato.

La convenienza di questo tipo di investimento dipende da diversi fattori, tra cui:

- la durata del titolo di stato;

- le prospettive sull’inflazione e la probabilità di un taglio dei tassi di interesse da parte della Bce;

- la possibilità di vendere i titoli prima della scadenza;

- l’orizzonte temporale dell’investimento.

Per determinare se un particolare titolo di Stato sia conveniente, è fondamentale confrontare il suo rendimento con quello offerto da altri titoli di Stato con scadenze simili. Solo attraverso un’analisi obiettiva è possibile cogliere le opportunità di investimento più vantaggiose, magari approfittando di agevolazioni come sconti sulle commissioni di acquisto e premi fedeltà per i detentori fino alla scadenza.

Se l’obiettivo dell’investitore è proteggersi dall’inflazione, potrebbe essere interessante considerare titoli di Stato indicizzati all’inflazione, a condizione che si preveda un aumento dell’inflazione nel futuro prossimo. Tuttavia, è importante confrontare attentamente le aspettative sull’inflazione con i rendimenti offerti dai diversi tipi di titoli di Stato per individuare l’opzione più adatta alle proprie esigenze e aspettative.

© RIPRODUZIONE RISERVATA