Gli asset sotto i riflettori di questa settimana. Dal Bitcoin al Kiwi, dalle valute esotiche ai titoli azionari Italia e USA passando tra petrolio e soft commodities.

I mercati azionari brindano alla comunicazione di Pfizer-BioNtech sull’efficacia al 90% del vaccino anti Covid19 elaborato dall’azienda e recuperano con energia i livelli precedenti al ritracciamento della seconda metà di ottobre. I metalli preziosi si prendono una pausa di riflessione mentre il petrolio sconta una ripresa della domanda e dei trasporti dovute alla fine della pandemia.

Il Bitcoin continua la sua corsa e nega ogni tipo di correlazioni con gli asset tradizionali ritagliandosi uno spazio sempre maggiore nei portafogli degli investitori. Infine lo Stock Picking sembra la strategia più profittevole per trovare le azioni tecnicamente meglio impostate e resilienti.

Europa vs Stati Uniti

I listini dell’eurozona partono in allungo dopo la comunicazione di lunedì 9 novembre da parte di Pfizer sul vaccino creato dall’azienda a prevenzione del contagio da Covid19. Alla chiusura della settimana di Borsa il FTSEMib40 registra una performance del +6,21%, l’indice tedesco Dax30 una crescita del +4,78% mentre il Cac40 una salita del +8,46%. Il migliore mercato dell’eurozona è infine l’Ibex35, l’indice spagnolo, che segna un rialzo del +13,29% e recupera il terreno perso negli ultimi mesi rispetto alle altre Borse principali.

L’euforia delle Piazze internazionali si concentra quindi sulla possibile risoluzione a breve della crisi sanitaria da coronavirus con la copertura delle categorie più a rischio all’inizio del 2021 e la distribuzione in larga scala entro l’estate.

Ad oggi quindi i listini europei si trovano in forte rally di breve periodo nonostante le stime preliminari sul PIL dell’area euro dei mesi luglio-settembre abbiano registrato un aumento del +12,6% nei confronti del trimestre precedente, ma una flessione del 4,4% rispetto al pari periodo 2019. Il quarto trimestre infine dovrebbe mostrare gli effetti delle manovre restrittive del momento.

Gli indici azionari quindi, storicamente anticipatori degli scenari, potrebbero cominciare a scontare l’uscita dalla crisi, ma le performance potrebbero essere mitigate dalle previsioni sugli effetti economici degli ultimi tre mesi dell’anno.

Gli indici americani invece, dopo aver gradito il risultato delle elezioni presidenziali con la vittoria del democratico Joe Biden, continuano a festeggiare con l’annuncio di Pfizer, ma ridimensionano le performance settimanali. L’indice S&P500 guadagna un +1,90% mentre il Dow Jones prende il +3,95%. In leggera difficoltà il Nasdaq Composite, a -0,90%, che paga le prime rotazioni settoriali.

Le prossime sedute saranno fondamentali per i tre listini americani al confronto con le rispettive resistenze statiche e vicini ai massimi storici.

Metalli preziosi in fase di consolidamento. Petrolio in recupero sulla scia delle notizie.

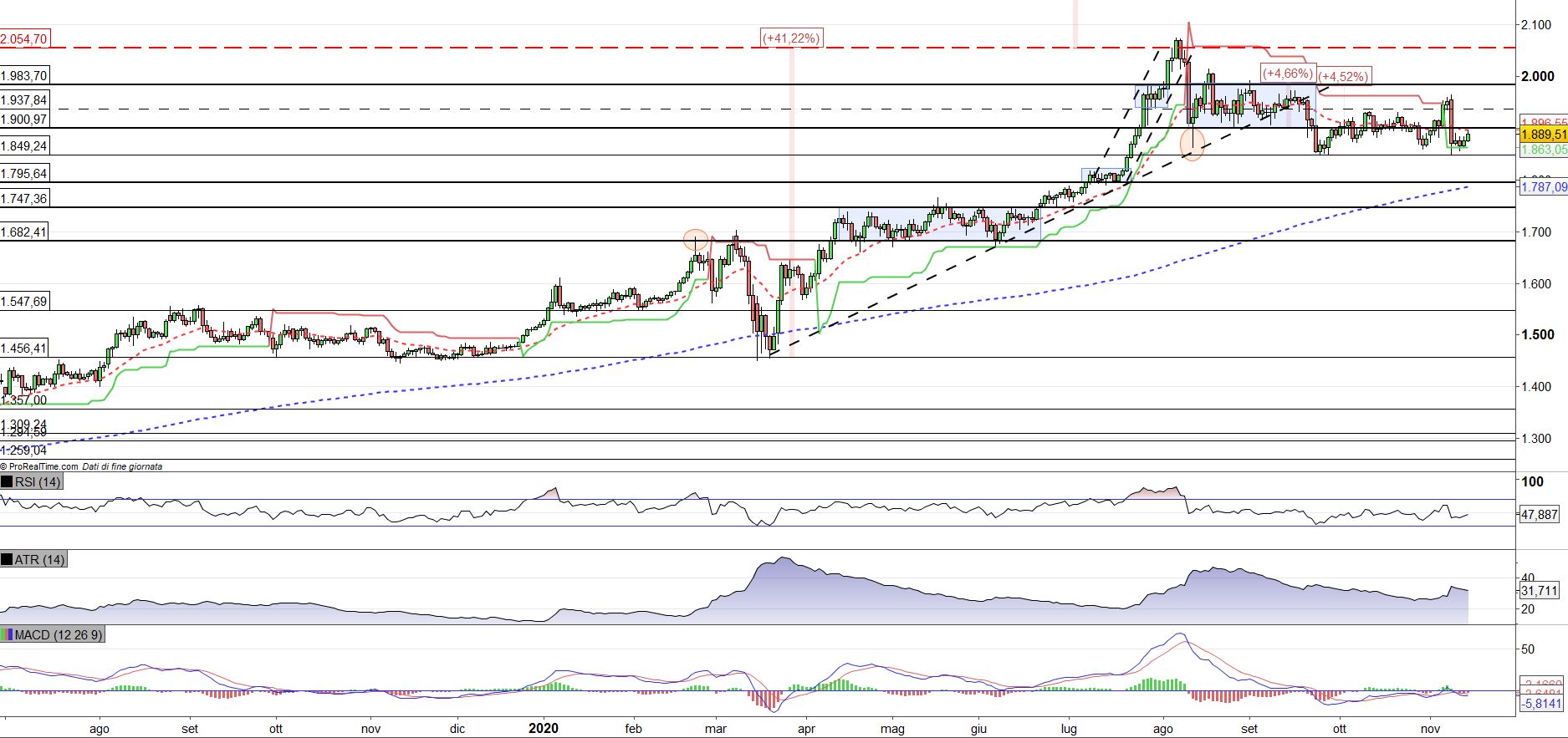

L’oro si assesta in area 1.890 dopo la barra di forte ritracciamento di lunedì 9 novembre. Il metallo prezioso resta ancora nella fase laterale di medio termine e non sembra reagire. La forza del dollaro americano inoltre non aiuta il lingotto che, già in difficoltà, trova un ulteriore ostacolo nella ripresa. E’ infine da considerare le plausibili uscite di capitali dall’oro verso altri asset risk-on in vista di una possibile conclusione dalla pandemia nel breve periodo. Ad oggi resta comunque fondamentale la tenuta di quota 1.860 per evitare la discesa del prezzo verso il più vicino supporto in zona 1.800.

Attualmente l’argento presenta una discreta correlazione positiva con il parente più nobile, ma dimostra una forza relativa superiore confermata anche dalla discesa nella scorsa settimana del Gold/Silver ratio. L’argento dovrebbe inoltre beneficiare dalle attese sulla ripresa economica ed in particolare del settore industriale, essendo quest’ultimo la fonte di maggiore destinazione del metallo prezioso.

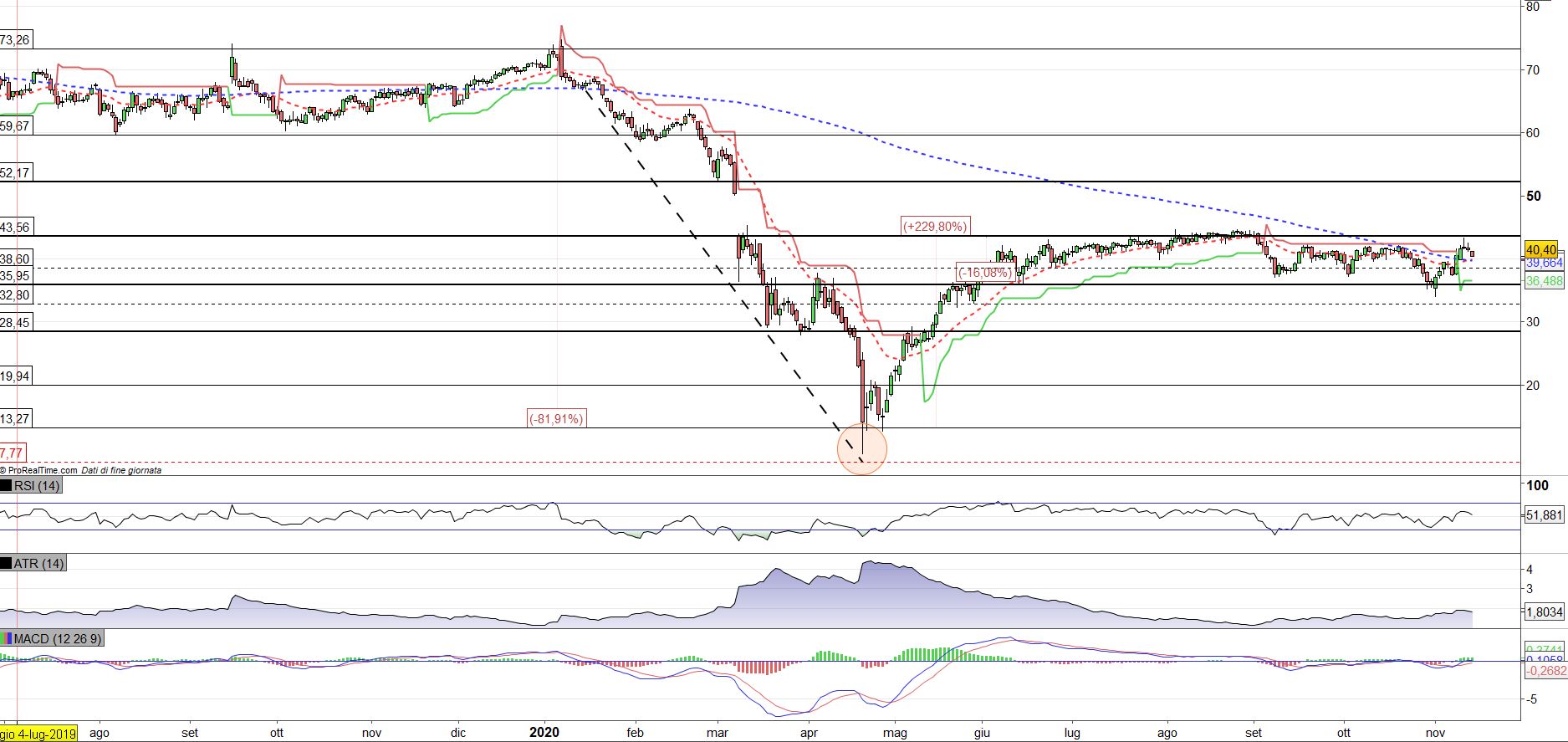

Il Petrolio ritorna nella parte alta della banda di oscillazione che contraddistingue il movimento di medio periodo. Il WTI e il BRENT restano quindi ancora ingabbiati all’interno della fase laterale che ha definito il clima di incertezza relativo allo scenario economico internazionale fino ad oggi.

La ripresa dell’ultima settimana del prezzo del barile è principalmente dovuto al sentiment di ottimismo generato dalla comunicazione di Pfizer-BioNtech sull’efficacia del vaccino contro il Covid19 e sulla possibilità di un prima distribuzione all’inizio del 2021 per poi proseguire su larga scala entro la metà dell’anno. Il barile quindi si aggrappa con cautela all’idea di una ripresa economica e agli impatti positivi sui trasporti e sulle attività aziendali.

Eur/Usd indeciso. Kiwi in allungo e cambi esotici sotto la lente.

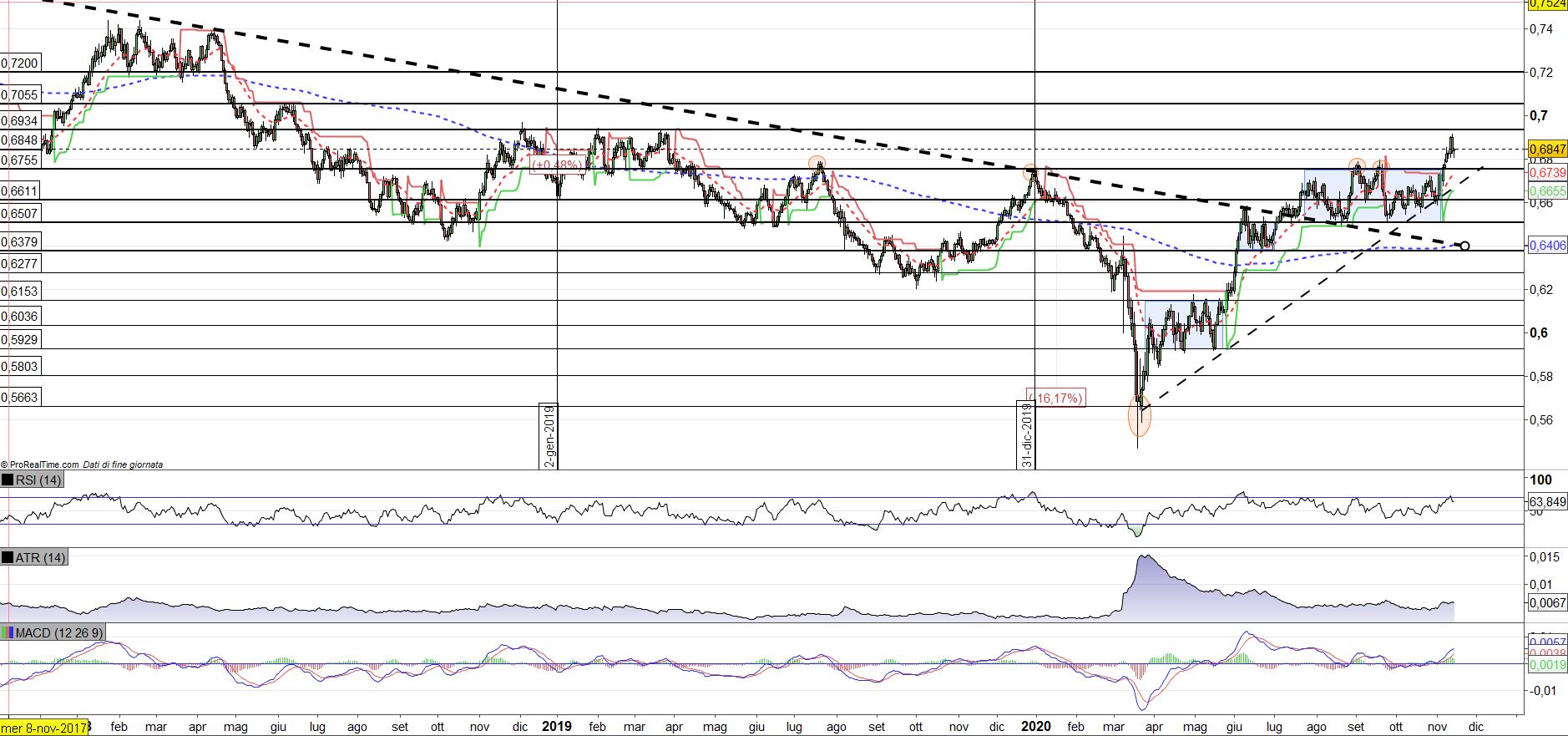

La major sembra indecisa e il movimento di breve periodo non chiarisce il trend di fondo. Il prezzo sembra intrappolato in una fase laterale più ampia rispetto alla precedente con un escursione del range del 2,63% contro l’1,24% della banda di oscillazione compresa tra fine luglio e fine settembre 2020.

Ad oggi comunque il cambio si trova nella parte alta della lateralità e sembra più propenso per un test a rialzo di quota 1,19 piuttosto che un ritracciamento sul supporto in area 1,16. Le prossime sessioni forse riusciranno a dipanare i dubbi sulle energie del trend e la forza propulsiva della moneta unica che non sembra ancora trovare il vigore per violare il livello in modo deciso.

La rivalutazione del dollaro americano contro l’euro nella scorsa settimana sembra confermata anche dal Dollar Index che nelle ultime cinque sessioni ha ripreso forza evidenziando l’apprezzamento del biglietto verde contro molte delle principali valute.

In evidenza anche il Kiwi (NZD/USD) che allunga dopo la rottura di area 0,6760 e si avvicina al test di quota 0,6940. La barra rossa della sessione del 12 novembre 2020 sembra negare il livello, ma la giornata di venerdì sembra avere posto le basi per un nuovo tentativo. Il dollaro neozelandese resta comunque in fase di apprezzamento di breve e medio termine confermato anche dalla rottura della trendline dinamica di lungo periodo che accompagnava la tendenza da luglio 2014.

Un attenzione specifica merita anche lo USD/CAD che, dopo il pullback sul supporto in area 1,30, prova il test della resistenza statica a 1,3170.

Infine sotto i riflettori le valute emergenti ed in particolare la lira turca (USD/TRY) che ritraccia velocemente di oltre il 10% e il rand sudafricano (USD/ZAR) nuovamente al test di area 15,50.

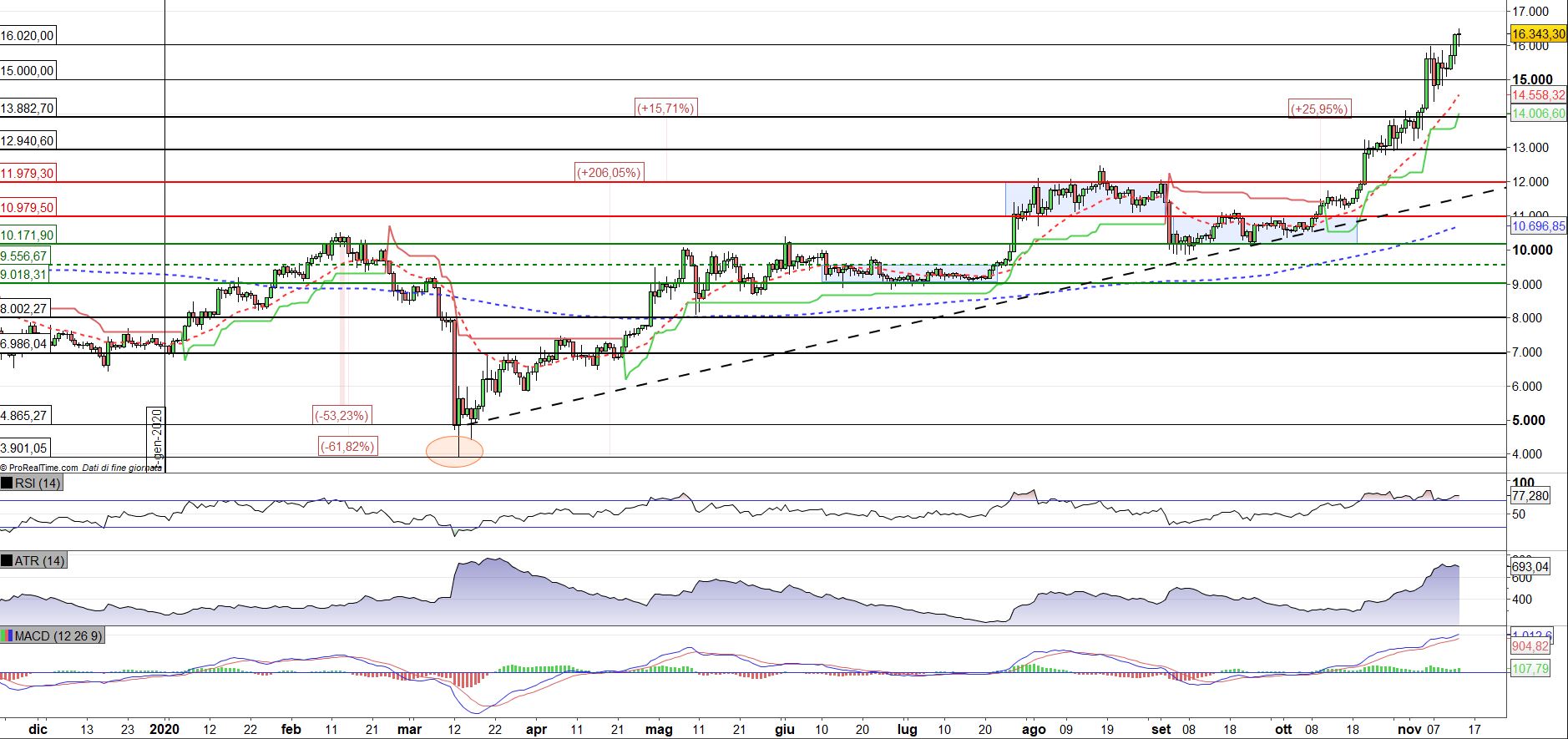

Bitcoin in rally sopra quota 16.000

Il Bitcoin (BTC/USD) parte in accelerazione proseguendo il trend di breve medio periodo rialzista. Dopo la fase di consolidamento in area 15.000 la criptovaluta riparte senza lasciare spazio a segnali di debolezza o ritracciamento.

La barra di venerdì scorso, con il riassorbimento del minimo, sembra proiettare l’andamento al rialzo come l’impostazione tecnica di base. Attualmente il prezzo si trova sopra la EMA(21) e la SMA(200) oltre al livello del Supertrend. La volatilità, definita dall’ATR(14), dopo la forte crescita di metà ottobre, sembra contrarsi nonostante i valori elevati. L’oscillatore RSI(14) resta invece sempre nella fase di ipercomprato ad evidenziare la forza del movimento.

Se la moneta digitale dovesse continuare l’andamento positivo il prossimo target si potrebbe fissare a quota 17.000 dollari. Un cambio di scenario ribassista sarebbe possibile prendendo in considerazione un ritracciamento dovuto a prese di beneficio, ma non una vera e propria correzione, alla violazione di area 14.000.

Gli asset sotto i riflettori della settimana

Questa settimana sotto i riflettori alcuni titoli del mercato italiano tra cui: A2A, alla rottura della resistenza statica a quota 1,194 euro che si appresta ad affrontare il passaggio della media mobile semplice a 200 periodi, SMA(200); Amplifon che si assesta in zona 35 euro e mantiene il trend rialzista di medio termine; Banca Mediolanum che rompe area 6,50 euro e parte in rally; Banco Bpm che viola la resistenza statica a 1,70 e si porta al test di 1,80 euro; Campari che si appoggia al supporto in zona 9,60, con una barra a range ristretto, e pone le basi per una possibile ripartenza ed infine Tenaris che si trova al passaggio della SMA(200) in fase di allungo a quota 5,726 euro.

Sui listini americani in evidenza alcuni titoli del settore Tech ed in particolare: Alphabet, in fase di consolidamento dopo l’apertura in gap up del 4 novembre, prova il test di quota 1.800$; Analog Device e Lam Research, in compressione dopo il rally di breve termine e Charter Commmunication che si presenta al nuovo tentativo di rottura di area 650$.

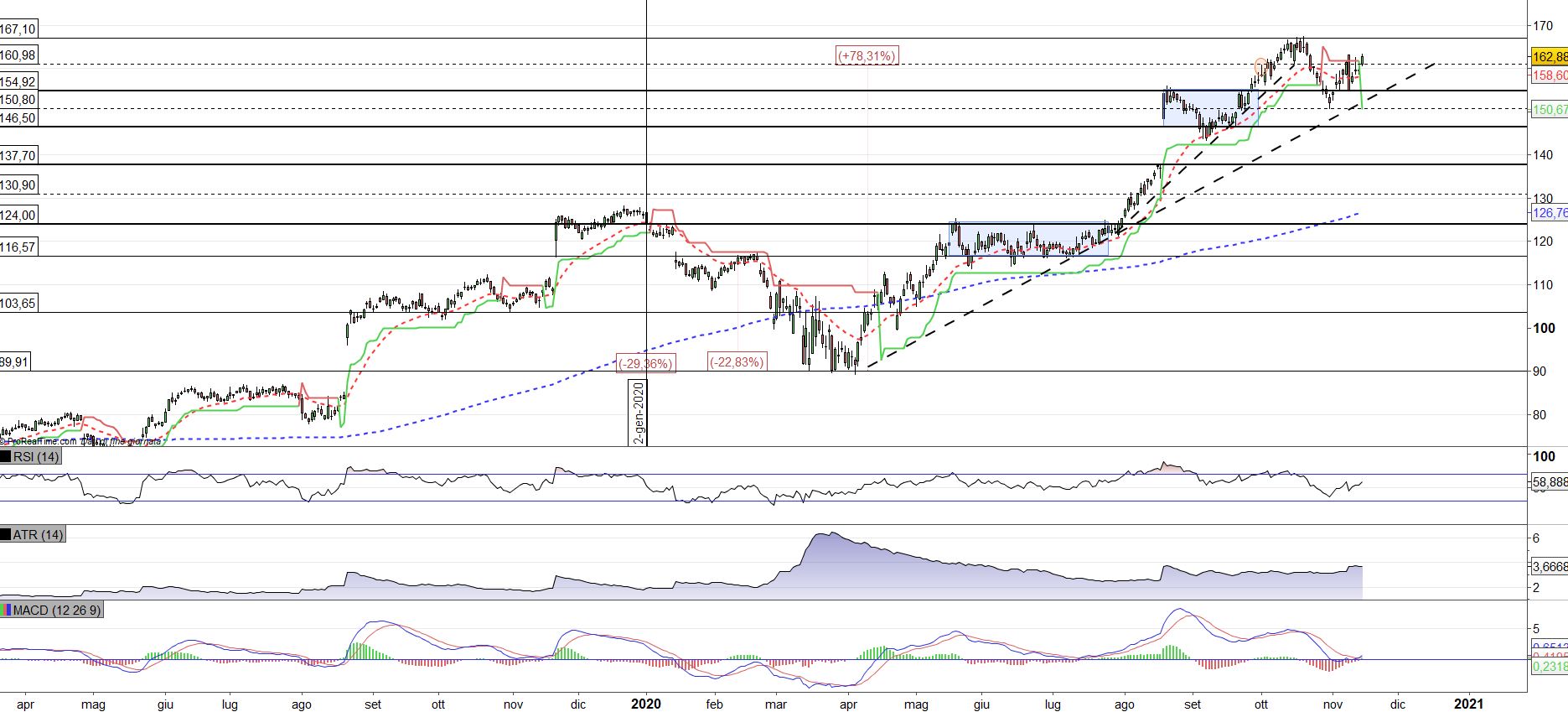

Nel comparto non Tecnologico invece da segnalare Procter & Gamble alla prova del massimo storico; Taiwan Semiconductor Manufactoring alla violazione della resistenza a quota 91$; Walmart alla prova di area 150$; Canadian Pacific Railway in rialzo dopo la rottura del livello in zona 326$ ed infine Target in trend positivo di breve alla prova di quota 167$.

Nel Forex una particolare attenzione per i cambi: NZD/USD e USD/CAD oltre agli esotici USD/TRY e USD/ZAR.

Tra le criptovalute sotto i riflettori il movimento rialzista del Bitcoin (BTC/USD) in allungo sopra i 16.000 dollari e Ethereum (ETH/USD) al test di quota 480 dollari.

Tra le Soft Commodities da controllare lo Sugar (Future N.11 Full0321) alla prova della resistenza in area 15 punti, e la Soybean (Future Full0121) in rally di breve e medio periodo. Tra i metalli interessante il movimento del Copper (Future Full1220) al test di area 3,20.

© RIPRODUZIONE RISERVATA