L’euro sotto la parità col dollaro riempie giornali e siti. Ma, di fatto, la valuta Ue, quella Usa e il franco svizzero operano in regime di parità artificiale per tramutare la Fed in pivot. Indolore

Forse memori della gestazione di apocalisse rappresentata dal Trattato di Versailles, gli Alleati pensarono bene di dar vita a Bretton Woods a Seconda Guerra Mondiale ancora in atto. E ponendosi come obiettivo, quantomeno ufficiale, la creazione di un framework regolatorio che garantisse a tutti, vincitori e vinti, l’accesso al commercio e alle materie prime. Di fatto, designando una politica monetaria che rendesse raggiungibile lo scopo.

Altri tempi, altri leader. Oggi, citando il Re Lear, ci troviamo nella condizione apparente in cui i pazzi devono guidano i ciechi. Ma occorre prendere atto di una dinamica carsica, decisamente interessante. E che i media stanno però riducendo a mera conseguenza di una recessione europea che gonfia giorno dopo giorno i propri muscoli. Come mostra il grafico

Andamento del cambio euro/dollaro

Fonte: Bloomberg

Andamento del cambio euro/dollaro

Fonte: Bloomberg

l’euro è sceso sotto la parità con il dollaro. Un problema ulteriore per un Continente che già fa i conti con una criticità energetica enorme: la bolletta di approvvigionamento, di fatto, si paga in dollari. E le materie prime da comprare sui mercati esteri risultano più care con una valuta così debole. Ma è il quadro generale da prendere in esame. E mettendo in prospettiva, si nota come euro, dollaro e franco svizzero stiano di fatto viaggiando su un rapporto di pressoché parità 1:1. Di fatto, una Bretton Woods 2.0. Forzosa.

E perché forzosa? Semplicemente perché qui non si sta volontariamente e scientificamente mettendo mano a un sistema in disfacimento, prima di ritrovarsi romanticamente a camminare fra le rovine, mano nella mano con valute di ugual valore. Ovvero, zero. Qui si sta operando un reset artificiale per continuare a svalutare intrinsecamente quelle valute. Tradotto, occorre rimettere un po’ di ordine nei bilanci, prima di ricominciare a stampare e mantenere in vita l’enorme casinò globale conosciuto come libero mercato. Un ossimoro. di fatto. Perché cosa ci sia di libero in un mercato il cui unico driver è l’attività di creazione di denaro delle Banche centrali appare decisamente misterioso.

Ma tant’è, tornare indietro sarebbe devastante. E necessiterebbe di una guerra vera, stile Bretton Woods originaria. Il proxy a bassa intensità dell’Ucraina è solamente rumore di sottofondo. E Zelensky il corrispettivo geopolitico di Greta Thunberg. Mentre Taiwan, nei fatti, ancora un azzardo troppo grande da porre in essere. Per tutte le parti in causa. Meglio preservarne il ruolo di mera deterrenza. Finché si può. Insomma, ciò che è in atti, pur non godendo del crisma dell’ufficialità, il cui carattere di emergenza opererebbe da detonatore quando invece è tempo di estintori monetari, è nulla più che un annullamento tacito e forzoso degli assegni cabriolet che circolano per il mondo sotto forma di liquidità da Qe. Una moratoria dei buffi, direbbero a Roma.

Non so se ci avete mai fatto caso ma l’intera impalcatura del Qe, descritta dalla narrativa post-Lehman come una geniale e macchinosa risposta all’Apocalisse, rappresenta nulla più che la trasposizione nel mondo economico reale della regola aurea del Monopoli. Ce lo mostra questa immagine,

Dettaglio delle regole del Monopoli rispetto alla creazione di valuta

Fonte: Hasbro

Dettaglio delle regole del Monopoli rispetto alla creazione di valuta

Fonte: Hasbro

il simbolico, unico libro di cui dovrebbe necessitare oggi lo studente-tipo delle facoltà di economia delle università di tutto il mondo. La Banca, quasi un Leviatano metafisico, non va mai in bancarotta. Perché se anche le banconote finiscono, le transazioni del giocatore possono continuare in virtù della facoltà di emettere nuova moneta. Insomma, Ben Bernanke e Mario Draghi non hanno inventato nulla. E vi stupirebbe quante guerre di destabilizzazione ricalchino le strategie del Risiko più che i sacri insegnamenti di Sun Tzu.

Non a caso, questa debolezza dell’euro pare un déjà vu rispetto a poco più di un mese fa. Quando però le corporations europee decisero di comprare forte e scommettere sul rimbalzo della valuta comune. Oggi non lo faranno. E non per la recessione. La quale, anzi, è benedetta. Quantomeno come veicolo per giungere al Nirvana della stamperia globale in servizio permanente ed effettivo. Non lo fanno perché la vana speranza che anima la Bretton Woods de noantri in corso è quello di facilitare, grazie a un dollaro fortissimo, il ruolo di pivot della Fed nel contrasto all’inflazione. Tradotto, si spera di creare le condizioni per un possibile rallentamento dei rialzi dei tassi fin da settembre. Perché Wall Street ha pazienza e fede. Ma fino a un certo punto, perché non di soli multipli e buybacks vive l’uomo. Figurati il trader.

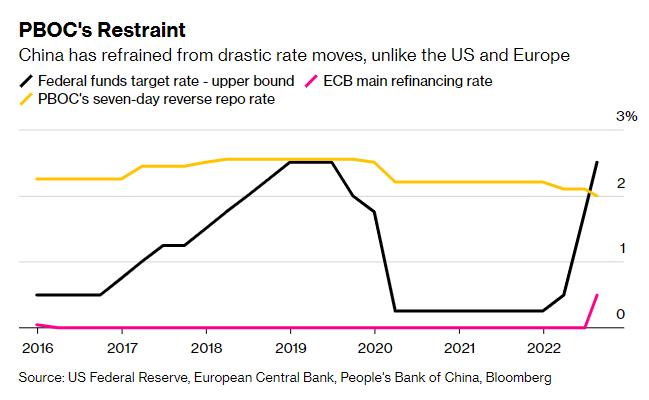

A quel punto, tutto sarebbe più facile. Perché con le dinamiche in atto che già hanno ipotecato la recessione globale, più o meno auto-indotta, ecco che la strada per uno shift of priority fra inflazione fuori controllo e allarme per la crescita pare spianata. Non a caso, come mostra questo ultimo grafico,

Comparazione delle mosse di politica monetaria di Fed, Bce e Pboc

Fonte: Bloomberg

Comparazione delle mosse di politica monetaria di Fed, Bce e Pboc

Fonte: Bloomberg

nonostante un quadro macro in costante peggioramento da almeno un trimestre, la Banca centrale cinese ha finora operato con il bilancino e non con il badile a livello di costo del denaro. Certo, pesa la bolla immobiliare, Tantissimo. Ma anche il tacito patto fra ubriachi, i quali - pur non sopportandosi fra loro - sanno benissimo che nella condizione attuale, o si sorreggono a vicenda o a casa sani e salvi difficilmente potranno sperare di giungere. Certo, un bell’azzardo. Perché se Pechino decidesse di agitare un po’ la miscela nell’ampolla del piccolo chimico da monetizzazione del debito, tutto cambierebbe. E a Taiwan, casualmente, comincerebbero a suonare gli allarmi. Calma, quindi. Trattasi solo di un gioco. O di un esperimento. In stile Frankenstein, però.

© RIPRODUZIONE RISERVATA

Argomenti