Dopo Colonial Pipeline, un cyber-attacco blocca gli stabilimenti di JBS, gigante della distribuzione della carne. Proprio mentre il mercato prende atto del taglio delle scommesse rialziste sulle commodities, aprendo la strada a una lettura macro dell’aumento dei prezzi. E mentre Nordea prevede un CPI al 4% per il mese di maggio, il comparto degli affitti conferma i timori per un’erosione del potere d’acquisto da fine pandemia

A tempo di record. JBS, leader nella lavorazione e distribuzione della carne negli Stati Uniti, ha risolto lo stop forzato nei suoi 13 stabilimenti in meno di 24 ore. Resta però il fatto che nell’arco di un mese due un’aziende strutturali per l’economia americana, la pipeline Colonial e ora il gigante delle bistecche, siano state vittime di cyber-attacchi a scopo di riscatto.

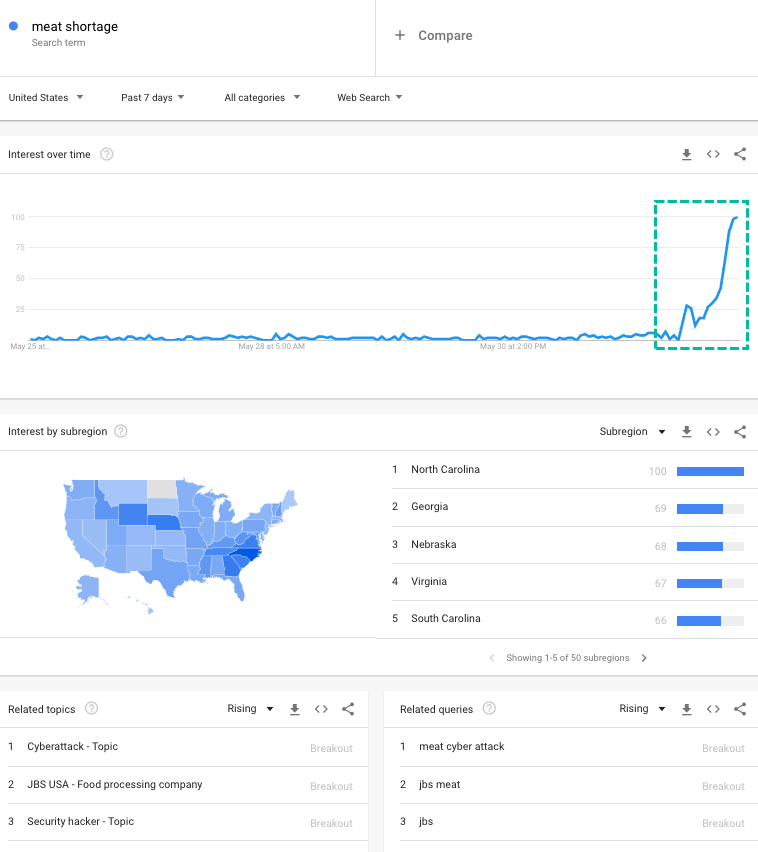

E se il blocco della distribuzione di carburanti ha avuto come conseguenza un’impennata dei prezzi al distributore proprio a ridosso del weekend del Memorial Day, questo grafico

Fonte: Google Trend

mostra quale sia stato il riflesso pavloviano dello statunitense medio appresa la notizia: una corsa sui motori di ricerca a immettere le parole chiave meat shortage, scarsità di carne. E il motivo è reso abbastanza chiaro da queste due immagini:

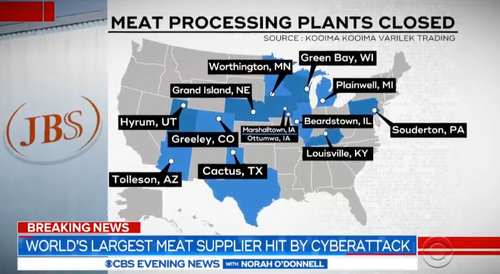

Fonte: Cbs

Fonte: Bloomberg

non solo l’attacco informatico ha comportato la chiusura totale del cuore pulsante della JBS ma, soprattutto, quest’ultima rappresenta un anello fondamentale nella catena di fornitura/distribuzione alimentare americana: un quarto di tutto il manzo che finisce nei supermercati Usa fa infatti capo alla multinazionale brasiliana.

Insomma, pericolo apparentemente scampato. Ma restano le preoccupazioni. E i dubbi. Perché non più tardi della scorsa settimana, parlando al Cuyahoga Community College di Cleveland, Joe Biden sottolineò come nelle prossime settimane, la mia amministrazione prenderà decisioni e porrà in essere atti concreti per combattere le attuali pressioni sulla catena di fornitura globale, cominciando dai materiali per la costruzioni e i colli di bottiglia delineatisi nelle tratte di trasporto. Inoltre, daremo seguito al lavoro che stiamo già facendo relativamente ai microchip per computer. Un’affermazione, quest’ultima, chiarissima: riporteremo a casa la produzione di un settore fondamentale come i semi-conduttori.

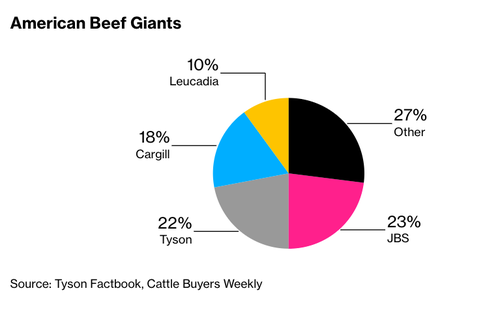

Il tutto, a pochi giorni dal caso Colonial e poco prima dell’incidente alla JBS. Nel mezzo, l’apertura della discussione al Congresso sui fondi da stanziare per la cyber-security interna e l’ammodernamento delle infrastrutture strategiche. Casualità, ovviamente. Ma c’è dell’altro. Paradossalmente ancora più importante, almeno in vista del board della Fed del 15-16 giugno prossimi. Questo grafico,

Fonte: Bloomberg

infatti, mostra come apparentemente gli hedge funds stiano continuando a tagliare le proprie scommesse rialziste sulle materie prime, un trend giunto alla terza settimana consecutiva. Tradotto: se la dinamica sarà confermata, da ora in poi l’alibi della speculazione come motore inflazionistico sarà sfatato e ogni futuro aumento nelle valutazioni sarà prezzato come dipendente da reali criticità macro nella catena di domanda e offerta.

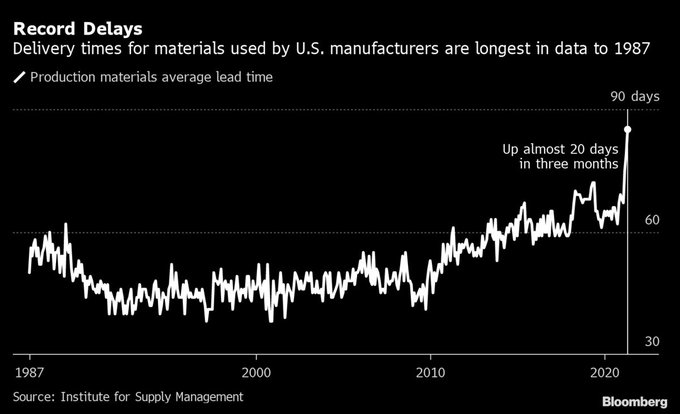

Insomma, il classico ritornello del blame the speculators, alla base della tesi riguardo la transitorietà dell’inflazione sposata dalla Federal Reserve, rischia di divenire inservibile. Guarda caso, ecco il cyber-sabotaggio. Due volte in un mese. E proprio mentre la dinamica che maggiormente preoccupa gli investitori Usa è quella rappresentata da questo grafico:

Fonte: Bloomberg

i tempi di consegna delle materie prime necessarie alla manifattura statunitense non sono mai stati così lunghi, avendo raggiunto nel mese di maggio il record assoluto di 85 giorni, stando a dati dell’Institute for Supply Management. Insomma, il temuto supply crunch è già in atto.

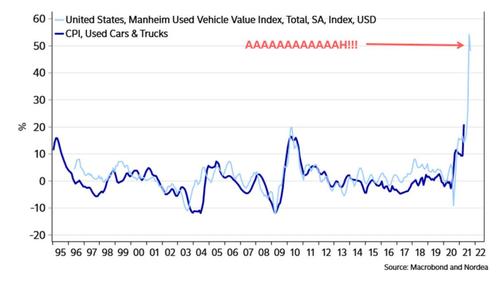

E con le dinamiche delle commodities ormai totalmente dipendenti dall’azione di repressione speculativa cinese. Al netto della quale, però, rischia di emergere la scomoda realtà: l’inflazione non solo è presente e tutt’altro che transitoria, bensì anche pronta a presentare il conto di un dato relativo al CPI di maggio assolutamente shock. Come mostra il grafico,

Fonte: Nordea/Macrobond

gli analisti di Nordea non escludono infatti una lettura superiore al 4%: a fronte di una dinamica simile, difficilmente la Fed potrà fingere di non offrire una risposta al mercato. Oltretutto non potendo più fare affidamento sul mantra del trend transitorio.

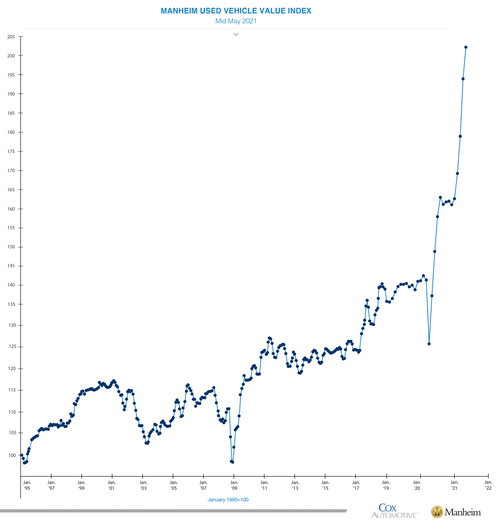

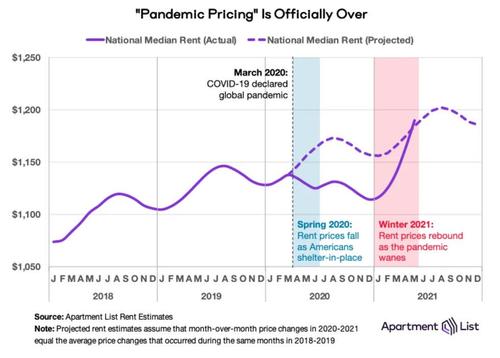

E la questione riguarda direttamente anche l’Europa, poiché quel dato sul CPI verrà diffuso alle 8.30 ora di Washington del 10 giugno: stesso giorno e stessa ora in cui, a Francoforte, Christine Lagarde prenderà la parola per la conferenza stampa post-board. Potenzialmente, un mix esplosivo. E questi altri due grafici

Fonte: Manheim Consulting

Fonte: Apartment List

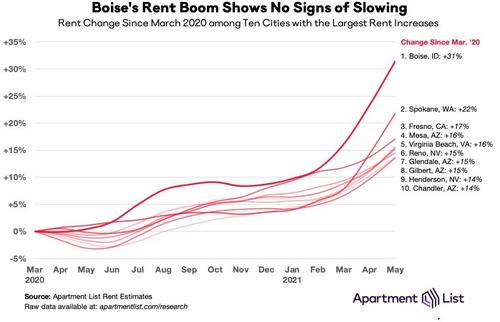

sembrano aggravare il quadro: se infatti l’indice dei prezzi delle auto usate della Manheim Consulting parla di un +48% su base annua a maggio, i numeri contenuti nell’Apartment List National Rent Report sembrano aggravare il quadro, ampliando anche alla categoria degli affitti il trend di aumento dei prezzi.

A livello nazionale, l’indice ha segnato un +2,3% tra aprile e maggio, l’incremento maggiore su base mensile da quando è stata inaugurata la tracciatura della serie storica (gennaio 2017). Di più, si tratta del terzo mese di fila in cui questo primato viene infranto, dopo il +2% di aprile e il +1,4% di marzo. Ma è il dato contenuto nel grafico a far riflettere: proprio in riferimento a questo recente balzo del trend, oggi il livello di aumento degli affitti su base annua e con riferimento nazionale è del +5,4%, un target che porta le valutazioni ad annullare completamente il crollo vissuto nel corso del 2020 a causa della pandemia. Insomma, come se la crisi degli affitti da Covid non fosse mai occorsa.

E la linea tratteggiata della proiezione vede comunque la diminuzione attesa come molto limitata, tanto da ritenere che l’attuale dinamica sarà alla fine la stessa anche il prossimo dicembre (dopo un aumento ulteriore in estate). Il tutto - però - con una disponibilità reddituale da parte dei cittadini che per quel momento sarà drasticamente ridimensionata per tutti, poiché anche negli Stati a guida democratica i programmi di sostegno termineranno (ufficialmente) il 6 settembre.

Ma c’è di peggio, come mostra questo ultimo grafico.

Fonte: Apartment List

Se infatti quattro delle nove città che lo scorso anno patirono i crolli delle valutazioni maggiori sono ora tornate in trend positivo (San José, Washington, Boston e Minneapolis) e hanno addirittura registrato aumenti degli affitti negli ultimi cinque mesi consecutivi, è l’America profonda quella che sta già oggi scontando un’erosione netta del potere d’acquisto legata a questa voce di spesa inderogabile. In cima alla lista, la ridente Boise. Città dove vivere in affitto nel mese di aprile ha comportato un aumento del 6,6% ma che traslato su base annua proietta quell’incremento addirittura al +31%. Parliamo di appartamenti nella capitale dell’Idaho e non a New York o Los Angeles o Miami. Guarda caso, saltano fuori i cyber-sabotatori della bistecca.

© RIPRODUZIONE RISERVATA