Il membro estone del board conferma la discussione sull’ampliamento dell’APP dopo il marzo 2022. E la scarsa domanda alla nona asta TLTRO conferma. Ma quale sarà il prezzo per i Paesi indebitati?

In principio, gli indugi sono stati rotti da Yannis Stournaras, governatore della Banca centrale greca. Il 21 settembre, approfittando di un’intervista, lanciò il seguente messaggio: Sarebbe molto arrogante da parte nostra dichiarare vittoria sulla pandemia proprio ora. E per questo motivo ritengo precipitoso trarre ora qualsiasi conclusione sul fatto che il Pepp possa terminare o meno nel marzo 2022. E ancora: L’APP dovrebbe beneficiare di un volume superiore di acquisti e di alcuni requisiti di flessibilità importanti, già contenuti nel Pepp... D’altronde, l’aumento dei prezzi ha davanti a sé ancora un po’ di strada da percorrere prima di sostanziare preoccupazioni inflazionistiche.

Tradotto, occorre andare oltre il 31 marzo con gli acquisti straordinari, occorre prolungare ad libitum l’inclusione del debito greco (già prevista nel Pepp) nella platea del collaterale accettato dalla Bce e soprattutto il mantra delle prossime settimane, sicuramente caratterizzate da tensioni sui costi energetici, dovrà essere quello della transitorietà. Insomma, un’uscita interessata. In grado però di tradire tensione, non fosse altro per la sua quasi concomitanza con il voto legislativo in Germania e con il peso che questo avrà nel bilanciamento tra falchi e colombe all’Eurotower.

Ma a mostrare una prospettiva differente, ci hanno pensato il giorno seguente proprio due esponenti del fronte rigorista. In primis, Joachim Wuermeling, membro del board di Bundesbank. a detta del quale l’Europa non è ancora fuori dalla crisi pandemica, la quale potrebbe nuovamente rendersi responsabile e operare da detonatore per significativi default creditizi. Praticamente, Atene chiama e Francoforte risponde con il medesimo tono. Ma è con l’intervista a Bloomberg del membro estone del Consiglio Bce, Madis Muller, che qualcosa vacilla: La Bce discuterà di un aumento degli acquisti di assets regolarmente operativi sotto il regime dell’APP una volta che lo stimolo pandemico sarà giunto alla fine, poiché un «cliff effect» troppo estremo legato al termine del Pepp potrebbe rappresentare un problema.

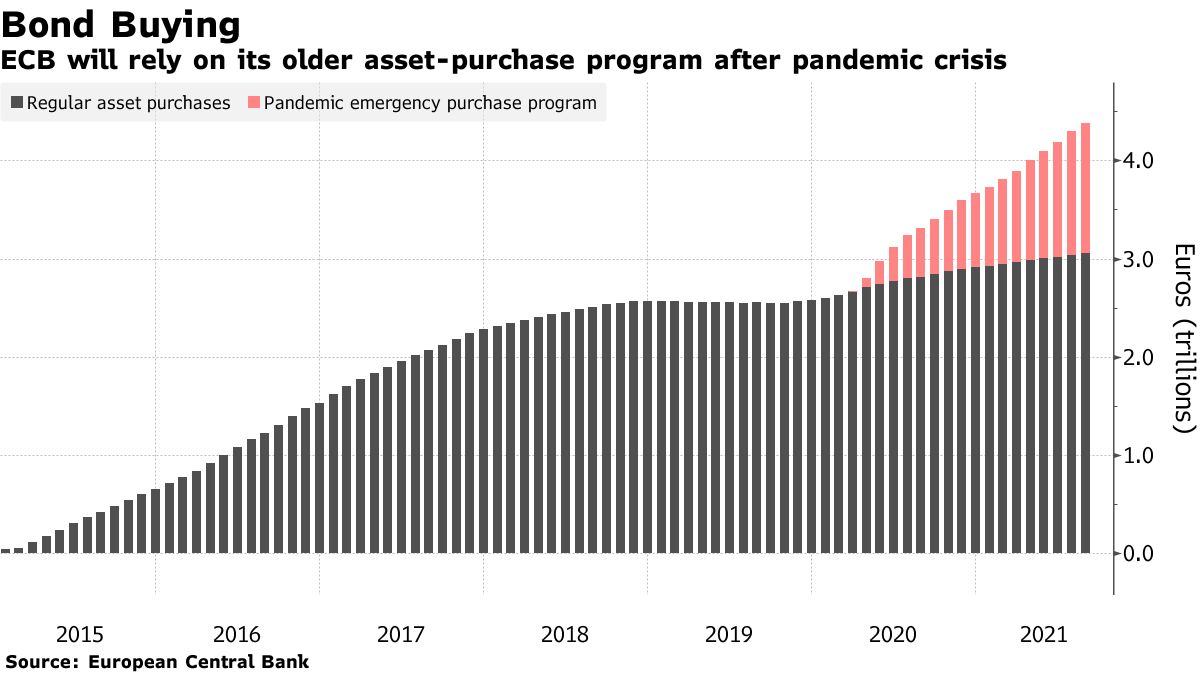

E di cosa si tratta, cosa sarebbe questo effetto burrone che richiama alla mente le corse perdifiato di Will Coyote dietro a Bip Bip? Lo mostra questo grafico:

Ammontare combinato di APP e Pepp sul bilancio Bce

Fonte: Bloomberg

Ammontare combinato di APP e Pepp sul bilancio Bce

Fonte: Bloomberg

se i controvalori di intervento sul mercato secondario dell’APP dovessero rimanere quelli pre-pandemici, una volta esaurito il ciclo vitale del Pepp, l’espansione della stato patrimoniale della Bce subirebbe un taper drastico. E l’effetto scudo su spread e costi di finanziamento dei Paesi più indebitati svanirebbe nell’arco di poche settimane, polverizzato dal ritorno in grande stile della risk discovery.

Certo, Madis Muller ha cercato di salvare le apparenze, sottolineando come la discussione che si terrà in seno all’Eurotower non deve essere interpretata come una garanzia automatica di ri-modellamento dell’APP sul profilo e gli ammontare del Pepp ma resta il fatto: dopo la consonanza con Francoforte, il grido di dolore di Atene ha trovato un interlocutore attento anche a Tallin. E se questo grafico

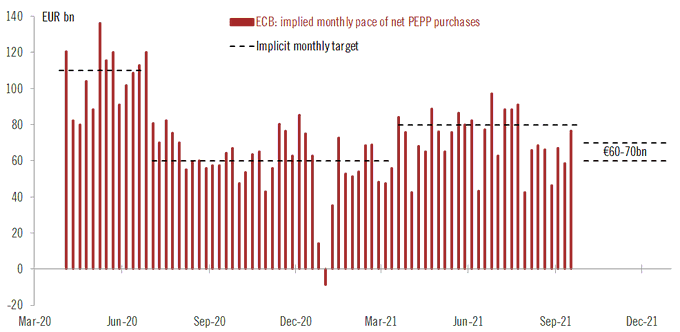

Controvalori degli acquisti settimanali della Bce (Pepp)

Fonte: Bce/Pictet

Controvalori degli acquisti settimanali della Bce (Pepp)

Fonte: Bce/Pictet

mostra come la BCE intenda sfruttare fino all’ultimo giorno la finestra di liberi tutti sugli acquisti settimanali che, formalmente, dovrebbe terminare con il quarto trimestre, ecco che questa tabella

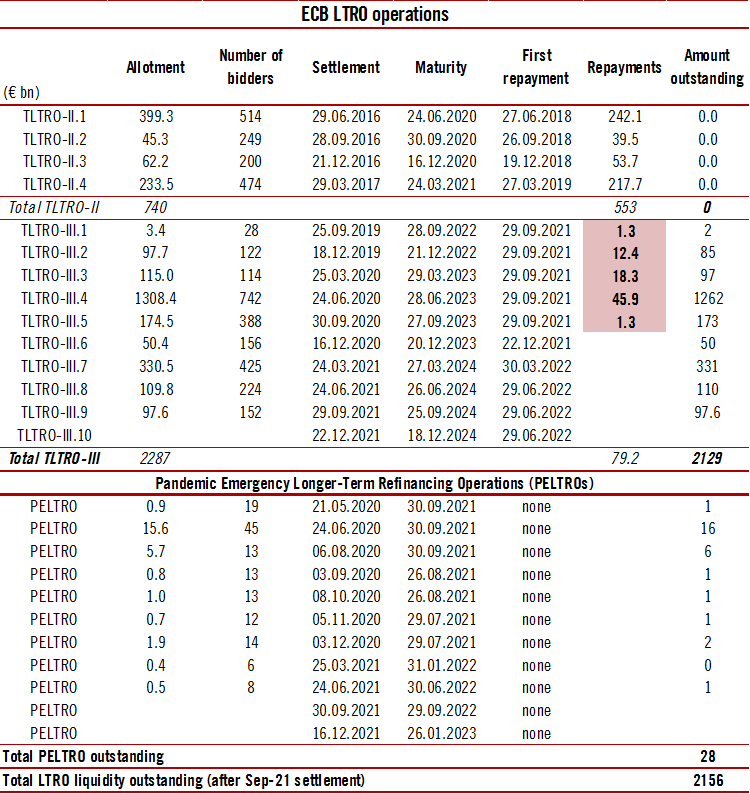

Controvalori degli allotment in seno alle aste Tltro

Fonte: Bce

Controvalori degli allotment in seno alle aste Tltro

Fonte: Bce

pare mostrare un’altra faccia della medaglia. Dopo i 79,3 miliardi di rimborso anticipato delle aste TLTRO di rifinanziamento bancario a lungo termine, giovedì si è tenuto il nono allotment: 152 istituti di credito europei hanno preso solo 97,6 miliardi a 3 anni e costo praticamente zero dall’Eurotower, portando il netto della liquidità implicitamente immessa nel sistema a soli 18,3 miliardi di euro.

Tradotto, la crisi è finita! Certo, in prospettiva l’ammontare dei rimborsi anticipati rappresenta meno del 5% dei 1.300 miliardi che potenzialmente le banche avrebbero potuto restituire alla Bce

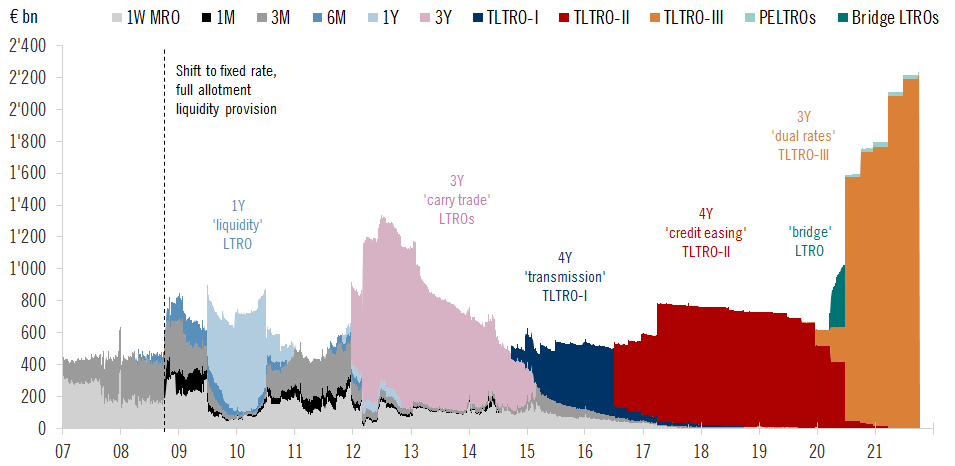

Totale dei prestiti bancari della Bce tramite aste di rifinanziamento

Fonte: Bce/Pictet

Totale dei prestiti bancari della Bce tramite aste di rifinanziamento

Fonte: Bce/Pictet

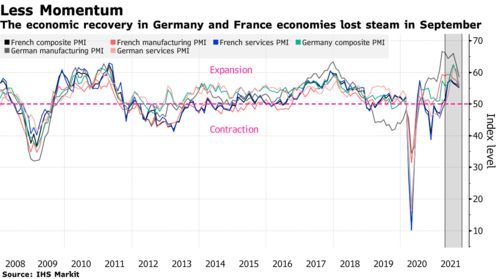

ma resta un fatto: fatto salvo il netting fra restituito e nuovamente ripreso, in modo da prolungare le scadenze del prestito, resta appunto un surplus di poco più di 18 miliardi potenzialmente da destinare a imprese e famiglie per sostenere la ripresa. Come dire, serve solo l’argent de poche. Eppure, i dati PMI compositi di Germania e Francia

Trend del PMI Composito di Germania e Francia

Fonte: Bloomberg

Trend del PMI Composito di Germania e Francia

Fonte: Bloomberg

parlano di un chiaro rallentamento dell’economia a causa delle criticità sulla supply chain e la stessa Bce continua a mostrare cautela rispetto all’impatto della variante Delta.

Le banche paiono certe: il meccanismo di trasmissione del credito è sufficientemente oliato, non serve altro lubrificante da dover rimborsare. Insomma, gli istituti di credito - in realtà - prezzano come garantita la trasformazione dell’APP richiesta da Yannis Stournaras e di fatto confermata da Madis Muller. In un momento in cui la Fed sventola un taper sempre più vicino e la stessa Bank of England ventila un aumento dei tassi anticipato come risposta al 4% di inflazione, la Bce pare andare in senso opposto, di fatto trovandosi come unico compagno di strada la Bank of Japan, precursore di ogni Qe ed esperimento di monetarismo estremo. Non a caso, oggi Bloomberg pubblicava un articolo dal titolo poco prono alle interpretazioni: ECB is lonelier than ever after a hawkish turn led by the Fed.

Insomma, nel silenzio totale dell’ufficialità e fuori da ogni contesto formale come il board, l’Eurotower starebbe già discutendo su una prosecuzione mascherata del Pepp dopo il 31 marzo, un morphing dell’APP che garantisca emergenzialità di intervento anche dopo la fine dell’emergenza. Gli spread, in effetti, gradiscono. E Mario Draghi pare pronto all’incasso politico, almeno stando alle scene di giubilo che lo hanno accolto all’assise di Confindustria, fra standing ovation e auspici di sua lunga permanenza a Palazzo Chigi.

Resta un dubbio, forse legato al silenzio di Jens Weidmann imposto dalla campagna elettorale più tesa che la Germania abbia vissuto dai tempi di Weimar: quale sarà il prezzo che i Paesi più indebitati - e, quindi, maggiormente beneficiari di questa riforma espansiva dell’APP - dovranno corrispondere all’Europa per sdebitarsi di un tale favore a livello di gestione degli stock di debito e finanziamento dei deficit? Una cosa è certa: nemmeno a Francoforte e Bruxelles esistono pasti gratis. Anzi.

© RIPRODUZIONE RISERVATA