Ottenuto l’ok dal Congresso, il Tesoro ricomincerà a emettere titoli a breve termine. E drenerà così circa 500 miliardi di liquidità entro fine anno, colpendo i tassi. E, di riflesso, i titoli tech

Mentre la decisione della Fda su Pfizer spalanca la strada all’autorizzazione per tutti i vaccini e la road-map occidentale fuori dalla pandemia appare sempre più quella di un combinato fra obbligo, terza dose e booster, ecco che una banca d’affari scoperchia il vaso di Pandora. Il cui contenuto, però, rimane per ora nascosto all’opinione pubblica, ipnotizzata dalle immagini dell’aeroporto di Kabul e dal sinistro echeggiare dei richiami dei mullah.

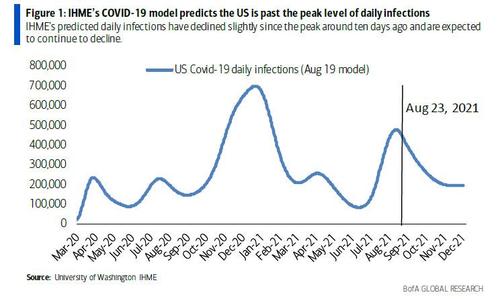

Signore e signori, questo grafico di Bank of America

Fonte: Bank of America

parla chiaro: gli Stati Uniti hanno scollinato il picco della variante Delta. E non in base ad astrusi calcoli, magari un po’ no-vax, dell’analista Hans Mikkelsen, bensì in base al modello IHME della University of Washington sul calcolo dei contagi. A sua volta, riconosciuto dal CDC statunitense. Senza lockdown, senza misure straordinarie. Di più, sempre stando ai modelli IHME, un calo del 50% dei contagi quotidiani dal picco è atteso entro l’11 ottobre, mentre entro il 22 settembre si dovrebbe aver comunque raggiunto area 40%.

Guarda caso, il prossimo board della Fed si terrà proprio nei giorni 21-22 del mese prossimo. E Bank of America pare non avere dubbi: una tempistica simile, unita alla campagna vaccinale, garantirà una riapertura totale della società e permetterà un sospiro di sollievo a tutte quelle attività che hanno patito un’under-performance da variante Delta nel secondo trimestre. Insomma, brutte notizie per chi sperava che l’ennesima mutazione del virus mettesse in stand-by a tempo indeterminato il ritiro degli stimoli. Taper in testa.

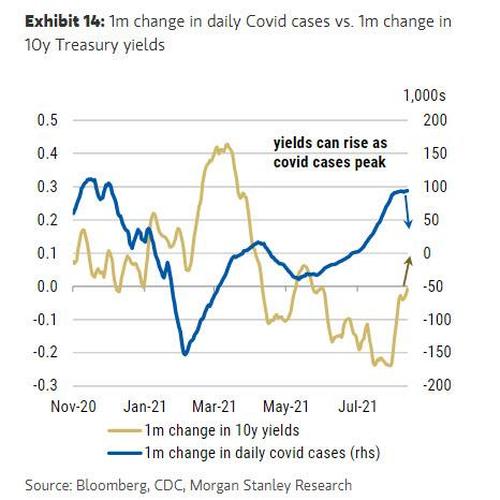

E questo grafico

Fonte: Morgan Stanley

parla chiaro: raggiunto il picco della variante, in base al modello di Morgan Stanley è più che probabile un ciclico ritorno all’aumento dei rendimenti del Treasury. Nuova variante in vista per l’inverno, tanto per comprimere ancora un po’ gli yields? Prematuro. Perché c’è una scadenza molto più ravvicinata che potrebbe operare da spoiler. Per l’esattezza, il discorso di Jerome Powell a Jackson Hole atteso per venerdì. Formalmente, le previsioni sono per una discettazione quasi accademica sui trend macro, occupazione in testa e che eviti come la peste di fornire scadenze precise sulla data di inizio e fine del taper.

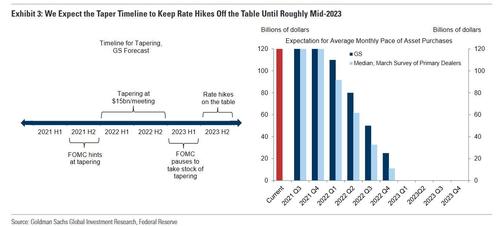

Ma questo grafico

Fonte: Goldman Sachs

contenuto nell’ultimo report di Goldman Sachs sul tema mostra plasticamente come, in concreto e in realtà, su Jerome Powell non gravi un’eccessiva pressione rispetto al timing del ritiro del programma di acquisto. Semplicemente perché il Qe è destinato comunque a restare con noi, seppur ridimensionato, ancora per molto tempo. Anche se si rompessero gli indugi e il combinato di picco dei contagi e numeri dell’occupazione spingesse uno dei prossimi board ad annunciare il taper per l’inizio del 2022. La gradualità dello scale back, infatti, è tale da necessitare mesi. soprattutto se si dovesse operare in base a un riduzione di 10 miliardi sugli attuali 80 di acquisto in Treasuries e di 5 sui 40 in Mbs.

Qual è però la variabile impazzita che potrebbe spingere Jerome Powell a giocare d’anticipo e stupire tutti, magari facendosi forte proprio del dato rilanciato da Bank of America? Fed o non Fed, taper o non taper, le dinamiche del Tesoro legate al dimagrimento del bilancio e allo stop alle emissioni di debito in ossequio al dibattito sul debt ceiling in corso al Congresso, ora stanno per generare il cosiddetto Qt. Ovvero, quantitative tightening. Di fatto, un drenaggio di liquidità in eccesso dal sistema. Totalmente indipendente dalle scelte della Fed.

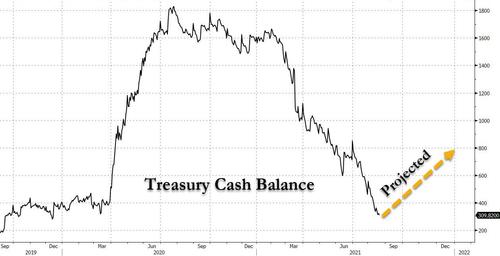

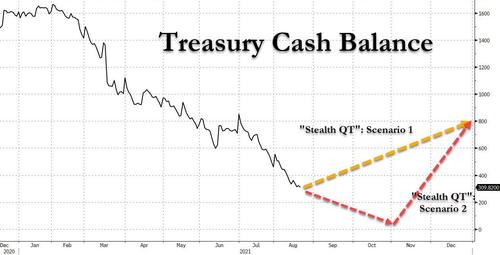

Come mostra questo primo grafico,

Fonte: TIC/Bloomberg/Zerohedge

la liquidità detenuta dal Tesoro Usa nel Treasury General Account (TGA) è passata dai 1.800 miliardi del luglio 2020 agli attuali 309 miliardi, il livello più basso dalla pandemia. Di fatto, diretta conseguenza del cap sull’indebitamento e del conseguente stop alle emissioni di titoli di Stato a breve termine (Bills). Ecco spiegato, quindi, il motivo ufficiale dell’aumento esponenziale dell’utilizzo della facility di reverse repo della Fed, visto che in ossequio a questa dinamica negli ultimi 14 mesi il Tesoro ha iniettato nel sistema qualcosa come 1,5 trilioni di liquidità. Oltre a quella fornita dalla Banca centrale tramite il Qe.

Ora, però, il tappo sta per saltare. Da un lato, infatti, le pressioni ribassiste sui tassi a breve termine connaturate a questo trend hanno portato alla rottura verso il basso anche del floor rappresentato proprio dallo 0,05% corrisposto dalla Fed per i depositi repo overnight. Dall’altro, ora l’operazione di dimagrimento del TGA è in fase terminale e sta per operare un drastico reverse, come mostra questo altro grafico:

Fonte: TIC/Bloomberg/Zerohedge

entro fine anno, 500 miliardi di liquidità verranno drenati dal sistema in maniera drastica dal Tesoro attraverso la furiosa emissione di debito, principalmente Bills a breve termine. Di fatto, il taper con i suoi tempi dilatati appare solo una distrazione rispetto alla criticità reale. E, paradossalmente, totalmente aliena alle decisioni della Fed.

Tutto sta nel tempo di risoluzione del Congresso rispetto alla questione del tetto di debito, divenuta nelle ultime ore decisamente dirimente. Tanto da spingere la responsabile del Tesoro (ed ex capo della Fed), Janet Yellen, a esortare la politica verso un innalzamento bipartisan del limite per evitare danni irreparabili all’economia. Ad oggi, infatti, si prevede che gli Stati Uniti esauriranno la propria autorità di prestito in ottobre e la mancata approvazione di un upgrade sul ceiling legale - ora a 28,5 trilioni di dollari - potrebbe innescare un altro shutdown o un (solo formale) default del debito. E proprio quel timing della politica, legato alla risoluzione della disputa sul debito, può operare da detonatore dei 500 miliardi di drenaggio di liquidità dal sistema.

E non graduale e dilatato come nel caso del Qe, bensì rapidissimo. Entro la fine dell’anno. A partire, in base alle baruffe parlamentari, da fine settembre in poi. Le conseguenze? Le spiega Man Group nella sua ultima nota ai clienti, dedicata proprio al misconosciuto ma sempre più incombente problema del quantitative tightening: Un simile drenaggio di liquidità potrebbe spingere gli investitori a tagliare le loro posizioni legate ai tassi, anche alla luce del gap temporale fra cambiamento delle detenzioni cash del Tesoro e impatto sui rendimenti dei bond a lunga scadenza, solitamente nell’ordine delle sei settimane. E ancora: Siccome molti titoli azionari, soprattutto quelli tech con high duration, operano di fatto come proxy delle mosse del Tesoro, il rischio è che prima vengano colpite le azioni del gruppo FAAMG e poi lo spill-over vada a contagiare l’intero mercato. Tradotto, tantrum. Ma innescato da Tesoro e non dalla Fed. E con tempistiche decisamente preoccupanti per quanto appaiano ravvicinate.

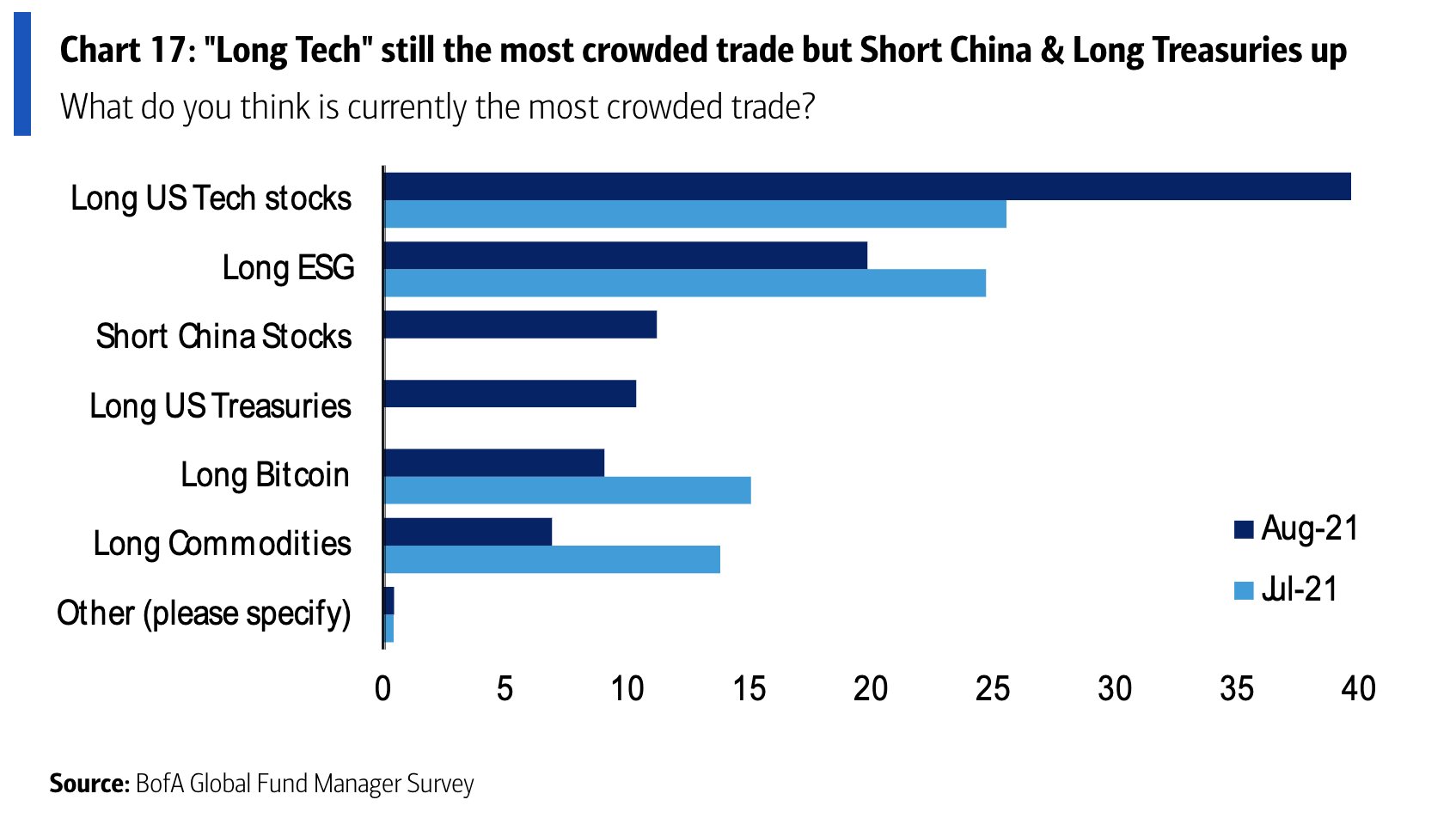

Insomma, paradossalmente venerdì Jerome Powell potrebbe anche annunciare il taper senza che il mercato si scomponga troppo. Occhi e orecchie sono puntati sul Congresso. Talmente tanto e con tanta, crescente apprensione che persino il raggiungimento del picco da variante Delta non fa notizia. E la ragione di tanta apprensione sta in questi grafici finali:

Fonte: Bank of America

Fonte: Bloomberg/Zerohedge

se infatti l’ultimo sondaggio fra i gestori di fondi di Bank of America vede oggi l’operatività long sui titoli tech statunitensi come il trade più trafficato di Wall Street. la seconda immagine mostra come il Nasdaq 100 abbia finora ignorato la correzione da censura di Stato patita dal sotto-indice dedicato ai titoli azionari cinesi su mercato Usa, il Red Dragon. Se il Tesoro farà partire il tantrum, reggerà quell’indifferenza oppure si rischia l’effetto palla di neve?

© RIPRODUZIONE RISERVATA

Argomenti