I futures sui nostri titoli di Stato hanno segnato un inflow record la scorsa settimana, sintomo di fiducia. Ma solo fino a quando restano in cattedra Bce e governo tecnico. Con un occhio a Berlino

Il bonifico dall’Europa è arrivato. E di un importo considerevole: il conto corrente del nostro Paese ora è più pesante di 24,9 miliardi di euro. La prima tranche dei mitologici 209 ottenuti in seno al Next Generation EU o Recovery Plan che dir si voglia. Al netto dei circa 40 già ottenuti sotto forma di fondi SURE per la lotta alla disoccupazione, 65 miliardi di euro hanno lasciato Bruxelles in direzione Roma. Il tutto, prescindendo dal lascito maggiore dell’Unione alla lotta contro la pandemia: la compressione artificiale dei costi di finanziamento e servizio del debito tramite gli acquisti del Pepp.

Tradotto, lo scudo anti-spread. Il quale, in effetti, fino ad oggi non ha fatto una piega rispetto alla sparata di Jens Weidmann di dieci giorni fa sulla necessità di porre un freno al finanziamento diretto dei deficit sovrani. Ma resta sempre in area 100, la svolta strutturale e sostenibile nell’universo delle due cifre ancora latita. Nonostante una Bce ben al di sopra dei 20 miliardi di acquisti settimanali. Niente paura, però. Stando a quanto riportato da un articolo di Bloomberg pubblicato nel weekend ferragostano, il consensus pare quello verso una discesa in area 75 punti base fra Btp e Bund in tempi relativamente brevi. Attenzione, però, non è tutto oro quello che luccica.

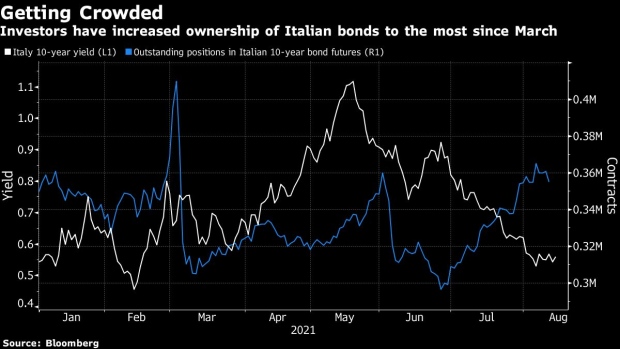

A partire dal titolo del servizio pubblicato dalla testata finanziaria Usa: Italy’s supercharged bond market is all about faith in the ECB. Insomma, addio (preventivo) ai sogni di gloria e ripresa. Il ritorno in massa verso i nostri Btp dipende solo e soltanto dalla fede cieca del mercato in un sostegno dell’Eurotower che non verrà a mancare. E che, anzi, a dispetto delle intemerate cicliche della Bundesbank potrebbe proseguire - sotto altra forma e nome - anche dopo il 31 marzo 2022. Questo grafico

Fonte: Bloomberg

mostra lo stato dell’arte: la richiesta di Btp è tale da aver spinto il Tesoro ad annullare un’asta la scorsa settimana, arrivando a un controvalore massimo dallo scorso marzo. Di più, i numeri fanno davvero impressione: sempre la scorsa settimana, il numero di contratti futures in essere sul nostro decennale è salito di 60.000 unità, superando quota 360.000.

Il tutto in contemporanea con il rally di stabilizzazione della security sottostante - il Btp scambiato e di cui teniamo sott’occhio quotidianamente lo spread -, sintomo che gli investitori stanno aumentando e non tagliando le loro posizioni sul debito italiano. Non a caso, l’11 agosto il titolo di debito a 1 anno ha pagato un rendimento inferiore al tasso di deposito della Bce. Per la prima volta in assoluto. Tutto bene, insomma. Anzi, benissimo. Ma finché c’è la Bce alle nostre spalle, però.

E a confermarlo è stato Giles Gale, capo della strategia sui tassi europea di NatWest Markets Plc, a detta del quale questo sovraffollamento nel mercato obbligazionario sovrano del nostro Paese dovrebbe spingere verso un principio di ragionamento contrarian. Tradotto, cosa accadrebbe se la dinamica in atto si invertisse? Ovvero, se tutti si dirigessero di colpo verso l’uscita di sicurezza. Sarebbe perverso come trend, lo ammetto ma in un mercato come questo occorre prendere atto che tutto è ormai possibile, dichiara Gale a Bloomberg. Difficile dargli torto.

E cosa potrebbe andare storto a tal punto da innescare una fuga dai Btp, in grado di mettere a dura prova anche lo schermo della Bce? Rohan Khanna, strategist di UBS AG, non ha dubbi: il rischio di elezioni anticipate, molto probabile già nella prima metà del 2022, se Mario Draghi dovesse decidere di correre per la successione al Quirinale. Lo stesso Khanna ammette che, ad oggi, la quota di probabilità di un premier in uscita da Palazzo Chigi appare bassa ma tutti cominciano a guardare ai sottostanti macro del Paese: con un debito pubblico che a giugno ha sfondato il nuovo record di 2.696 miliardi di euro, i 24,9 miliardi dell’Ue appaiono un pannicello caldo.

E, soprattutto, un qualcosa di strettamente legato alla presenza di Mario Draghi alla guida del governo: solo lui, infatti, è riuscito nel miracolo di tacitare le opposte rimostranze degli alleati di governo e portare a casa in tempi record la riforma Cartabia che ha consentito l’esborso della prima tranche di aiuti. Ora, però, i vincoli alle riforme legati ai rimanenti circa 180 miliardi di Next Generation Eu si fanno stringenti. E tutti sanno che, al netto di un esecutivo emergenziale tenuto insieme con il collante del Covid, senza Mario Draghi a Piazza Colonna, quel processo politico inteso dall’Europa come conditio sine qua non è destinato a naufragare sotto i colpi dei distinguo. E della campagna elettorale permanente, oggi pronta a entrare nel vivo per le amministrative di inizio ottobre.

Insomma, più che un bonifico, un’ipoteca tecnocratica. Alla quale non è legato solo l’esborso esiziale dei fondi Ue, bensì anche il futuro stesso di quei Btp che sono strumenti di gestione del debito monstre appena aggiornato da Palazzo Koch. Mario Draghi può contare su un’assicurazione sulla vita politica degna dei Lloyds di Londra. In compenso, chi temeva il commissariamento del Paese in caso di attivazione del Mes sotto il governo Conte-II, è servito. E restando in tema di elezioni, attenzione al combinato congiunto che nell’arco di una settimana vedrà andare in scena prima il voto legislativo tedesco del 26 settembre e quello locale - ma, di fatto, nazionale visto il corpo elettorale chiamato alle urne e le città interessate - nel nostro Paese.

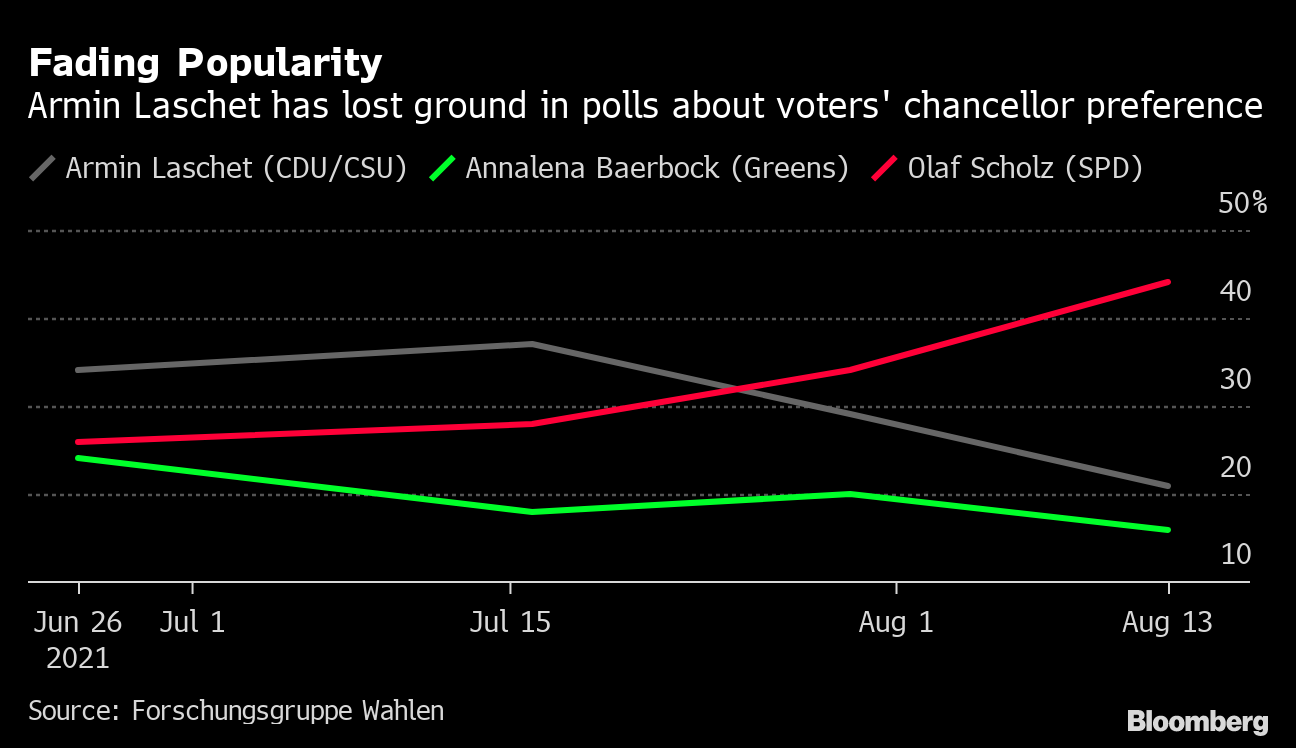

Questo grafico

Fonte: Bloomberg

mostra come le risate sguaiate nel mezzo dell’alluvione stiano costando sempre più care al candidato cancelliere della Cdu, Armin Laschet, a livello di preferenze personali e abbiano messo il turbo a quelle del socialdemocratico e ministro delle Finanze, Olaf Scholz. Ma c’è di più. Il sondaggio Insa per la Bild am Sonntag di ieri ha segnato un importante cambio di prospettiva. La Cdu ha infatti perso un altro punto percentuale, arrivando al 25% che rappresenta il livello più basso dallo scorso marzo ma per la prima volta la Spd con il suo +2% ha superato i Verdi (18%), divenendo il secondo partito con il 20%. Di fatto, strada spalancata per una nuova versione della Grosse Koalition, ipotesi che i socialdemocratici potrebbero non volersi lasciar sfuggire, stante il profilo ridimensionato di una Cdu sena Angela Merkel che li vedrebbe protagonisti della coalizione.

E questo ultimo grafico

Fonte: Bloomberg

mostra perché occorre enorme cautela nel valutare immediatamente come positivo questo sviluppo a livello di riverbero sulla posizione tedesca in seno alla politica Bce ed europea: i prezzi al dettaglio a luglio in Germania sono saliti dell’11,3% su base annua contro il +10,7% di giugno. Si tratta dell’aumento mensile maggiore dal post-crisi energetica dell’ottobre 1974. Al netto della variante Delta e dell’avversione verso l’eccesso di rigorismo alla Schaeuble, la Spd resta comunque un partito tedesco. E Olaf Scholz, il ministro delle Finanze. Gli equilibri sono questi. L’Italia e il suo spread sono salvi fino a quando Mario Draghi opera da parafulmine attivo a Palazzo Chigi. Poche centinaia di metri di spostamento istituzionale potrebbero far cambiare tutto. Anche il verso di quegli inflows verso i Btp, tramutandoli in pericolosissimi outflows. In stile 2011.

© RIPRODUZIONE RISERVATA