Dall’impatto dell’incertezza sul Recovery Fund alle trimestrali USA, dal Petrolio al Bitcoin: ecco tutti gli asset sotto i riflettori.

Sono molti i temi che hanno caratterizzato i mercati durante la scorsa settimana e saranno anche i market mover per quella appena iniziata. In Europa il discorso della BCE ha garantito la calma sui mercati in attesa dell’incontro per il tanto dibattuto sul Recovery Fund. Negli Stati Uniti le prime trimestrali hanno fornito interessanti evidenze sugli effetti della crisi sanitaria nei conti di alcuni colossi americani.

Cosa aspettarsi sui mercati nella settimana dal 20 al 26 luglio 2020 e quali sono gli asset più caldi da monitorare nei prossimi giorni?

Europa: tutto in attesa del Recovery Fund

La riunione della BCE di giovedì 16 luglio 2020 ha mantenuto la fiducia sui mercati. Le parole di Christine Lagarde, Presidente della Banca Centrale Europea, sono state di conforto e rassicurazione. Questa volta si può dire che non abbia sbagliato nulla.

La conferma del livello dei tassi di interesse e soprattutto la potenziale flessibilità di utilizzo del PEPP (Pandemic Emergency Purchase Programme), il programma di acquisto titoli da parte della BCE, sono stati determinanti per garantire la serenità sui mercati in vista delle decisioni europee sul bilancio 2021-2027 a cui è legato il Recovery Fund.

L’Eurostoxx50 ha registrato una perfomance settimanale positiva del +2,10%. Miglior indice europeo il FTSE Mib che ha segnato un +3,3%, seguito dal FTSE 100 inglese in salita del +3,20% e dal Dax in aumento del +2,26%. Cinque sedute di borsa in crescita per tutti i principali listini europei.

Tra i settori dello Stoxx dell’area euro in evidenza il comparto Chemical che sale del 4,02% e le Utility con una performance del 3,10%. Prese di beneficio invece sui tecnologici.

Le prossime sedute saranno segnate dalle decisioni prese sul Recovery Fund e da come il mercato prenderà le integrazioni. Dal punto di vista tecnico il quadro è positivo, ma resta l’incognita dei ricavi aziendali.

Stati Uniti: attesa sui mercati per le trimestrali

La settimana di borsa per gli indici statunitensi è stata positiva nonostante l’aumento dei casi di pandemia e l’incertezza sui dati delle trimestrali.

L’S&P500 prende l’1,31%, l’indice Dow Jones segna un +2,36% mentre il Nasdaq Composite chiude la settimana in leggera flessione a -0,98%.

Le cinque sedute della settimana si sono distinte per l’uscita dei risultati delle banche d’affari JP Morgan, Citigroup e Wells Fargo oltre ai dati di BlackRock, Bank of America e Netflix.

I risultati delle banche d’investimento evidenziano il tema dell’ingente aumento delle riserve a copertura dei crediti non esigibili e l’aumento degli utili derivanti dalle attività d’investimento. Il mercato attende le prossime trimestrali per comprendere gli effetti reali della pandemia sui conti delle aziende.

La revisione delle guidance ha generato timori sul fronte degli utili e sugli effetti del COVID-19 sui bilanci aziendali. I mercati scontano già una perdita per questo secondo trimestre. Sarà importante capire se i dati saranno in linea con le stime o se le previsioni degli analisti sono state troppo ottimistiche.

Sullo sfondo appare inoltre la guerra commerciale tra Cina e USA che durante i primi mesi della pandemia sembrava più sopita. Ad oggi l’argomento di scontro si chiama Huawei e la rete 5G del colosso cinese. Non si tratta più solo di dazi, ma la battaglia si estende ben oltre ed è arrivata anche in Gran Bretagna e Polonia, dove gli americani avrebbero avanzato delle richieste per bloccare la diffusione dell’azienda cinese nei due paesi.

Per il mercato americano il quadro tecnico delle prossime sedute rimane positivo. Importante sarà lo sviluppo dei nuovi casi di COVID-19 che hanno portato a ribasso anche le stime sull’indice della fiducia dell’Università del Michigan e le prossime trimestrali per quantificare l’impatto COVID.

Le sfide per Oro e Petrolio

L’oro sembra voler mantenere il suo primato di bene rifugio nei momenti di crisi. Ad oggi il gold vede la spinta del deprezzamento del dollaro contro l’euro e i flussi che provengono dagli ETF fisici che hanno sostenuto la crescita.

Il quadro tecnico sembra positivo, ma questa settimana sarà determinante. Il lingotto dovrà tenere il livello di 1.800, importante resistenza rotta da qualche giorno e che è divenuto un supporto importante per l’impostazione della salita.

Per il petrolio i tagli alla produzione si fanno meno pesanti a seguito della ripresa della domanda dopo la fine del lockdown. È questa la decisione presa dai membri dell’OPEC+ nell’incontro della settimana.

La riduzione dovrebbe avvenire lentamente e si dovrebbe arrivare a circa 8,3 milioni di barili al giorno. Il prezzo intorno ai 40-43 dollari al barile sembra accettabile per il momento. La diminuzione degli stock in giacenza e i flussi sugli ETF fisici rilevati a fine giugno farebbero presagire una crescita. Questa sarebbe bilanciata da una domanda ancora lontana dagli standard, da una possibile nuova ondata epidemica in Europa, dall’aumento dei contagi negli Stati Uniti che spingono il lavoro in smart working limitando gli spostamenti e un quadro tecnico ostile.

Il Brent e il WTI infatti si trovano in una zona di compressione di breve periodo su una resistenza importante. La rottura a rialzo permetterebbe all’oro nero di provare a colmare il gap di marzo. Per adesso il prezzo resta in una fase di attesa dovuta principalmente allo scenario di ripresa economica.

Forex: ripresa dell’euro o indebolimento del dollaro?

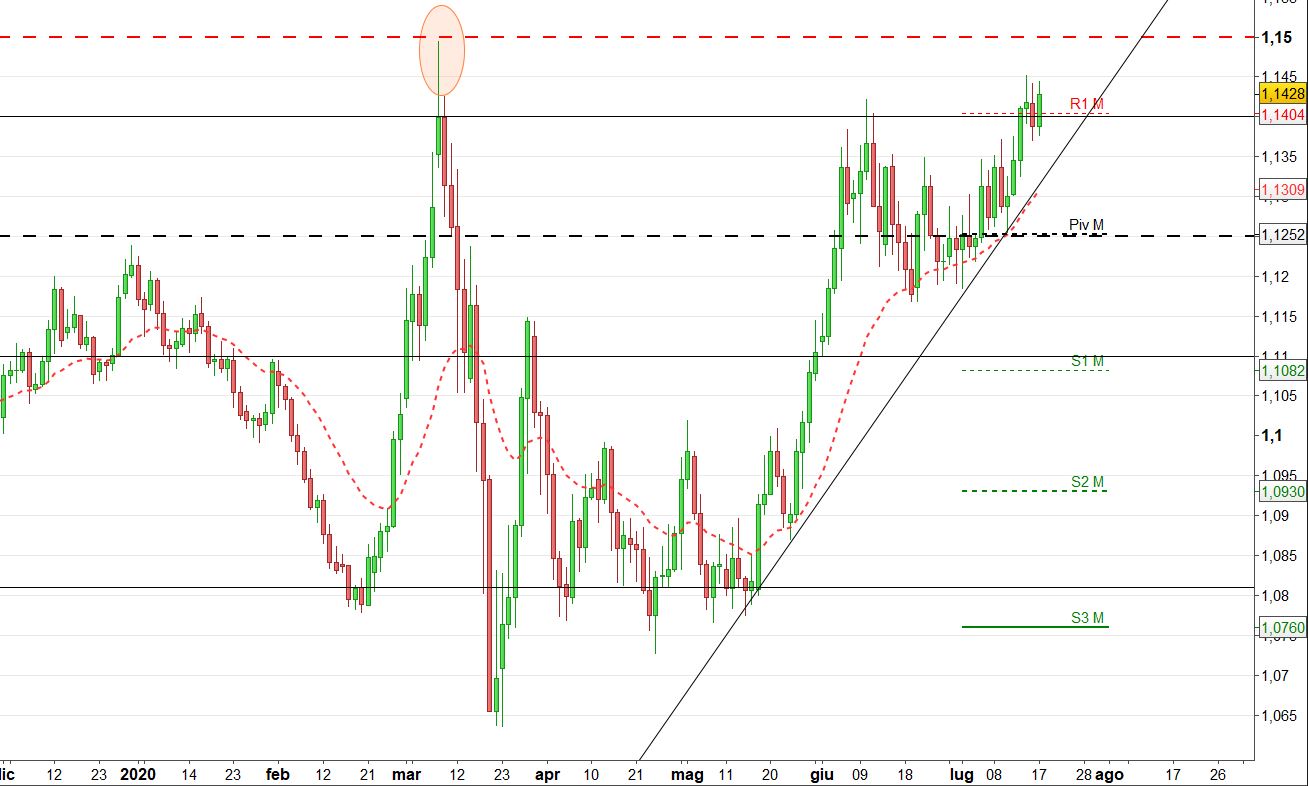

Il cambio EUR/USD si trova su un livello tecnico importante. Dopo il rafforzamento dell’euro partito il 18 maggio 2020, il dollaro non sembra trovare le forze per reagire.

Le politiche di espansione monetaria messe in campo hanno contribuito all’indebolimento della biglietto verde che sembra diretto verso il prossimo test in area 1,15. Il discorso della Presidente della BCE della scorsa settimana ha contribuito a rendere l’euro più competitivo, ma i veri protagonisti di questo scenario restano il COVID-19 e l’emergenza sanitaria che sembra non arrestarsi negli Stati Uniti.

Il dollaro sembra quindi indirizzato verso un deprezzamento che potrebbe superare anche il primo target e provare a testare livelli più importanti.

Gli asset “caldi” della settimana

Tra i titoli azionari sotto la lente restiamo focalizzati sul settore farmaceutico seguendo Pfizer e Moderna, entrambi spinti dalla ricerca del vaccino per il COVID-19. Moderna è in una fase di sperimentazione più avanzata, ma anche Pfizer e BioNtech procedono nelle fasi di sviluppo.

Lo stesso discorso vale per Amgen, che sta testando vari prodotti della scuderia utilizzati per la cura di altre malattie come possibile rimedio al coronavirus.

Aggiungiamo infine Abbot Laboratories, che ha registrato ricavi da test diagnostici per il COVID-19 nel secondo trimestre 2020 di 615 milioni di dollari.

Sotto la lente è da inserire Paypal, società legata ai pagamenti digitali, con un importante rimbalzo tecnico e Danaher Corporation, attiva nel settore della global science & technology innovator.

Sul fronte delle monete digitali sono interessanti le prospettive del BTC/EUR per la settimana in corso. Il Bitcoin si trova in una zona di compressione dalla prima settimana di maggio 2020. Ad oggi la banda di oscillazione si è ristretta generando una fase laterale che oscilla entro pochi punti percentuali.

Il Bitcoin si trova nella parte bassa della fascia e prova a testare il supporto in area 8.000. Per la tipologia di compressione, la valuta sembra voler sfondare il livello. Da tenere monitorato il movimento. Una rottura a ribasso porterebbe il Bitcoin verso il supporto più vicino a 7.550, ma potrebbe scendere ancora.

Sul mercato Forex è da tenere in considerazione il cambio EUR/AUD. Il dollaro australiano si è apprezzato nei confronti dell’euro di oltre il 13,5% dal 20 marzo 2020. La sua corsa si è poi arrestata su un supporto storico a quota 1,6165 formando una base di accumulo da inizio giugno 2020.

Questo movimento sembra presagire un cambio di tendenza anche in vista del rafforzamento dell’euro contro il dollaro dell’ultimo periodo. La rottura a rialzo del livello del Pivot mensile a 1,6355 porterebbe l’EUR/AUD verso quota 1,6660, R1 mensile ed area di resistenza.

© RIPRODUZIONE RISERVATA