Governo Barnier a rischio collasso: rendimenti bond Francia superano quelli della Grecia. Allarme spread con la Germania. E i mercati dicono meglio i BTP.

Esplode di nuovo la paura per il destino della Francia dopo che questa settimana, per la prima volta in assoluto, i rendimenti dei titoli di Stato francesi OAT hanno superato quelli dei bond della Grecia.

I mercati sono tornati a punire i bond francesi, scontando il rischio del collasso del governo Barnier, a seguito delle minacce arrivate dai partiti di opposizione dell’estrema destra e di sinistra.

Oggetto dell’alta tensione: il rifiuto di quella legge di bilancio in stile cura da cavallo, fatta di tagli alle spese e di aumenti delle tasse volti a rimettere in riga i conti pubblici disastrati della Francia, che hanno portato in primis Marine Le Pen, leader del partito di estrema destra Rassemblement National (RN), a minacciare di far cadere il governo: un governo che, fin dalla sua nascita, è stato considerato già spacciato, in quanto di minoranza.

La realtà ha così presentato il conto visto che, senza i voti del Rassemblement National (RN), il governo Barnier non ha i numeri per far passare la sua manovra.

E così, l’altro ieri, i rendimenti degli OAT francesi sono balzati fino a oltre il 3%, sorpassando quelli dei bond greci.

Oggi la situazione si ripresenta, con i rendimenti a 10 anni dei bond sovrani della Francia in lieve rialzo al 2,96%, rispetto al 2,95% dei rendimenti dei titoli di Stato della Grecia.

Lo scatto dei rendimenti degli OAT a un livello superiore rispetto a quello dei bond di Atene è stato commentato prontamente dagli economisti e strategist di tutto il mondo.

IAndreas Steno Larsen, direttore degli investimenti di Steno Global Macro Fund e CEO di Steno Research, ha scritto su X: “ non so se ridere o piangere ”.

Greece is now basically the same credit as France

Not sure whether I should cry or laugh pic.twitter.com/W32bwPWktp

— Andreas Steno Larsen (@AndreasSteno) November 27, 2024

Che fanno i BTP e lo spread BTP-Bund?

Inevitabile guardare anche all’Italia e ai suoi BTP: la situazione rimane sotto controllo, anche se va ricordato che lo spread BTP-Bund è il più alto tra gli spread europei, così come i rendimenti a 10 anni dei BTP rimangono più alti rispetto sia ai tassi francesi che ai tassi dei titoli di Stato ellenici:

titoli ellenici che, in questo contesto, si stanno riprendendo la rivincita dai ripetuti smobilizzi che portarono i loro rendimenti a schizzare fino al 41,7% ai tempi della troika, nel marzo del 2012, quando Atene venne salvata dall’Unione europea e dal Fondo Monetario Internazionale.

Oggi i rendimenti greci oscillano al di sotto della soglia del 3%, mentre i rendimenti dei BTP a 10 anni oscillano attorno al 3,363%, a fronte di uno spread BTP-Bund che viaggia ai minimi dal governo Draghi, in area 121 punti base, grazie alla flessione degli ultimi mesi, che più volte il governo Meloni ha rimarcato, prendendosene i meriti. Occhio anche alle previsioni per il trend dei BTP nel corso del 2025.

Incubo Francia con governo che rischia il collasso: spread OAT-Bund al record da crisi debiti sovrani

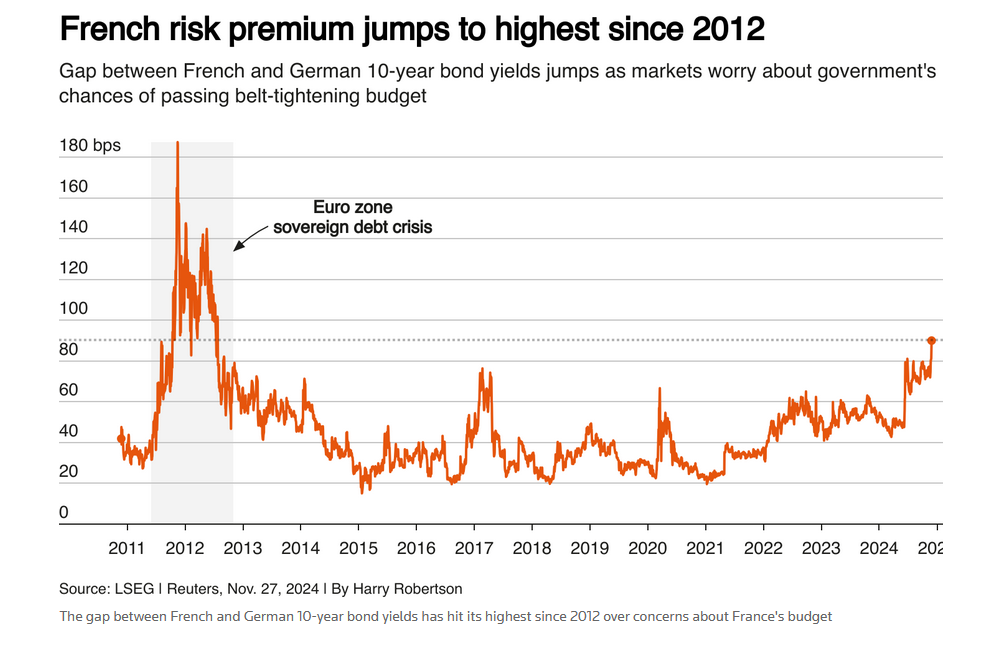

Tornando alla Francia, l’incubo per i suoi bond sovrani non è finito con il sorpasso record dei tassi dei bond greci: ieri lo spread tra i rendimenti degli OAT e i rendimenti dei Bund tedeschi è schizzato fino a quota 90 punti base, al record dai tempi della crisi dei debiti sovrani dell’area euro.

Altro che paura per l’Italia: è l’ex Paese virtuoso Francia che sta facendo paura agli investitori.

Spread Francia-Germania al nuovo record degli ultimi 12 anni

Ieri lo spread tra i titoli di Stato francesi OAT e i titoli di Stato tedeschi Bund sono volati al nuovo record dalla crisi dei debiti sovrani (Fonte Reuters).

Spread Francia-Germania al nuovo record degli ultimi 12 anni

Ieri lo spread tra i titoli di Stato francesi OAT e i titoli di Stato tedeschi Bund sono volati al nuovo record dalla crisi dei debiti sovrani (Fonte Reuters).

Parigi nei guai, insomma, secondo gli investitori, che da tempo guardano con preoccupazione a un Paese alle prese con una drammatica ascesa dei livelli del suo deficit e del suo debito pubblici e che da altrettanto tempo hanno di conseguenza scelto di scaricare i titoli di Stato d’Oltralpe, considerati sempre meno affidabili, al punto che i i BTP italiani e i bond della Grecia vengono acquistati più degli OAT.

OAT nel mirino con crisi governo Barnier. Bond Grecia battono anche i BTP

A confermare la paura degli investitori è lo stesso trend dei titoli di Stato BTP, OAT, Bund e dei bond greci su base annua.

In un anno, i rendimenti degli OAT hanno riportato il calo più contenuto rispetto a quelli degli altri debiti sovrani, pari a -4 punti base.

I rendimenti dei BTP a 10 anni sono scesi di ben 83 punti base, mentre i rendimenti dei titoli di Stato della Grecia sono scivolati di 67 punti base.

I tassi dei Bund a 10 anni hanno segnato un calo di 31 punti base.

Il primo ministro francese Michele Barnier, messo all’angolo da Le Pen, è stato costretto nelle ultime ore a fare qualche concessione sulla legge di bilancio che è stata già ribattezzata una legge di austerity: e già questa decisione crea allarme sui mercati, che vedono avallata la paura che Parigi rinunci al percorso di aggiustamento dei conti considerato prioritario per risanare le sue finanze pubbliche.

I partiti di estrema destra e di sinistra sono in costante agguato, non accettando una manovra monstre da 60 miliardi di euro che prevede aumenti delle tasse e sforbiciate pesanti alla spesa.

Dal canto loro, le agenzie di rating si sono già mosse con giudizi tutto fuorché confortanti.

Inevitabile la reazione dei titoli di Stato OAT, caduti di nuovo nel mirino dei forti sell off lanciati dagli investitori:

il valore dei bond è così sceso, a fronte di rendimenti che - per la relazione inversamente proporzionale che esiste tra prezzi e rendimenti - sono balzati, superando per l’appunto addirittura il livello dei bond greci: livello che, va ricordato, è da un bel po’ inferiore anche a quello dei BTP in quanto la Grecia, ex PIIGS come l’Italia, in questi ultimi anni ha varato una serie di misure che hanno assicurato la traiettoria discendente del suo rapporto debito-PIL.

E gli investitori, nonostante il debito-PIL della Grecia sia rimasto e sia tuttora superiore a quello dell’Italia, hanno premiato l’impegno di Atene a rimettere in ordine i suoi conti, rispetto a un governo italiano che spesso ha alimentato dubbi sulla sua reale intenzione a fare altrettanto.

Quest’ultimo dubbio, a onor di cronaca, si è decisamente smorzato negli ultimi mesi, visto che il governo Meloni ha dovuto ottemperare ai diktat imposti dall’Unione europea con il nuovo Patto di Stabilità e di Crescita.

L’attenzione dei trader si è così spostata sulla Francia, Paese in balìa da mesi dell’instabilità politica: “Gli investitori rimangono preoccupati per gli sviluppi politici della Francia, soprattutto a causa della difficoltà del governo di far approvare la legge di bilancio per l’anno prossimo”, hanno commentato gli analisti della divisione di ricerca di UniCredit, stando a quanto riportato da Reuters.

Tra l’altro, “anche se il governo riuscisse a realizzare il suo consolidamento fiscale, la Francia presenterebbe ancora un deficit piuttosto elevato ”, ha messo in guardia Max Kitson, strategist dei tassi di Barclays, facendo notare che, “se si guarda al rapporto del debito-PIL della Grecia, si evidenzia una traiettoria al ribasso che contrasta con la traiettoria al rialzo della Francia”.

leggi anche

Btp vs OAT, quale conviene comprare?

La magra consolazione di Parigi e la rivincita dei PIIGS. Ma nessuno ha motivi per brindare

Qualche consolazione, in questi ultimi giorni, non è mancata: martedì scorso 26 novembre, nel bel mezzo dell’acceso dibattito politico a Parigi sulla manovra, la Commissione europea ha deciso di sostenere la proposta della legge di bilancio presentata dal governo Barnier (così come ha dato il via libera ai piani dell’Italia e della Grecia, esprimendo invece riserve sulla manovra della Germania e bocciando quella dell’Olanda).

La Commissione UE ha approvato anche il Piano strutturale di bilancio presentato da Parigi, che era stato presentato lo scorso 31 ottobre: con quel Piano, stilato in linea con quanto stabilito dal nuovo Patto di Stabilità e crescita UE, il governo Barnier ha annunciato di impegnarsi a far scendere il rapporto deficit-PIL dal 6,1% di quest’anno al 2,8% nel 2029, dunque al di sotto di quella soglia massima stabilita dall’Unione europea pari al 3%.

Bruxelles ha considerato il piano di rientro dal debito presentato da Parigi per i prossimi 7 anni, così come ha fatto per l’Italia, “credibile”, spostando di conseguenza dal 2027 al 2029 l’obbligo della Francia di riportare il deficit-PIL al di sotto della soglia del 3%.

Ma quel piano presentato dal governo Barnier prevede un debito pubblico francese ancora in crescita, dal 112,9% del PIL di quest’anno al 115,8% nel 2029.

Di conseguenza, gli investitori hanno più di un motivo per prendere le distanze dagli OAT, con una Parigi marchiata anch’essa dall’onta del debito così come l’Italia, a fronte di un governo che, subito dopo la sua nascita successiva alle elezioni anticipate indette dal presidente Emmanuel Macron, è stato considerato subito avere i giorni contati.

Nel frattempo, anche la vicina Germania si avvia alle elezioni anticipate, dopo il collasso del governo Scholz, mentre la sua economia si avvia a precipitare in una condizione di recessione per il secondo anno consecutivo. Altro che locomotiva dell’Europa.

Francia e Germania, esattamente le due economie che ai tempi della crisi dei debiti sovrani impartivano lezioni all’Italia e alla Grecia, vivono una crisi conclamata.

Altro che Paesi virtuosi, ridacchiano gli ex PIIGS, Grecia in primis.

Ma forse è meglio che sia Roma che Atene non ridano troppo: l’orgoglio di Meloni, che fino a qualche settimana fa si vantava di un PIL dell’Italia da prima della classe in Europa, è stato prontamente smentito dai numeri dell’Istat, così come anche dalle previsioni dell’UE.

In Europa sta per arrivare inoltre il grande attacco USA, con i dazi di Donald Trump.

Puntualmente, scattano attenti vari anche sui BTP, in un momento in cui sono poco chiare anche le prossime manovre sui tassi da parte della BCE di Christine Lagarde.

La stessa BCE ha lanciato un chiaro allarme che riguarda tutti i debiti sovrani dell’area euro: ragioni per ridere, dopotutto, non ce sono per nessun Paese dell’Eurozona.

© RIPRODUZIONE RISERVATA