Arriva la seconda sforbiciata dei tassi BCE di 25 punti base, con un impatto diretto sui mutui e sulle rate che milioni di persone versano ogni mese. Ecco la simulazione di quanto scende la rata.

Mutui, di quanto scende la rata con il taglio tassi BCE? Dopo una prima sforbiciata a giugno, la Banca Centrale Europea, nella riunione del 12 settembre, ha limato ancora il costo del denaro di 25 punti base, alleggerendo la rata di mutui e finanziamenti.

Il tasso sui depositi, riferimento per il costo del denaro, scende al 3,50% mentre il tasso sui rifinanziamenti alle banche passa dal 4,25% al 3,65%, scontando una riduzione 60 punti base: 25 dei quali di riduzione del costo del denaro e 35 a causa di un aggiustamento tecnico previsto dal nuovo regime annunciato dalla Bce a marzo.

Milioni di famiglie europee attendevano da mesi questa decisione che influenza direttamente le rate dei mutui e di conseguenza l’equilibrio finanziario dei mutuatari. Ma le buone notizie non finiscono qui: sono attesi nuovi tagli a dicembre e altri nel corso del 2025 con cadenza trimestrale. La rata potrebbe abbassarsi di circa 85 euro, secondo un’indagine di Facile.it.

Vediamo nel dettaglio come il taglio dei tassi BCE impatta sui mutui a tasso variabile e sui nuovi mutui a tasso fisso, attraverso una simulazione del nuovo importo delle rate e con consigli pratici per i mutuatari che desiderano sfruttare al meglio questa opportunità.

Effetti del taglio dei tassi sui mutui a tasso variabile

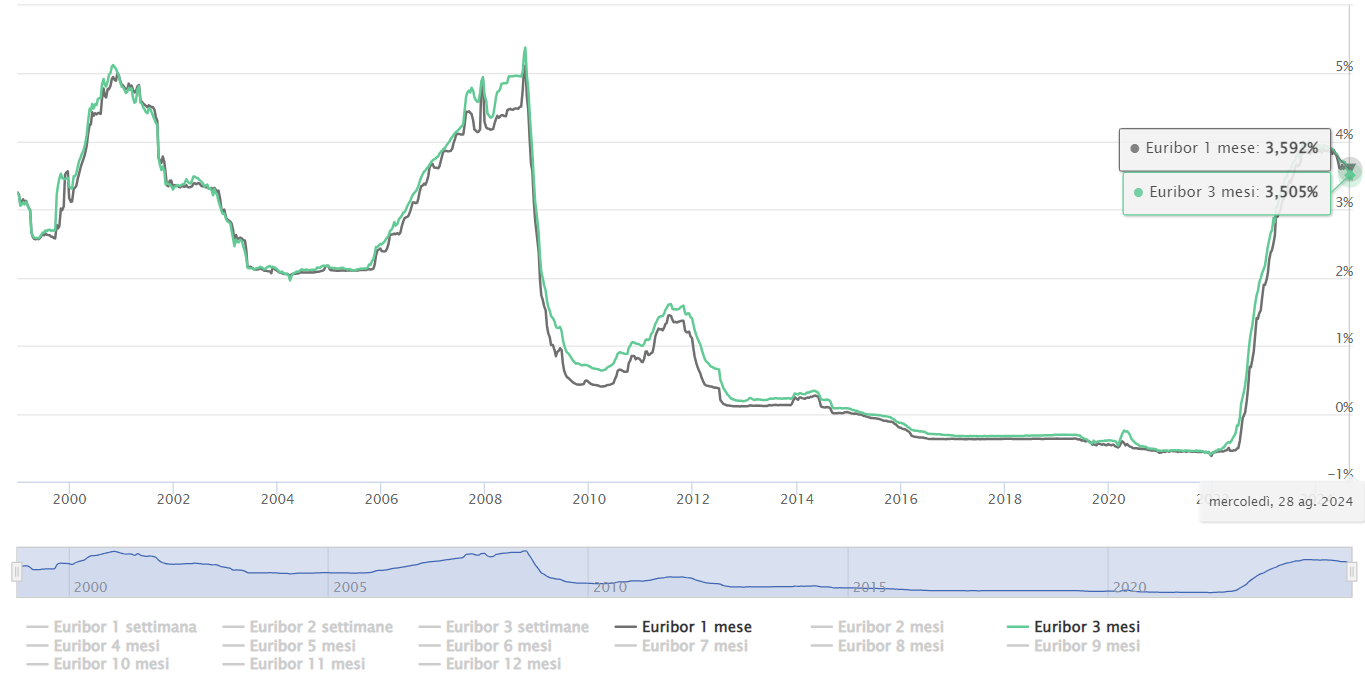

Il taglio dei tassi BCE ha un impatto immediato sui mutui a tasso variabile, che sono direttamente collegati all’andamento dei tassi di interesse di riferimento. Quando la BCE riduce il costo del denaro, i tassi Euribor, spesso utilizzati come parametro per i mutui variabili, tendono a scendere. L’indice a 3 mesi era già sceso al 3,469% a inizio settembre, rispetto al 3,782% rilevato a giugno 2024.

Andamento Euribor 1M e 3M

Fonte Euribor.it

Andamento Euribor 1M e 3M

Fonte Euribor.it

Guardando al futuro, analizzando l’andamento dei Futures sugli Euribor a 3 mesi (aggiornati al 12 settembre 2024), emergono aspettative positive. Il mercato si attende che l’indice continui a scendere nell’anno, con un calo complessivo delle rate di un mutuatario medio di circa 38 euro entro la fine del 2024, con ulteriori ribassi nel 2025. Questo significa che le rate mensili dei mutuatari con mutui a tasso variabile diminuiranno ancora fino a 85 euro il prossimo anno.

Simulazione: calcolo della nuova rata con il taglio dei tassi

Per comprendere meglio l’impatto del taglio dei tassi BCE, consideriamo un mutuo medio compreso tra i 100 e 200mila euro e con durata di 20 anni e un Loan to Value (LTV) del 70%. La riduzione dei tassi Bce di 25 punti base ha un effetto diretto sulla rata mensile del mutuo che scende mediamente di 18 euro. Facciamo una simulazione:

- Importo del mutuo: 126.000 euro

- Durata: 25 anni

- Rata mensile con tassi al 4,25%: 733 euro

- Rata mensile dopo la riduzione dei tassi BCE di 25 punti base (+ 35 di aggiustamento tecnico), al 3,65%: 703 euro

- La rata mensile è diminuita a settembre di 12 euro e dovrebbe scendere di ulteriori 18 euro, passando da 721 euro a 703 euro.

Queste riduzioni, seppur graduali, offrono un sollievo tangibile ai mutuatari, rendendo più sostenibili le rate mensili. È importante notare che le banche spesso anticipano le decisioni di politica monetaria della BCE, adeguando i tassi di interesse prima che le misure vengano ufficialmente adottate. Ciò significa che i mutuatari potrebbero vedere i benefici del taglio dei tassi ancora prima dell’annuncio formale. Nei prossimi 12 mesi, la BCE potrebbe ridurre ulteriormente il costo del denaro, auspicando che l’inflazione rimanga ai livelli attuali, vicino al 2%, che è considerato il livello ottimale.

Analizzando i futures sugli Euribor è possibile ipotizzare il risparmio sulle rate nei prossimi mesi.

Future Euribor 3 mesi

Fonte Eurex

Future Euribor 3 mesi

Fonte Eurex

Secondo le previsioni di Facile.it, entro la fine del 2024 la rata potrebbe scendere a 683 euro, con un risparmio totale di 38 euro rispetto alla rata iniziale di 721 euro di inizio settembre 2024. Entro metà 2025, la rata mensile potrebbe passare a 636 euro, con 85 euro di risparmio.

Effetti del taglio dei tassi sui nuovi mutui a tasso fisso

Dalla metà del 2022, i mutui a tasso fisso hanno una impennata dei tassi medi da un valore iniziale attorno all’1,8% fin sopra il 6%. Tuttavia, negli ultimi trimestri, si è assistito a un’inversione di tendenza con una graduale riduzione dei tassi offerti alle famiglie. A marzo, il tasso medio per i mutui a tasso fisso (Eurirs) a 30 anni si è attestato al 2,432%, per poi assestarsi al 2,51% a luglio e al 2,30% a settembre. Rispetto a ciò, la riduzione dei tassi sui mutui a tasso variabile è stata più pronunciata, passando dal 3,94% di marzo al 3,47% di inizio settembre.

- Allo stato attuale i mutui a tasso fisso risultano comunque più attraenti per i potenziali mutuatari. Esaminando le proposte più convenienti disponibili online per un mutuo standard di 126.000 euro con una durata di 25 anni e un rapporto Loan to Value (LTV) del 70%, emerge che i tassi fissi partono da un TAN pari al 2,41%, garantendo una rata mensile di circa 560 euro.

- La rata di un mutuo a tasso variabile invece si trova a partire da 660,90€, con un tasso variabile del 4,04% (Euribor 3M + 0,50% di spread).

- Per coloro che mostrano interesse nei mutui green a tasso fisso, le opportunità sono ancora più allettanti. In questo ambito, i tassi partono da un TAN del 2,81%, con una rata mensile di 580 euro. Queste soluzioni, incentivate dalla promozione di immobili ecocompatibili in classe A o B, costituiscono un’occasione preziosa per chi desidera investire in una proprietà sostenibile.

Consigli per i mutuatari in seguito al taglio dei tassi

Con il taglio dei tassi BCE, i mutuatari possono adottare diverse strategie per ottimizzare i propri mutui. Ecco alcuni consigli:

- Valutare la surroga: considerare la possibilità di passare da un mutuo a tasso variabile a uno fisso, soprattutto con i tassi fissi attualmente favorevoli. Le migliori offerte di surroga possono ridurre significativamente la rata mensile.

- Rinegoziare il mutuo: approfittare della riduzione dei tassi per rinegoziare le condizioni del mutuo con la propria banca, cercando di ottenere tassi più vantaggiosi.

- Monitorare i tassi di interesse: restare aggiornati sugli ulteriori sviluppi dei tassi di interesse per valutare il momento migliore per eventuali operazioni finanziarie.

Conclusioni

Il taglio dei tassi BCE rappresenta una boccata d’ossigeno per il mercato immobiliare, stimolando una maggiore domanda di mutui e facilitando l’accesso al credito per molte famiglie. Nonostante l’effetto immediato sui mutui a tasso variabile sia limitato, le prospettive future indicano ulteriori riduzioni dei tassi, che potrebbero rendere i mutui ancora più accessibili.

Il mercato immobiliare potrebbe quindi beneficiare di un periodo di maggiore stabilità e crescita, con mutui più convenienti e una maggiore fiducia da parte dei consumatori

.

Monitorare attentamente le mosse future della BCE sarà cruciale per prevedere l’andamento dei tassi e prepararsi alle opportunità che ne deriveranno.

© RIPRODUZIONE RISERVATA