I ribassi degli indici di Pechino sono frutto dell’ultima restrizione sul comparto bancario ombra e del rallentamento produttivo da calo dell’impulso creditizio. Insomma, ci si prepara all’impatto.

Ci sono notizie nate per diventare un titolo a nove colonne e altre che paiono invece sprovviste del necessario physique du rôle. Unendo i principi del marketing a quelli dei media, si può dire che manchino di appeal. Questo, purtroppo, a prescindere dal loro reale valore e contenuto. Al contrario, svolte epocali si muovono sottotraccia. Silenziose. Salvo poi esplodere. Il tonfo di Lehman Brothers lasciò tutti senza fiato, sostanziatosi di fatto nel weekend fra il 12 e il 15 settembre 2008. Tutti, tranne quelli che da settimane mettevano in allarme per il congelamento totale del mercato interbancario e la sconnessione di quello repo.

In questi giorni monopolizzati da criticità vaccinali, insorgenze di nuove varianti e sommovimenti geopolitici, l’unica notizia di mercato - in attesa questa sera delle decisioni della Fed - paiono i continui cali degli indici cinesi. A fronte di listini Usa ed europei in preda a una strana e sospetta euforia estiva, il Dragone paga lo scotto delle vendite. Proprio sicuri? Ed ecco la notizia che nessun telegiornale avrà fra i titoli ma che, invece, appare l’ennesimo tassello di un mosaico che l’Occidente pare non voler comprendere: la Cina ha appena pubblicato le nuove linee guida di regolamentazione sullo sistema bancario ombra (shadow banking) e messo nel mirino un mercato da 1 trilione di dollari di controvalore.

Si tratta dei cosiddetti cash management products, prodotti opachi di investimento che le banche vendevano in ossequio al mantra del poco rischio e alto rendimento. I regolatori del Dragone hanno deciso che da qui alla fine del 2022, circa 2,5 trilioni di yuan (390 miliardi di dollari) investiti in quelle securities destinati a divenire non-compliant con le nuove norme, dovranno subire uno swap forzato a favore di investimenti di maggior qualità e minor rendimento. Insomma, la mannaia dell’imposizione del potere come argine al dilagare dell’azzardo morale. Nemmeno a dirlo, solo un sistema autoritario può decidere certe mosse. Da oggi, banche e wealth managers non potranno più utilizzare il denaro investito in cash management products per acquistare debito a lungo termine o bonds con rating inferiore ad AA+.

Detto fatto, i titoli di CIFI Holdings Group e China Evergrande Group hanno immediatamente patito il colpo alla Borsa di Hong Kong, mentre l’indice di Bloomberg che traccia i titoli benchmark cinesi ha patito il maggior calo intraday dal settembre 2020. Insomma, Pechino sta volutamente sgonfiando la bolla dell’azzardo morale e degli schemi Ponzi. Pagandone il prezzo, ovviamente. Ma ottenendo in cambio un duplice effetto: primo, mettendo a dieta forzata il sistema lo si rende più forte agli shock globali. Secondo, quanto sta accadendo va inteso come un viaggio in aereo che sta patendo le prime turbolenze. Mentre le hostess Fed e Bce tranquillizzano tutti sulla transitorietà innocua di quei sobbalzi, i regolatori cinesi invitano i passeggeri del loro gruppo ad allacciare le cinture, alzare lo schienale e soprattutto a mettersi in posizione brace, brace!

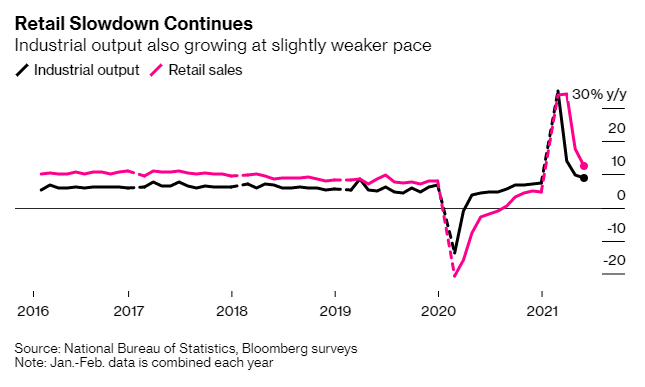

E questi due grafici

Fonte: Bloomberg

Fonte: Bloomberg

mettono la questione in prospettiva: mentre gli Usa e l’Europa cercano disperatamente un modo per prolungare i programmi di stimolo e sostegno, nonostante il formale ridimensionamento del rischio pandemico, la Cina pare intenzionata a non smuoversi dalla sua impostazione restrittiva sulla fornitura di credito al sistema. Con l’impulso creditizio già passato in negativo dopo soli sette mesi dal picco e la massa monetaria M2 in drastico calo fra aprile e maggio, ecco che gli ultimi dati macro del Dragone parlano di un netto rallentamento sia alla voce delle spese personali che alla produzione industriale. Insomma, dopo la fiammata post-lockdown, si lascia che l’economia rallenti. Perché il combinato di stimolo a pioggia e inflazione al galoppo che sta caratterizzando l’Occidente, spaventa a morte il Politburo. Che corre drasticamente ai ripari.

Il secondo grafico mostra invece quanto accaduto negli Usa sempre alla voce delle spese personali: il dato pubblicato ieri parla di una contrazione dell’1,3% contro attese per un -0,8% su base mensile. E se gli ottimisti fanno notare il peso esorbitante dell’impatto sul dato della crisi del settore automobilistico, ecco che il dato ex-auto parla di un -0,7% contro le attese di -0,4%. Insomma, congelamento. Il problema è l’approccio della risposta: la Cina accetta lo sgonfiamento doloroso della bolla, l’America cerca il modo per aumentare ancora un po’ l’erogazione della cosiddetta stimmy money, l’extra-reddito garantito dal sostegno federale, al fine di ringalluzzire certe statistiche. E la Borsa, ovviamente, tende a reagire in maniera differente. In un contesto di crudo realismo come quello della Cina di Xi Jinping, atti drastici come quelli appena compiuti si sostanziano in cali degli indici. Nella La-La-Land di Fed e Bce, invece, il mercato si muove pavlovianamente in modalità di rialzo fisso con il pilota automatico del Qe garantito.

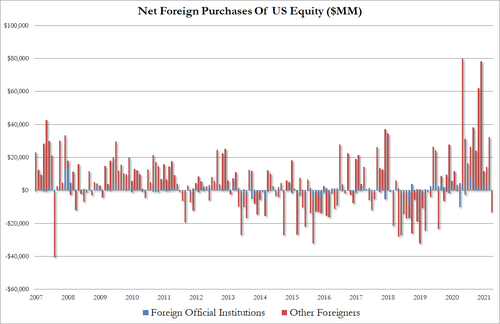

Ma ecco che una dinamica simile impone un approccio come quello descritto all’inizio del pezzo: guardare sotto il pelo dell’acqua. Dove si può notare questo,

Fonte: Bloomberg/Tic

ovvero il fatto che sempre ieri il Tesoro Usa ha reso noti i dati relativi al TIC (Treasury International Capital System), dai quali si evince che gli investitori stranieri lo scorso aprile dei record sono stati net sellers di titoli azionari Usa per la prima volta dal 2020 e per un controvalore che non si registrava dall’agosto 2019. Quando la crisi del mercato repo, poi esplosa il 17 settembre, era già ampiamente in ebollizione a Wall Street. Oggi, invece, si vende in piena euforia da Qe in corso e non in conclamata emergenza di liquidità. Anzi, i dati del reverse repo parlano proprio di un eccesso di cash che le banche parcheggiano alla Fed overnight. Tradotto, il sistema sta saltando.

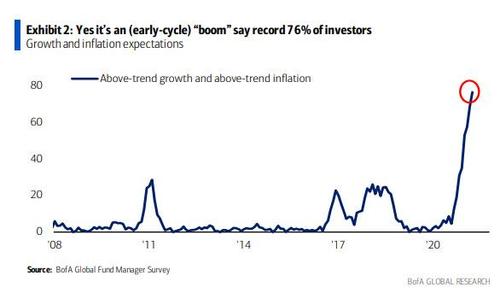

Siamo di fronte a una pentola a pressione che fischia da ormai troppo tempo e comincia a muoversi autonomamente sul fornello, quasi scossa da fremiti epilettici di azzardo morale senza precedenti. E questo ultimo grafico

Fonte: Bank of America

conferma i rischi e l’irresponsabilità da ballo sul Titanic oggi al potere: in base all’ultimo sondaggio di Bank of America fra gestori di fondi, il 76% degli interpellati ritiene che il mercato attuale sia nelle sue fase iniziali di ciclo. Ovvero, un sistema con 24 trilioni di debito sarebbe nel pieno del suo periodo di boom. Viene da chiedersi quale potrà essere il bust, a questo punto.

Sarà forse per questo che sempre ieri, Michael Burry, l’uomo che scommise e vinse contro i mutui subprime, avvisava tutti con questo tweet: La gente mi chiede cosa stia accadendo sul mercato. E’ semplice. La più grande bolla speculativa di tutti i tempi in tutti i suoi aspetti. E in base a due ordini di magnitudo. Insomma, i rossi delle Borse rosse sono sì un segnale di allarme. Ma non per Pechino. O, almeno, non solo.

© RIPRODUZIONE RISERVATA