Emissioni azionarie da record assoluto, Shiller P/E a quota 39 grazie alle meme stocks e reverse repo a 1.136 miliardi, praticamente un invito alla margin call. Ma tutto va bene, finché c’è il Covid

Quella strana entità mitologica conosciuta come mercato nemmeno si è accorta, presa com’era a festeggiare il pretesto del giorno per gonfiare ancora un po’ la bolla: non solo l’autorizzazione definitiva della Fda per il vaccino Pfizer ma, soprattutto, l’ordine del Pentagono per la somministrazione obbligatoria a tutti i militari in servizio. Insomma, un gran bel pretesto quello odierno.

E ci voleva, perché le tre criticità emerse nell’arco della giornata e prima ancora che Wall Street chiudesse le contrattazioni erano di quelle dure da nascondere o mascherare dietro ridimensionamenti formali, simili ad esempio alla transitorietà dell’inflazione giocata dalla Fed come un jolly perenne a ogni partita di poker sul taper. E il fatto che fra tre giorni Jerome Powell debba officiare quel rito laico del meeting di Jackson Hole avrebbe non poco aggravato la potenziale reazione degli indici. A cosa? In primis, a questo,

Fonte: Grantham Mayo Van Otterloo & Co. LLC

contenuto nell’ultima nota ai clienti della Grantham Mayo Van Otterloo & Co. LLC: il livello di emissioni azionarie toccato da Wall Street da inizio anno ha letteralmente polverizzato e ridicolizzato il precedente record, infaustamente appannaggio del bolla tech del 1999-2000. Eccessiva fornitura di carta assortita? Se la storia è davvero maestra, un primo grattacapo potrebbe essere saltato fuori.

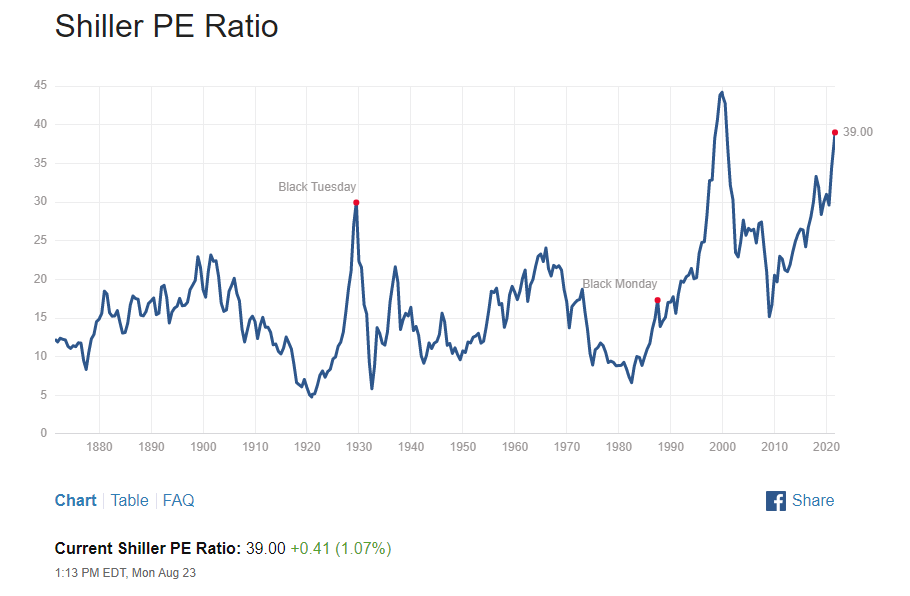

Ma ecco che questa altra immagine

Fonte: Nyse/Facebook

aggrava il quadro, visto che sempre oggi, mentre Wall Street festeggiava la decisione della Fda e benediva il Covid, la ratio Shiller P/E di prezzo-utili arrivava alla sobria quota di 39. Certo, manca ancora un po’ in questo caso a raggiungere il livello di 45 che si trasformò nel picco della bolla dot.com ma occorre anche ricordare come una parte consistente di questa festa che non conosce fine non sia stata sostenuta da un vero e proprio rally di small-caps, bensì da una serie di sprint da parte di meme stocks che hanno vissuto per settimane unicamente su continui short-squeeze a danno degli hedge funds che, in parte razionalmente pur in presenza della Fed, cominciavano a puntare al ribasso.

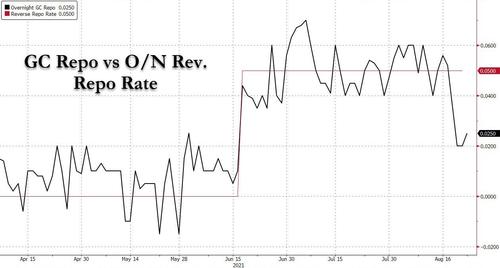

Insomma, qualcosa comincia ad andare decisamente in overdrive. Ma se il cinismo da Qe ormai regna sovrano e la gran parte dei partecipanti di mercato guarda a queste metriche con borioso distacco, scrollando le spalle e rinviando la discussione a quota 50, quando ci sarà qualcosa di interessante su cui dibattere, ecco che la ciliegina sulla torta è arrivata a due ore dalla chiusura. Il quotidiano aggiornamento sull’utilizzo della facility di reverse repo della Fed di New YorK: et voilà, nuovo record assoluto. E non di poco: 1.136 miliardi di dollari. Ovvero, quasi 1,15 trilioni di dollari accantonati overnight presso la Fed, di fatto drenando quel controvalore in liquidità dal sistema.

Il medesimo sistema che oggi siede sulle dinamiche poco fa elencate: di fatto, basta una margin call e qualcuno potrebbe farsi male. Molto male. E innescare una catena di controparte che sposti il problema di 180 gradi: ovvero, da eccesso di liquidità parcheggiata giocoforza in cambio dello 0,05% a scarsezza di liquidità da deposito di massa. Paradossalmente, il giorno che diviene notte: con la conseguenza di un balzo improvviso e decisamente pericoloso dei tassi repo sull’interbancario, in perfetto stile settembre 2019.

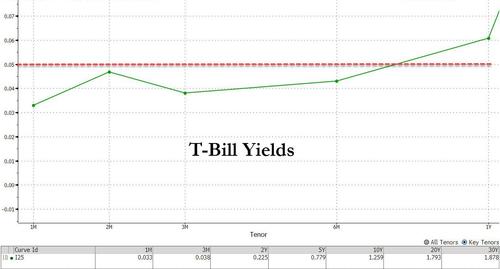

E che qualcosa sia davvero in traiettoria verso una crisi di liquidità lo mostrano questi due grafici,

Fonte: Bloomberg/Zerohedge

Fonte: Bloomberg/Zerohedge

dai quali si desume come molti strumenti money-market ormai siano scesi al di sotto del floor del reverse repo. Cioè, 0,05%. Tradotto, la scarsezza di collaterale generata dal combinato di utilizzo record del reverse repo (le banche depositano denaro e ottengono come garanzia gli stessi Treasuries che la Fed drena sul secondario in seno al Qe, roba da gioco delle tre carte nei piazzali dell’autogrill) e diminuzione delle emissioni da parte del Tesoro in ossequio al dimagrimento statutario del bilancio, sta aggravandosi.

Silenziosamente. Ma costantemente, giorno dopo giorno. Non solo molti Bills, debito a brevissimo termine, offrono già oggi un rendimento inferiore allo 0,05% del reverse repo ma, cosa ancora più inquietante, lo stesso general collateral - ovvero la platea di assets eligibili per tutti i tipi di operazioni di finanziamento, di fatto il concime stesso del mercato repo - oggi ha aperto a 0,04%, prima di scendere ulteriormente in area 0,250% Qual è il problema? Relativamente semplice. Se anche la Fed terminasse del tutto gli acquisti di assets da Qe entro agosto 2022, ovvero facendo partire il taper già in inverno, in quel lasso di tempo il sistema vedrebbe ancora iniettata liquidità in eccesso per una cifra variabile fra un minimo di 850 miliardi e 1 trilione di dollari. Aggravando una situazione già di per sé seria.

E non basta. Un taper più lento, quindi che parta solo nel 2022 o con una gradualità a scalare molto più contenuta, potrebbe infatti portare quella liquidità in eccesso destinata comunque a fluire nel sistema a 1,5 trilioni. Che fare, quindi? O si accelera il taper in maniera drastica, schiantando letteralmente una Wall Street basata sulle ratio stellari prima menzionate oppure, paradossalmente, si fanno aumentare le emissioni di debito da parte del Tesoro. Magari, costringendo il Congresso a trovare un compromesso emergenziale sul tetto di debito. Tradotto, monetizzazione ulteriore e finanziamento del deficit travestito da intervento tampone sul mercato repo.

Apparentemente, Jerome Powell ha di fronte a sé due epiloghi professionali sul breve termine. Incasellare alla perfezione tutte queste criticità e guadagnarsi il Nobel per l’economia per manifesta superiorità intellettuale. Oppure bucare la bolla, scatenando quel tantrum tanto evocato e mai in realtà sostanziatosi. A quel punto, tutti lo giubileranno ma sarà l’unico modo possibile per poter continuare con la giostra del Qe. Non a caso, Janet Yellen ha anticipato i tempi e già ieri ha fornito il suo parere favorevole alla Casa Bianca rispetto alla conferma dello stesso Jerome Powell per un altro mandato alla guida della Banca centrale. Do ut des? Ovvero, posto di lavoro garantito in cambio di un breve periodo da capro espiatorio?

© RIPRODUZIONE RISERVATA

Argomenti