Tonfi intraday e messa in stato d’allerta di 8.500 soldati fanno crollare i timori per una Fed aggressiva e Wall Street chiude in positivo. Ma attenzione ai precedenti del 2008. E alla reazione russa

Alla fine, Il Black Monday è rimasto confinato all’Europa. Wall Street nelle ultime due ore di contrattazioni ha sfoderato un colpo di reni degno di un portiere in stato di grazia, lesto nel volare all’incrocio dei pali e sventare il gol della sconfitta.

Restano però due certezze, legate alla giornata di ieri. Antitetiche. Primo, abbiamo avuto alcune risposte. Secondo, in contemporanea si sono aperti interrogativi grandi come voragini. E inquietanti. Il primo grafico

Andamento dell’indice dei buybacks sullo Standard&Poor’s 500

Fonte: Bloomberg

Andamento dell’indice dei buybacks sullo Standard&Poor’s 500

Fonte: Bloomberg

mostra come in effetti i buybacks non siano stati alla base del clamoroso recupero degli indici Usa, probabilmente frutto del più classico degli interventi da Plunge Protection Team. Nei fatti, più o meno la stessa cosa. Il riacquisto titoli si basa su tassi a zero che garantiscono emissioni obbligazionarie con il badile, i cui proventi vengono poi riversati nelle equities. Il Plunge Protection Team, invece, opera su tacito mandato del Tesoro ma, ovviamente, sempre in base a un do ut des.

Il primo processo di sostegno vede coinvolta l’intera corporate America, il secondo solo il comparto finanziario. Alla fine, però, la casa che brucia e che va salvata dall’incendio è la stessa. Cambia solo la caserma dei pompieri da cui parte l’autopompa. Questo secondo grafico

Andamento intraday (24 gennaio) di Nasdaq e Russell 2000

Fonte: Bloomberg

Andamento intraday (24 gennaio) di Nasdaq e Russell 2000

Fonte: Bloomberg

mette in prospettiva l’accaduto: il Nasdaq è passato da -5% a positivo, mentre il Russell 2000 addirittura da -3% a quasi +3%. Più interessante quanto accaduto allo Standard&Poor’s 500, il quale dopo aver varcato la soglia della correzione ufficiale dai massimi è sprofondato a quasi -4% prima di chiudere a +0,5%.

Perché interessante? Perché le ultime due volte in cui l’indice aveva patito cali intraday di questa entità riuscendo però a chiudere in verde ci riportano a giorni interessanti. La prima fu il 16 ottobre 2008, quando si passò da -4,63% a +4,25%. Il motivo? Stati Uniti, Ue e Giappone coordinarono un’azione di garanzia bancaria post-Lehman, addirittura con Hank Paulson che mobilitò il TARP per acquistare equity nel comparto del credito. La seconda volta fu il 23 ottobre del 2008, quando l’indice passò da -428% a +1,26% sulla scia della decisione della Fed di salvare i money market funds.

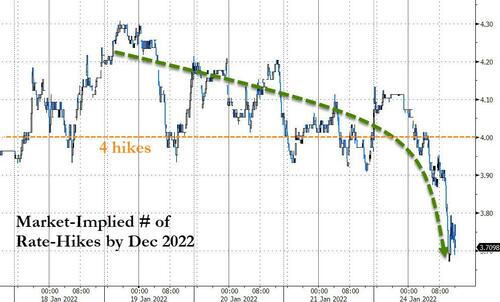

E questo terzo grafico

Prezzatura di mercato sul numero di rialzi dei tassi entro dicembre 2022

Fonte: Bloomberg/Zerohedge

Prezzatura di mercato sul numero di rialzi dei tassi entro dicembre 2022

Fonte: Bloomberg/Zerohedge

mostra plasticamente il risultato ottenuto: i traders hanno immediatamente riprezzato in chiave da colombe la aspettative rispetto un rialzo dei tassi. Giusto in tempo per il board della Fed che si apre oggi. Fin qui, le risposte. Ora, le domande. Due. Ma pesantissime. Prima, la mostra questo ultimo grafico:

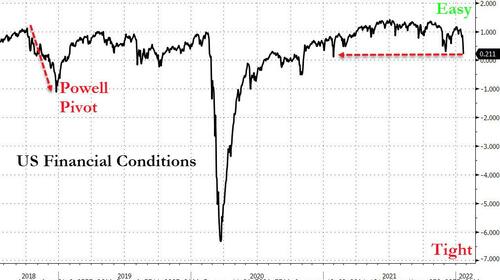

Andamento dell’indice delle condizioni finanziarie Usa

Fonte: Bloomberg/Zerohedge

Andamento dell’indice delle condizioni finanziarie Usa

Fonte: Bloomberg/Zerohedge

se si intende giocare la carta del déjà vu rispetto alla retromarcia del 2018 sulla politica monetaria, il mercato deve crollare ancora parecchio prima di raggiungere una contrazione della condizioni finanziarie tale da giustificarla.

Ma i precedenti in tal senso offrono qualche spiraglio: dopo quei due miracolosi ribaltamenti di fronte intraday del 2008, lo Standard&Poor’s 500 perse il 35% nei quattro mesi e mezzo successivi. Seconda, la vera ragione che avrebbe garantito il doppio effetto ottimistico - sia per i tassi che per le equities: il Biden puts. E in questo caso, un put che poco ha a che fare con il gergo finanziario. Bensì, il verbo contenuto nella notizia giunta su tutti gli schermi delle agenzie a contrattazioni in fase di chiusura. Ovvero, Biden puts 8,500 troops on «prepare to deploy» orders over Ukraine crisis.

Il warfare ha operato da catalizzatore e moltiplicatore, quasi un balsamo miracoloso, un rimedio taumaturgico. C’è un problema, però. Avanti di questo passo, quelle truppe andranno inviate sul fronte del Baltico. Significa scherzare con il fuoco della guerra. Quella vera. Il mercato stavolta pare davvero aver alzato a dismisura l’asticella del rischio, pur di evitare lo schianto dei tassi, visto che l’accelerazione del Nasdaq e del Russell 2000 è partita a razzo dopo la pubblicazione della notizia. Il prezzo rischia però di essere davvero troppo alto, nel caso Mosca reagisca. E si passi da minacce e proclami ai fatti.

© RIPRODUZIONE RISERVATA