Stando a Forbes, in tutti gli Usa chiudono i centri vaccinazione a causa della scarsa richiesta. E se l’effetto Johnson&Johnson innescato dallo stop deciso dalla FDA ha inciso, le sempre maggiori tensioni di mercato sembrano giovare da un raffreddamento della ripresa. Soprattutto, alla luce della minaccia di taper della Fed e legata all’immunità di gregge.

A lanciare l’allarme non è stato un blog di complottisti ma l’autorevole ed establishment rivista Forbes nel suo ultimo numero: l’America delle vaccinazioni record e dell’immunità di gregge a portata di mano pare aver cambiato atteggiamento.

E in maniera decisamente repentina, quantomeno stando al numero di centri vaccinali di massa chiusi nell’ultima settimana da autorità locali e federali.

La ragione? Scarsa domanda. Ad esempio a Palm Beach in Florida, dove tre siti con enorme capacità di somministrazione sono stati bloccati e sostituiti da più piccole unità mobili, dopo che negli ultimi otto giorni hanno operato al di sotto del 50% dei volumi attesi. Lo stesso a Clarkesville in Georgia e Summit County in Ohio, quest’ultimo caso particolarmente eclatante, poiché la struttura è stata chiusa prima dell’inaugurazione attesa per il 27 aprile. Troppe poche richieste. E poi Williamson e Galveston in Texas, Las Vegas in Nevada, Cascade County in Montana.

E anche in Stati dove per ora non si segnalano chiusure ufficiali come Idaho, Missouri, Alabama e Maine, il numero di prenotati è drasticamente calato. Addirittura, Larry Hogan, governatore del Maryland, ha preannunciato che avanti di questo passo, molto presto chiuderemo i centri con maggiore capacità. E se a Waukesha County in Wisconsin, la decisione di terminare con anticipo le operazioni è legata al raggiungimento del target massimo previsto di dosi somministrate, nel resto del Paese l’effetto Johnson&Johnson pare aver operato da freno.

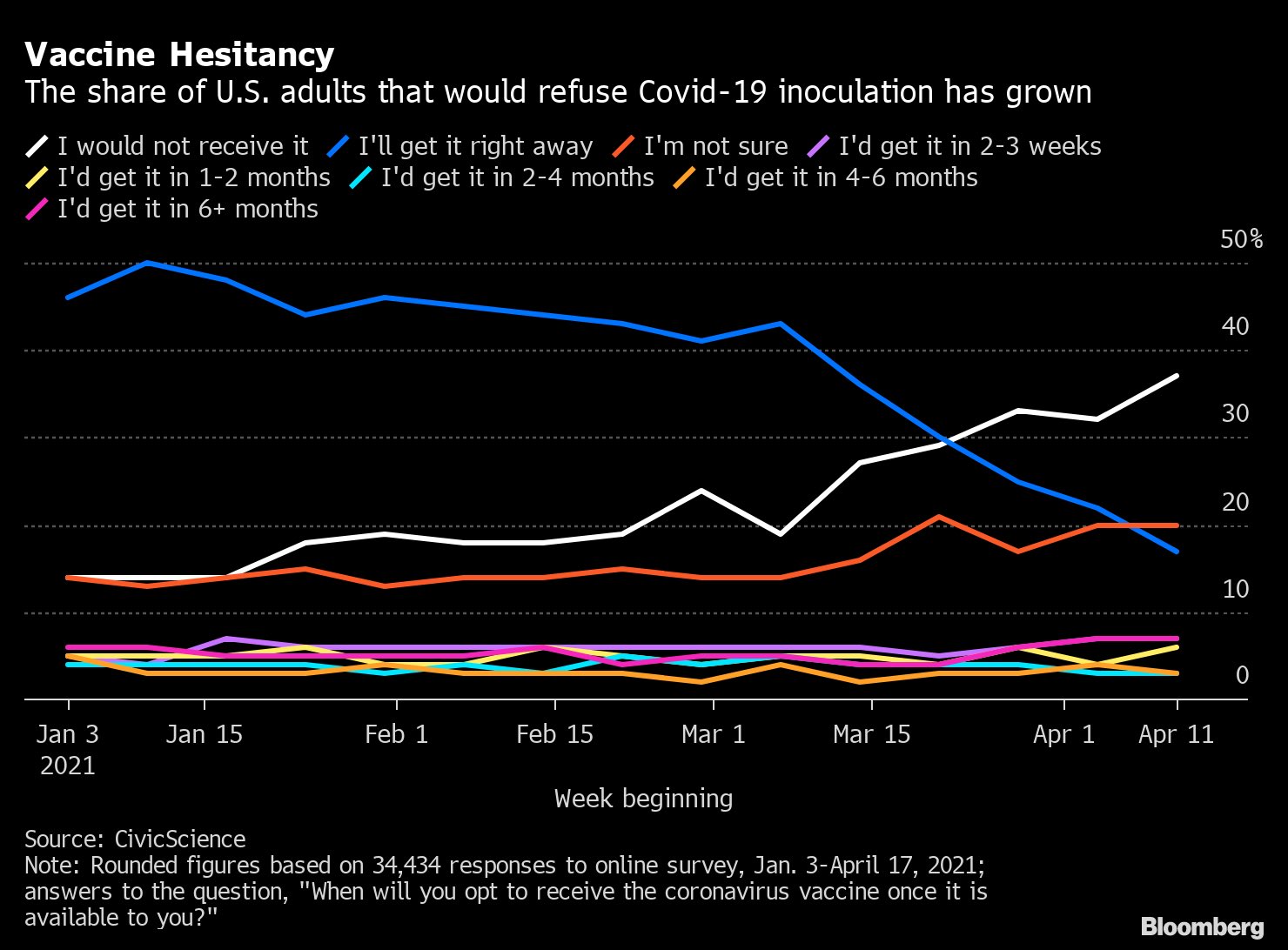

E questi due grafici

Bloomberg/CivicScience

Bloomberg

mostrano una realtà che difficilmente trova spazio nelle cronache: stando all’ultimo sondaggio condotto da CivicScience, il 37% degli americani che non ha ancora ricevuto la prima dose di vaccino, direbbe di no alla somministrazione se questa fosse immediatamente disponibile.

E se quasi un altro 20% si trincera dietro un I’m not sure che tradisce quantomeno scetticismo, a impressionare è il tonfo della linea blu relativa alla risposta sì, lo farei immediatamente.

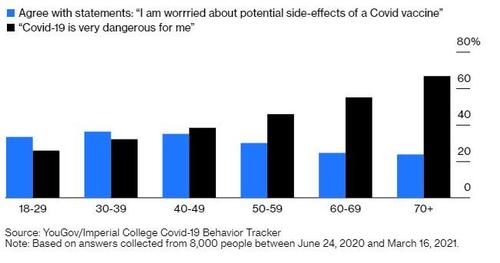

Il secondo grafico, poi, mostra come siano i Millennials e la cosiddetta Generazione Z a operare maggiormente da vento contrario verso quell’immunità di gregge, la stessa che alcune banche d’affari come JP Morgan davano già per certa sul finire della primavera.

Quindi, persone mediamente acculturate, informate anche attraverso canali innovativi, attivi nella cosiddetta chattering society e tutt’altro che ascrivibili al novero di negazionisti per puro spirito di contrarietà politica all’attuale amministrazione.

Un bel problema. O forse no. Perché questa doccia fredda arriva con tempismo sbalorditivo a ridosso del Comitato monetario della Fed, previsto per il 27 e 28 aprile prossimi e destinato a dire qualcosa di concreto al mercato rispetto al Qe e ai tassi di interesse, stante anche lo shock innescato sulle equities dall’anticipazione di Bloomberg rispetto all’intenzione di Joe Biden di raddoppiare la tassa sul capital gain per finanziare parte del suo piano infrastrutturale.

E nonostante l’apparente calma, sotto traccia sono molte le criticità che si agitano. In primis, il timore per un balzo dell’inflazione certificato dalla decisione del CME Group di aumentare i margini di mantenimento di posizioni futures sul mais del 13,3% in un solo colpo a partire dal 1 maggio, portandoli dagli attuali 1.500 dollari per contratto a 1.700.

Per quanto la Fed possa derubricare la questione a fiammata passeggera, qualcosa suggerisce che tale non sarà. Quantomeno nella prezzatura incorporata dalle richieste di mercato. Non a caso, Jerome Powell ha anticipato tutti, parlando chiaramente di una decisione sui tassi che non si baserà sulle variazioni contingenti dei prezzi, bensì sulle dinamiche occupazionali.

Insomma, la Fed ragionerà su un ritocco all’insù dei tassi solo quando verrà raggiunto il livello di occupati pre-Covid: calcolando un trend record di 500.000 nuovi posti al mese, comunque sia fino all’autunno 2022 il mercato dovrebbe sentirsi rassicurato.

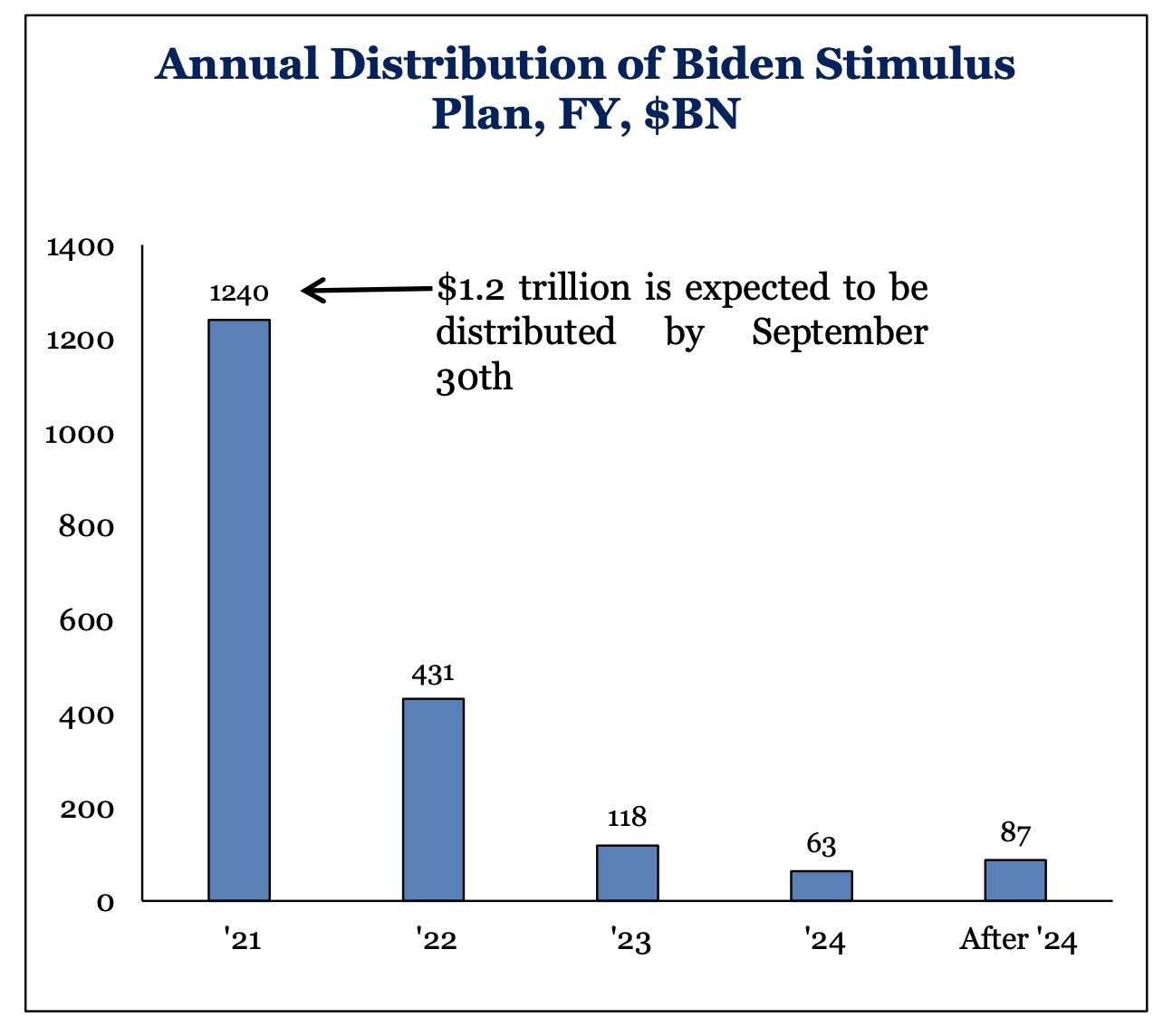

Ma anche dietro a questa dinamica si nasconde una criticità, come mostrano questi due grafici.

US Congressional Budget Office

US Treasury/BLS

Se infatti i conti correnti di milioni di americani stanno già beneficiando del ricco assegno federale in seno al piano di sostegno da 1,9 trilioni di dollari, il timore sta nell’effetto day after: di quella cifra monstre, infatti, oltre i due terzi verrà erogata entro settembre, dando vita a uno shock salariale da welfare che si è già sostanziato con il dato record delle vendite al dettaglio di marzo ma che potrebbe svanire in fretta con l’autunno.

Lasciando psicologicamente campo libero all’altra faccia della medaglia del piano Biden, quella appunto del salasso fiscale già bocciata dagli indici di Wall Street. E con 17 milioni di americani che ancora beneficiano di un sostegno di disoccupazione, il secondo grafico mette drammaticamente in prospettiva la dinamica in progress: oltre il 23% del reddito medio degli statunitensi oggi dipende dalla cosiddetta transfer window federale, ovvero da programmi più o meno emergenziali di aiuto.

Quale effetto potrebbe innescare il combinato di una fiammata inflattiva su un potenziale, drastico ridimensionamento del livello salariale e quindi del potere di acquisto di decine di milioni di cittadini?

Ed ecco come, paradossalmente, il rallentamento della campagna vaccinale può operare da assist per la Banca centrale.

James Bullard, presidente della Fed di St. Louis, non più tardi di dieci giorni fa aveva infatti suscitato scalpore e attenzione con la sua lettura del dato macro statunitense: Al netto della ripresa sostenuta e del piano Biden, quando verrà raggiunto il 75% di tasso di vaccinazione, è giusto che la Federal Reserve cominci a discutere di un ritiro graduale del suo piano di intervento. Tradotto, taper del Qe.

Il terrore principale dei mercati, come testimoniato dall’ultimo sondaggio di Bank of America fra i gestori di fondi e, soprattutto, da questo grafico:

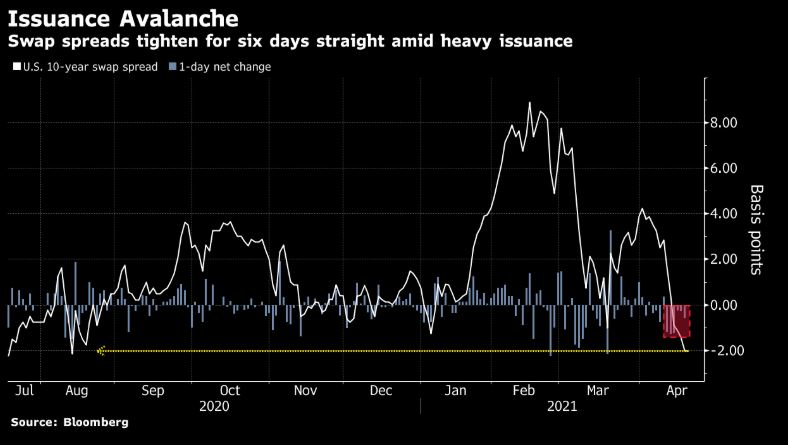

Bloomberg

nella settimana appena conclusa e sfruttando l’onda lunga delle trimestrali, infatti, le banche Usa hanno letteralmente inondato il mercato di emissioni obbligazionarie, spedendo gli swap spreads sulla scadenza decennale nuovamente in territorio negativo.

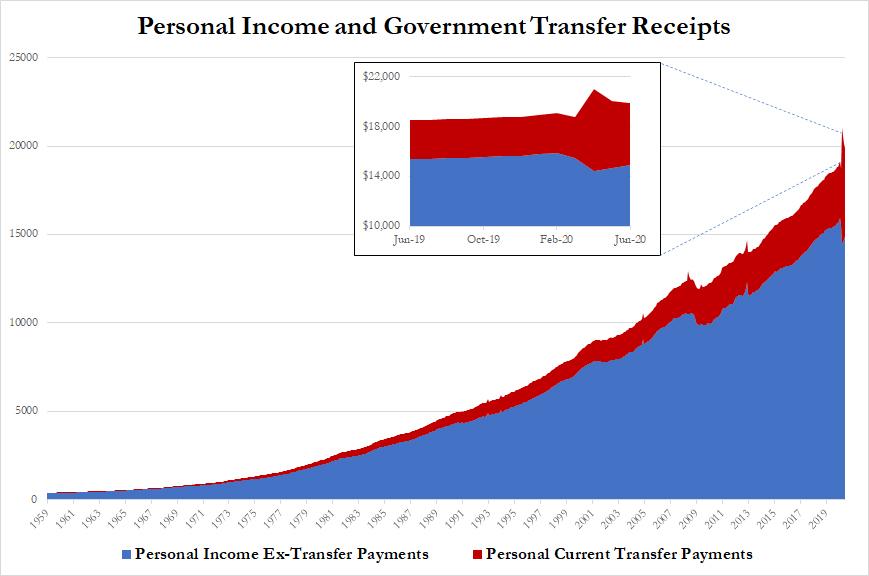

Di fatto, la diretta conseguenza delle parole di James Bullard e l’anticipazione di una possibile summer surprise legata al successo vaccinale. Magari da comunicare trionfalmente al mondo nel corso del meeting di Jackson Hole ad agosto. E questo ultimo grafico

Société Générale

mostra il perché la Fed non possa minimamente pensare a un ridimensionamento non solo dei controvalori del proprio programma di acquisto obbligazionario ma nemmeno a una normalizzazione dei criteri di classificazione del collaterale accettato per operazioni di finanziamento.

La capitalizzazione di mercato a livello globale di aziende che hanno presentato profitti negativi nell’ultimo o negli ultimi tre anni, oggi è al massimo dal 1999. L’infausto anno della dilatazione esiziale e terminale della bolla tech.

Insomma, un mondo di zombie firms che necessitano di finanziarsi a tassi zero e con un prestatore di ultima istanza garantito e di cittadini ormai dipendenti dall’assistenzialismo dei programmi pandemici ha bisogno che l’emergenza non finisca troppo in fretta.

Per puro caso, la solitamente pragmatica FDA ha bloccato dalla sera alla mattina il vaccino Johnson&Johnson dopo soli 6 casi di eventi avversi su milioni di somministrazioni. E a tutt’oggi, lo mantiene in stand-by, nonostante il via libera dell’EMA, ente fino ad oggi invece caratterizzato da una cautela quasi ossessiva. E le chiusure di massa dei centri vaccinali di quest’ultima settimana negli Usa paiono confermare una correlazione difficilmente smentibile. Via libera, Jerome!

© RIPRODUZIONE RISERVATA