Gli Usa stanno giocando con il mercato obbligazionario: Fed Funds mai così bassi, CPI al 5% e Qe che prosegue. Di fatto, la volontà di strappare un pasto gratis. E il reverse repo sembra confermarlo

Tutti pazzi per Joe Biden. Il G7 in Cornovaglia sta tramutandosi in una photo opportunity collettiva, una sorta di assedio all’hotel della rockstar da parte delle fans impazzite. Nulla di nuovo o che sconvolga più di tanto: ogni qualvolta un nuovo presidente Usa fa il proprio esordio a un simposio internazionale, la scena dei questuanti in cerca di special relationship per i quattro anni a seguire si ripete. Oggi è il turno di Mario Draghi, uomo abituato al potere e quindi tendenzialmente meno impressionabile e prono alla soggezione. Ma non per questo, tanto sconsiderato da mettere in secondo piano la necessità di buoni rapporti con Washington.

Di fatto, gli Stati Uniti di inizio amministrazione godono sempre di enormi linee di credito diplomatico: un po’ come certe IPO che il mercato finanzia a occhi chiusi, senza guardare i conti. Né i debiti. Questa volta, però, la questione è un po’ differente. Prescindendo totalmente l’aspetto geopolitico del G7, dichiaratamente impostato da Joe Biden sui binari di un atlantismo ringhioso verso Cina e Russia, è la contingenza finanziaria e monetaria degli Usa che dovrebbe sconsigliare atteggiamenti troppo accondiscendenti a prescindere. Quantomeno, in assenza di debite garanzie o di un cinico ma ben remunerante do ut des. Immediato. Perché il mondo intero è in modalità post-pandemia, quindi il pragmatismo è d’obbligo. Anzi, è imperativo categorico.

Joe Biden, schierando gli Usa su confini nemmeno troppo simbolici di un nuovo maccartismo, vuole imporre agli alleati - alle democrazie - un asse del Bene che con l’alibi dei diritti umani schieri una sorta di cordone sanitario attorno alla Cina e ai suoi alleati, al fine di sfiancarne le offensive senza arrivare allo scontro frontale e diretto. Una scelta drastica, quantomeno alla luce della nuova legge anti-sanzioni varata da Pechino: chi decide di seguire lo spartito imposto da Washington, ne pagherà immediatamente le conseguenze economiche e politiche. E bastano tre grafici, inseriti in un contesto simile, a spiegare perché non pare l’ora degli assegni in bianco da firmare a favore dell’inquilino di Pennsylania Avenue.

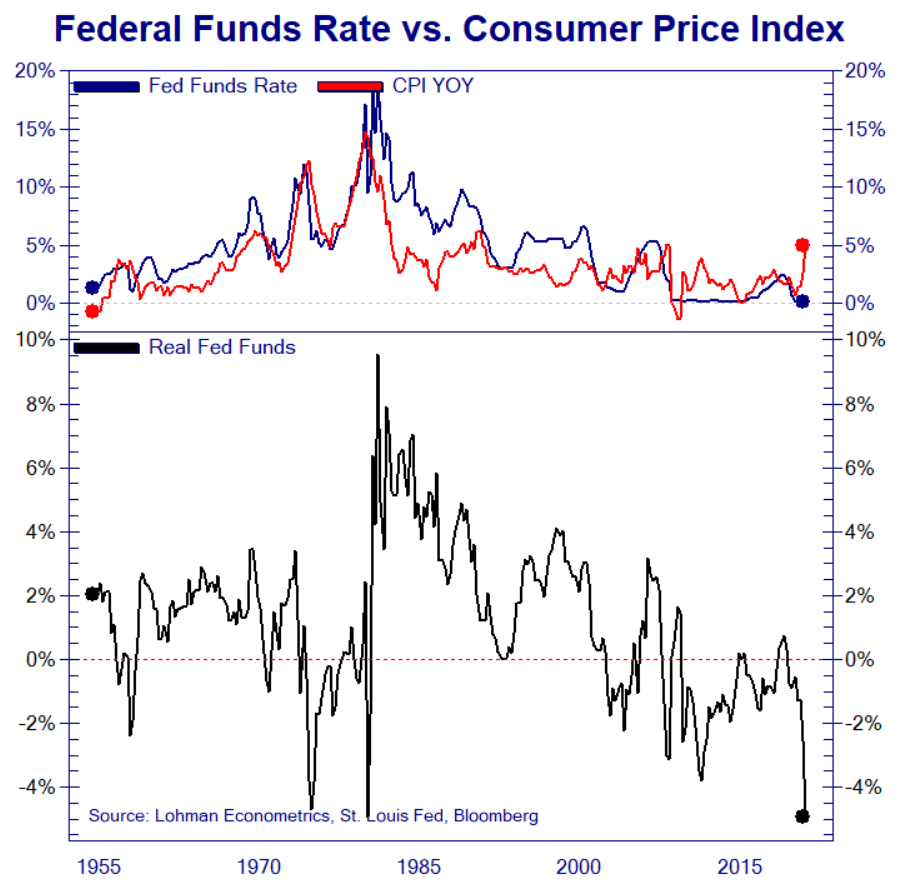

Il primo è questo,

Fonte: Bloomberg/St. Louis Fed

il quale mostra quale «gioco del pollo» il governo Usa stia conducendo con il mercato obbligazionario. Cosa sia il chicken game è presto detto: è la gara in automobile di Gioventù bruciata (o, per i più giovani, di Footloose) durante la quale i due contendenti prendono velocità e si lanciano verso il burrone. Il primo a saltare dal veicolo per paura, è il pollo. E il perdente. Ecco, gli Usa stanno operando nello stesso modo. Perché con i tassi Fed Funds reali al minimo storico assoluto e il CPI dei prezzi al 5%, proseguire nella politica attuale della Fed equivale a voler ripagare il proprio debito fuori controllo sfruttando interessi artificialmente a zero, quindi un segnale di implicita difficoltà. Cui si unisce lo sgradevole effetto collaterale di danneggiare qualunque net saving denominato in biglietti verdi.

Insomma, un chicken game fra Washington e la compiacenza degli investitori obbligazionari. Andrà bene? Difficile dirlo in un mondo ormai disancorato da qualsiasi logica macro. Una cosa è certa: se andasse male, come accadde nel 1979, la risposta immediata sarebbe una sola. Ovvero, controlli sul capitale. Più o meno espliciti. Ma ecco che questi altri due grafici

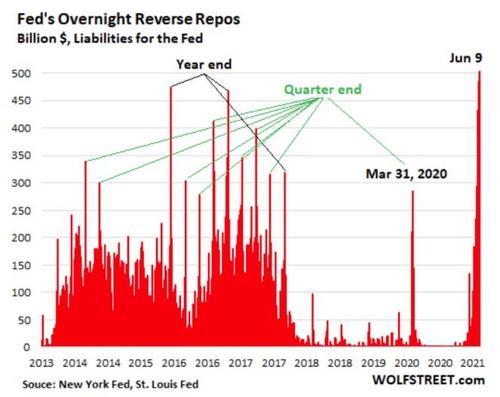

Fonte: WolfStreet

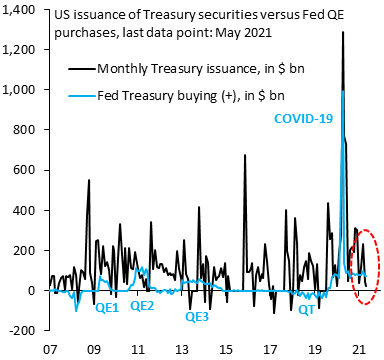

Fonte: Morgan Stanley

pongono la questione da una diversa prospettiva, certamente non meno allarmante. Il primo mostra come l’attuale livello record di utilizzo della facility di reverse repo della Fed - 540 miliardi di dollari - rappresenti una liability strutturale decisamente più seria di quanto accaduto in passato. Per una ragione molto semplice: i precedenti picchi di deposito di contante presso la Federal Reserve sono sempre coincisi con scadenze di fine trimestre o fine anno, quindi con periodi in cui statutariamente le banche hanno necessità di accantonamenti per oneri fiscali o di altra natura. Oggi, invece, siamo in the middle of nowhere.

La scadenza del trimestre è lontana venti giorni e la dinamica di continuo aumento del reverse repo dura ormai, ininterrotta, da un mese. Avendo sfondato quota mezzo trilione di dollari. Quel denaro, giocoforza, prima o poi tornerà nel sistema. Per una ragione semplice: è il sistema stesso a chiederlo. Il secondo grafico può apparire più complesso ma in realtà ci mostra una dinamica semplicissima. La quale, volendo restare in ambito di citazioni cinematografiche e facendo ricorso alla parafrasi, potrebbe far riferimento alla fortunata serie con Macaulay Culkin: mamma, mi si è rotto il Qe. Perché quei tassi di interesse a zero devono far salire i brividi?

Semplice, gli acquisti della Fed in seno al Qe (linea blu) all’attuale ritmo di 80 miliardi al mese (più 40 miliardi di Mbs) semplicemente hanno superato il livello di emissioni del Tesoro di aprile e maggio (linea nera). Detto fatto, il drenaggio record di Treasuries dal mercato porta con sé una duplice criticità. Primo, l’eccesso di riserve che sta gonfiando a dismisure la facility di reverse repo, oltretutto alla vigilia di una chiusura di trimestre pre-estiva. Secondo, crea giorno dopo giorno il rischio di mancanza di collaterale. Ovvero, i Treasuries che la Fed compra dalle banche e che sono la benzina stessa del Qe. Senza quelli, l’automobile della monetizzazione si ferma. Peccato che, già oggi, il cortocircuito sia tale da vedere l’istituzione guidata da Jerome Powell acquistare carta di debito Usa sul secondario e poi ri-immetterla sul mercato sotto forma di garanzia per il cash che i soggetti finanziari depositano overnight sul reverse repo.

Di fatto, il gioco delle tre carte. Ma non a somma zero, poiché il potenziale per un incidente di percorso cresce a ogni utilizzo. E a ogni asta. E che la situazione stia andando fuori controllo lo ha confermato implicitamente e non più tardi del 9 giugno scorso nientemeno che il Wall Street Journal con un articolo dal titolo che poco si prestava a interpretazioni: Banks to companies: no more deposits, please. Sempre più banche Usa, infatti, chiedono alle aziende di smettere di depositare cash, come fatto recentemente da BNY Mellon. La quale ha avviato una campagna dissuasiva, finalizzata a spostare il contante dei clienti dai depositi ai money market funds. C’è però un problema: con gli interessi a zero a causa del QE perenne, quegli investimenti risultano non profittevoli. Quindi, il cash torna depositato overnight presso la Fed. A zero.

Ed ecco l’enorme quesito che queste dinamiche sintetizzano e portano con sé, definendo i contorni del perché appare poco cauto dichiarare guerra al mondo in nome della fedeltà agli Usa: il miglioramento delle condizioni economiche, imperativo dei programmi di sostegno dell’amministrazione Trump prima e poi di quelli monstre del nuovo presidente, non doveva far uscire dalla tana tutto quel contante, voglioso di veicolarsi in nuovi e straordinari investimenti? Di fatto, l’idea non era quella di un nuovo Qe anti-pandemico che operasse da dinamo dell’economia reale? O forse anche la narrativa della ripresa è stata un po’ amplificata, magari per nascondere ancora sotto il tappeto il fatto che solamente Wall Street può dichiararsi vincitrice della guerra alla pandemia?

Gli Usa, di fatto, stanno giocando a una pericolosa partita finanziaria di vasi comunicanti con una messe di denaro che, quando tornerà a fluire sul mercato, rischia di annegarlo. Un vero e proprio tsunami. Il tutto per evitare di far gridare al bimbo che il Re è nudo: senza Qe perenne, strutturale e sistemico, senza monetizzazione del debito e finanziamento diretto del deficit, la società per azioni nota al mondo come Stati Uniti d’America dovrebbe portare i libri in tribunale. Insomma, la logica della Fed con le zombie firms: si cambiano le regole per cercare di mantenere in vita chi già mostra il rigor mortis. Joe Biden vuole che il mondo declini gli equilibri economico-politico-finanziari all’unica finalità della salvezza del suo sistema disfunzionale. Proprio il caso di firmare assegni in bianco?

© RIPRODUZIONE RISERVATA

Argomenti