Deflussi record e sentiment altalenanti: questi 4 grafici dimostrano i motivi per cui un crollo azionario potrebbe essere imminente

Senza soluzione di continuità. Quantomeno, apparente. Il mercato azionario in balìa della Fed reagisce sempre più come un cane di Pavlov alle indicazioni che giungono dai manovratori della leva monetaria, costretto a tradurre in tempo pressoché reale i segnali politici in impulsi.

Dannazione dell’alta frequenza e degli algoritmi. Ma, soprattutto, degli umori altalenanti e facilmente infiammabili dell’investitore retail, sempre più market-mover di una stagione in cerca d’autore. Nella settimana conclusasi il 16 settembre, ad esempio, l’euforia regnò sovrana: l’inflow di nuovo capitale entrato nelle equites Usa su infatti di ben 26,3 miliardi di dollari, il massimo dal marzo 2018.

E non basta, perché l’assalto alla carovana della bolla tecnologica fu tale da registrare un ingresso nei tech funds pari al nono in assoluto da quando vengono tracciate le serie storiche. Insomma, cieli azzurri a perdita d’occhio. Poi, black-out. Cambio di mood. Dall’euforia alla disperazione, in un attimo.

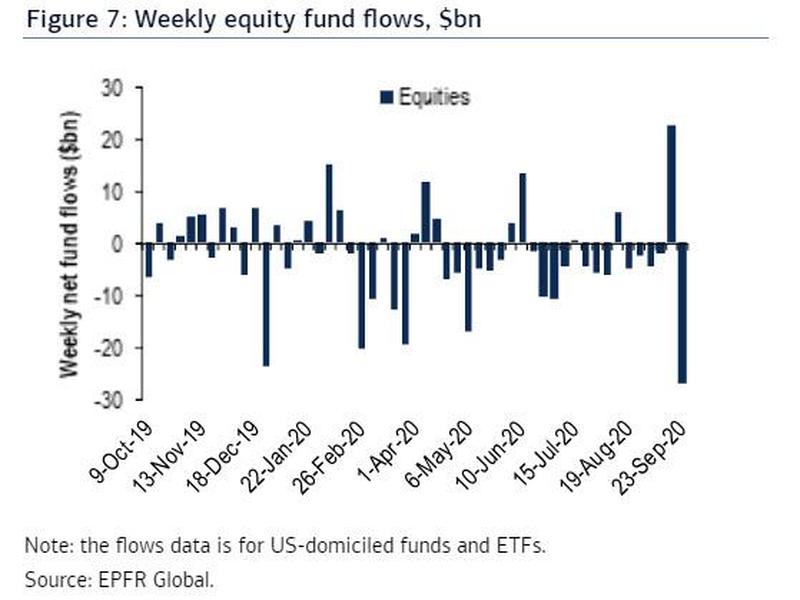

Come mostra il grafico che segue, infatti, la settimana appena conclusa ha registrato un outflow record da equity funds e Etf statunitensi pari a 26,87 miliardi di dollari, il massimo dal dicembre 2018 e il terzo più ampio di sempre. Di fatto, un reverse e un offsetting perfetti dell’inflow della settimana precedente. Ma non basta. Questo trend si è infatti sostanziato come il più grande swing a livello settimanale nella storia, proxy diretto e quantomai esplicito di quanto estremo sia ormai divenuto il sentiment di mercato.

L’outflow record da equity funds e Etf statunitensi di questa settimana mostrato graficamente da EPFR Global, pari a 26,87 miliardi di dollari.

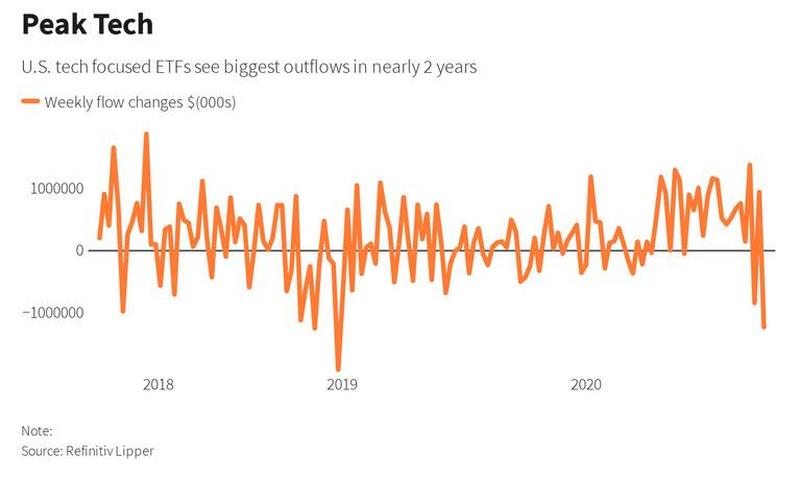

Mentre il grafico seguente mostra come proprio il settore tecnologico abbia patito maggiormente questo netto scostamento di approccio, visto che - nella settimana terminata il 23 settembre - gli Etf tech hanno subito un outflow pari a 1,23 miliardi di dollari, il massimo dal dicembre 2018.

L’outflow del comparto tecnologico registrato fino al 23 settembre nel grafico targato Refinitiv Lipper.

Uno scenario instabile

Stando ai dati raccolti ed elaborati da Lipper, quello di settembre è stato anche il primo mese di outflows netti nel settore tecnologico dal crash di mercato dello scorso marzo. Quello del ritorno in campo della Fed in stile generale Custer.

Numeri che in condizioni normali di mercato farebbero pensare a un qualcosa che si sia rotto nel meccanismo della fiducia, ma proprio la natura contradditoria di quello swing settimanale e il ruolo sempre più determinate dei daily-traders nell’operatività su Etf (e bolla tech) impongono più miti consigli e riflessioni giù sul breve periodo.

Di fatto, brevissimo. A confermarlo ci pensa questo terzo grafico, il quale mostra come lunedì 21 settembre il QQQ Nasdaq - ovvero l’Etf che traccia l’indice tech - abbia vissuto un’emorragia intraday di capitale pari a 3,5 miliardi di dollari, esacerbando di fatto il tonfo in atto a Wall Street ma soltanto il giorno dopo si sia registrato un inflow da 4 miliardi di dollari.

Il grafico, targato Bloomberg, mostra le perdite di capitale intraday registrate dal QQQ Nasdaq, pari a 3,5 miliardi di dollari.

Scostamenti continui e rapidissimi, di fatto un ulteriore elemento di instabilità, poiché alle reazioni in nanosecondi dell’high frequency trading, spesso legate unicamente a parole chiave lette in lanci di agenzia o comunicati stampa, vanno ad unirsi quelle altrettanto rapide e decisamente più emotive della clientela retail, terrorizzata dall’ipotesi di precipitare dalle stelle del mercato del secolo alle stalle dei food stamps federali per riuscire a fare la spesa.

E ora, cosa dobbiamo attenderci? Davvero il nuovo approccio alla Borsa deve essere quello del surfista in attesa dell’onda perfetta ma, al tempo stesso, spaventato da cavalloni troppo scuri che le somigliano ma incutono timore?

Paradossalmente, se fino ad oggi questo trend ha lasciato abbastanza indifferenti i vari protagonisti del mercato, in primis i regolatori che non hanno sentito il bisogno di intervenire rispetto al boom del trading on-line (in altri tempi, meno necessitanti di instabilità generatrice di dipendenza da Qe, la Sec avrebbe sicuramente imposto aumenti dei margini o spese di commissione, al fine di sgonfiare la bolla sul nascere), ora la questione potrebbe cambiare.

Per almeno un paio di motivi contingenti e immediati. Primo, la Fed e la sua mancata rassicurazione verso il mercato per un impegno a lungo termine rispetto a interventi di stimolo diretto tramite acquisti. Insomma, il taper tantrum, il timore di un ritiro anticipato dei programmi espansivi in pieno déjà vu di quanto operato da Ben Bernanke nel 2013, all’epoca capace di inviare uno shock immediato sui mercati emergenti stra-indebitati in dollari.

Secondo, direttamente conseguente, un aggravamento in stile settembre 2019 della già presente carenza di liquidità nel sistema, classica dinamica auto-alimentante nel momento in cui un grosso player dovesse muoversi in modalità bearish, scatenando i dubbi e i sospetti di tutte le controparti rispetto alla reale finalità/natura della sua scelta.

Di fatto, un rischio che andrebbe a braccetto con l’aumento ulteriore della volatilità e della conseguente prezzatura di rischio sul Vix legata a modelli di VaR che, ad oggi, presuppongono iscrizioni di assets a bilancio in pressoché assoluta assenza di hedging cautelativo.

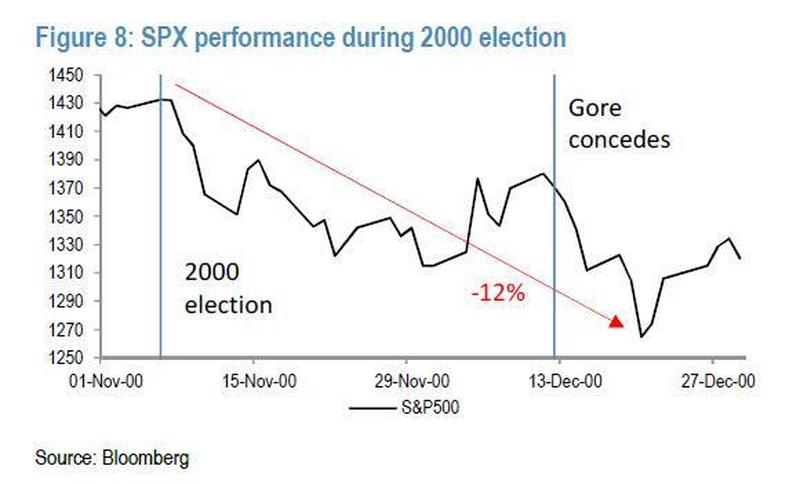

L’ultimo grafico mostra chiaramente quale potrebbe essere il detonatore della October surprise da più parti evocata come tail risk o cigno nero in vista del voto presidenziale Usa del 3 novembre.

Flussi giornalieri degli ultimi 12 mesi.

Elezioni statunitensi cruciali

L’ultimo report di JP Morgan al riguardo, infatti, mette chiaramente in allarme su quello che viene definito addirittura un nuclear scenario legato all’appuntamento con le urne e alle diatribe che lo accompagneranno, fra polemiche rispetto alla nuova nomina alla Corte suprema, violenza dilagante nelle metropoli, impasse sul nuovo piano di stimolo del Congresso, variabile Covid/vaccino e primo dibattito televisivo fra i due contendenti atteso per il 29 settembre.

Nel suo studio, l’equity strategist Misla Matejka arriva infatti a prospettare un worst case scenario sempre più probabile per il mercato, poiché l’attuale grado di incertezza rispetto all’esito del voto oggi ricorda - in chiave più negativa - quello registrato nel 2000, quando a scontrarsi furono George W. Bush e Al Gore.

E se all’epoca il prolungarsi post-voto dell’incertezza portò a un -12% dello S&P 500, oggi quella che JP Morgan definisce “potential legislative paralysis” potrebbe inferire un colpo mortale a un’economia già fiaccata dal lockdown e necessitante come l’aria di un accordo politico per varare un nuovo pacchetto di aiuti, anche alla luce di possibili nuove chiusure del Paese - parziali o totali - in caso di seconda ondata, ormai alle porte come mostrano gli ultimi dati relativi a New York.

Se in un contesto di relativa normalità di mercato un tale combinato di criticità potrebbe mettere non poco a repentaglio la tenuta di un rally, ancorché già ammaccato da stop-and-go sempre più drastici, quale impatto potrebbe avere un’ondata in piena regola di panico da volatilità e incertezza su un sistema che già ora pare reggersi a livello sistemico su equilibri instabili e reazioni on steroids?

Meglio allacciare le cinture di sicurezza, a scanso di equivoci. E prepararsi, nel caso, a un buy the dip che - questa volta sì - potrebbe potenzialmente essere davvero quello del secolo.

© RIPRODUZIONE RISERVATA