Settore energetico sempre più in evidenza, dopo una serie infinita di upgrades con l’elezione del democratico Biden. Il tech lascia spazio ai titoli petroliferi: è iniziata la big-rotation. Non si starà scommettendo troppo sui poteri taumaturgici del vaccino per la ripresa globale?

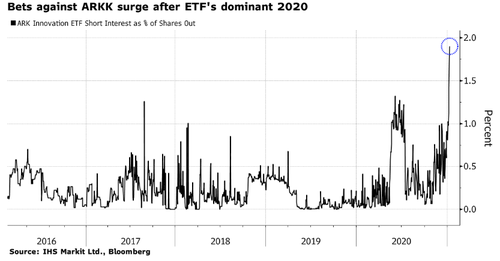

Sic transit gloria mundi. Cathie Wood, numero di Ark Invest, deve aver preso un po’ troppo alla lettera l’espressione latina, quando - constatata la generale discesa di massa dal carro del vincitore - i suoi collaboratori le hanno anche mostrato questo grafico

Bloomberg

relativo allo short interest contro il fondo flagship Ark Innovation Etf, salito in meno di un mese dallo 0,3% all’1,9% del totale. Il massimo storico, stando alle tracciature di Bloomberg e Markit. Il tutto a fronte di una performance dei gioielli di famiglia che nel 2020 è stata del 150%, frutto principalmente della crescita esponenziale del titolo Tesla di cui Ark Invest detiene un 10%.

Di colpo i fondi che tracciano il Nasdaq come sottostante non vanno più di moda? L’avvento di Joe Biden alla Casa Bianca ha davvero dato vita alla big rotation?

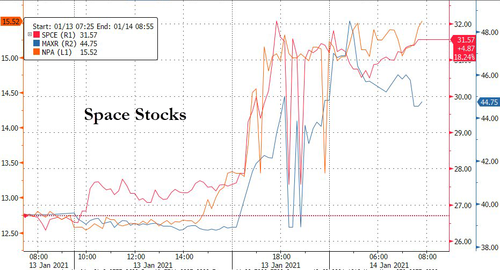

Una cosa è certa: Cathie Wood non è donna che si perda d’animo facilmente. Ed ecco che per tutta risposta ha deciso di lanciare un nuovo ETF, legato nientemeno che all’esplorazione spaziale: la risposta dei titoli legati al comparto? Eccola.

Bloomberg

Se la gloria del mondo è così passeggera, proviamo con lo spazio. Per aspera ad astra. Ma quanto avvenuto ad Ark Invest e ai suoi fondi finiti nel mirino dei pochi ribassisti ancora in circolazione, probabilmente sotto tutela di Greenpeace o del Wwf, svela l’altra faccia della medaglia e pare confermare indirettamente la conversione a tempo di record da growth a value innescata dalla vittoria del candidato democratico e consolidata in maniera dirimente dal doppio successo alle suppletive in Georgia, risultato che ha consegnato al partito del Presidente anche il controllo del Senato.

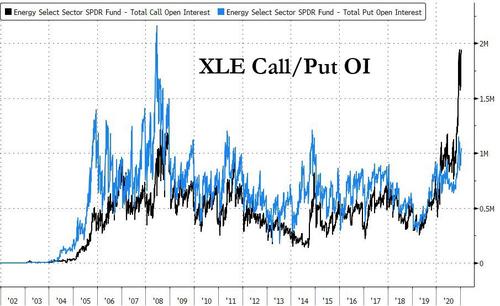

Se infatti si fugge dal comparto tech, addirittura scommettendo contro una delle sue punte di diamante, ecco che questo grafico

Bloomberg

mostra plasticamente dove si siano andati a riposizionare molti flussi di capitale: il comparto energetico, nella fattispecie le opzioni call del settore.

L’Etf legato all’energia - XLE o Energy Select Sector SPDR Fund - dal 3 novembre scorso, data del voto presidenziale, ha guadagnato il 44% e giovedì scorso ha inviato un segnale inequivocabile a chi ancora avesse dei dubbi si quale sia la next big thing di mercato in era democratica. Come mostra questo altro grafico,

Bloomberg/Zerohedge

Exxon - uno dei big players del comparto - è infatti stata protagonista di un colossale gamma squeeze, di fatto un susseguirsi di acquisti su opzioni call che alimentano i rialzi del titolo, i quali a loro volta portano ad altri acquisti di derivati in una spirale auto-alimentante. Risultato, +3,86% con un massimo intraday del +5% e valutazione sopra la soglia psicologica dei 50 dollari per azione.

Il motivo? Sostanzialmente, un diluvio di upgrades seguito all’elezione di Joe Biden: prima Goldman Sachs, poi Morgan Stanley e JP Morgan e infine Barclays. Tanto per mettere la questione in prospettiva, solo il 14 dicembre Exxon poteva contare su quattro valutazioni buy. Oggi sono 9.

Ma possibile che nulla a livello macro giustifichi questo cambio repentino di valutazione, stante le altalenanti e non certo stellari quotazioni del greggio e la decisione saudita - poco bullish - di tagliare la produzione di 1 milione di barili al giorno nei mesi di febbraio e marzo?

In realtà, Exxon ha annunciato la volontà di priorizzare i propri flussi CapEx verso progetti ad alto valore, come ad esempio il giacimento offshore della Guyana-Suriname, scoperto nel maggio del 2015 e da allora divenuto asset privilegiato dell’azienda. La quale ha investito molto soprattutto nello Stabroek Block e nel Liza field, particolarmente profittevoli nonostante le basse valutazioni del greggio grazie a costi di breakeven ancora più contenuti, circa 35 dollari al barile.

Inoltre, Exxon ha strappato un contratto di produzione condivisa molto favorevole con il governo della Guyana, visto che a fronte di 18 milioni di dollari di bonus all’atto della firma, quest’ultimo ha accettato solo un 2% di royalties sul greggio prodotto e una profit sharing clause del 50%, la quale però diverrà operativa solo quando Exxon avrà recuperato almeno il 75% dei costi di sviluppo dell’infrastruttura ed esplorazione. Tutto vero. Ma anche tutto noto, in gran parte almeno dallo scorso autunno. Perché quindi questa esplosione tardiva e così deflagrante?

La vera chiave di volta è arrivata l’11 gennaio, quando Goldman Sachs ha anticipato a sorpresa il proprio target price per il Brent a 65 dollari al barile entro l’estate e non più entro la fine dell’anno.

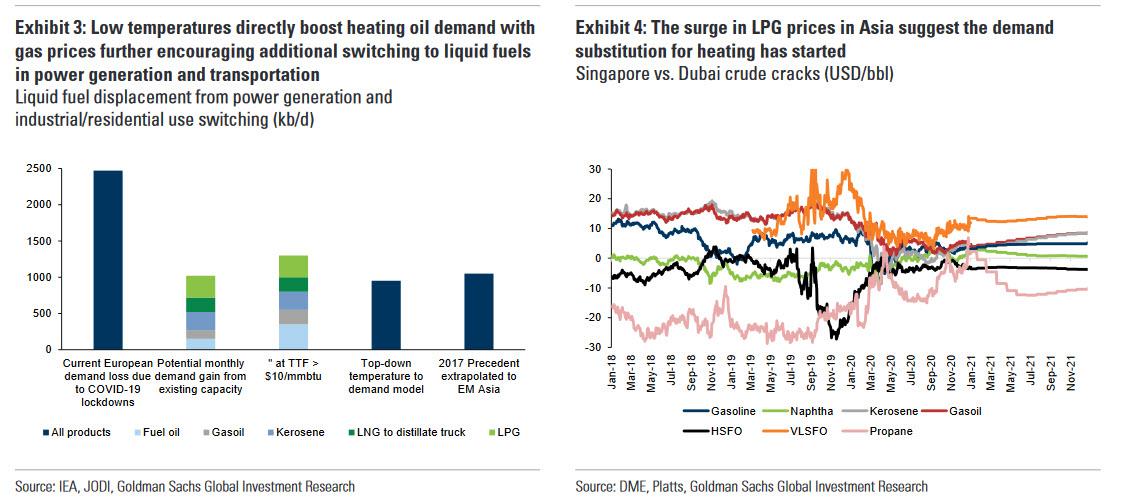

Il motivo? Il vaccino anti-Covid, il quale metterà il turbo alla ripresa e, a detta della banca d’affari, potrebbe trovare i produttori addirittura con la guardia abbassata e incapaci di venire incontro al rinnovato aumento della domanda, dopo mesi di operatività al minimo e tagli alla produzione. Di più, due giorno dopo, sempre Goldman Sachs ha rincarato la dose, alla luce di un’inaspettata extra-domanda di un milione di barili che arriverebbe dalla dinamica rappresentata in questo grafico:

Goldman Sachs

le temperature particolarmente fredde di questo periodo, sia in Usa che in Europa, hanno portato a un aumento della domanda di combustibile da riscaldamento e il contemporaneo trend al rialzo dei prezzi del Gpl avrebbe posto in essere una additional fuel substitution. Insomma, prospettive sempre più rosee.

Ne è convinto, ad esempio, Stephen Brennock di PVM, a detta del quale: “il sorprendente taglio saudita sta facendo prevalere un sentiment rialzista nel settore energetico. Chi scommetterà contro l’attuale impostazione rialzista sarà un uomo coraggioso”.

Più cauto, invece, Kazuhiko Saito, capo analista di Fujitomi Company, convinto che “i mercati petroliferi dovrebbero mantenere un sentiment rialzista fino a febbraio. Tuttavia, i timori per il rallentamento della domanda di benzina e di altri carburanti negli Stati Uniti e in altre parti del mondo a causa delle rinnovate restrizioni contro la diffusione della pandemia da Covid-19, potrebbero limitare i guadagni”.

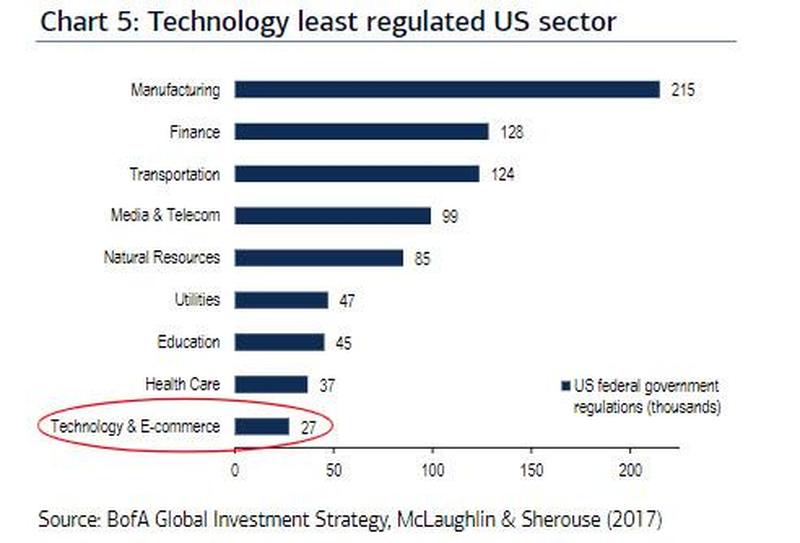

Senza poi scordare una variabile: entrare con questa modalità all-in nel comparto energetico e in particolare nel settore petrolifero, presuppone un premio di rischio geopolitico che quello tech - su cui si era parossisticamente overweight fino all’altro giorno - non contempla, quantomeno alla luce di questo grafico,

Bank of America

dal quale si desume come i colossi tecnologici abbiano goduto di un regime di regolamentazione negli Usa quantomeno lassista. Di fatto, un’istigazione al monopolio e alla posizione dominante. La ridicola crociata di Facebook e Twitter contro gli account di Donald Trump e o quelle di Google e Amazon contro le piattaforme social della Alt-right statunitense come Parler hanno forse una base politica, ad orologeria e tutta strategica in tal senso?

Di più, perché se l’azzardo sull’energia si basa sulla percezione di politica - anche e soprattutto estera - che verrà sposata da Joe Biden e, per stessa ammissione di Goldman Sachs, scommette ciecamente sull’effetto boost del vaccino rispetto alle prospettive e ai tempi della ripresa globale, occorre aggiungere al novero delle variabili gli istinti di guerra intestina e i frequenti riposizionamenti in seno all’Opec+.

Quindi, calibrare le proprie scelte di investimento anche a quelle che saranno le mosse geopolitiche e diplomatiche in primo luogo di Arabia Saudita e Russia, due soggetti tutt’altro che malleabili e facilmente interpretabili.

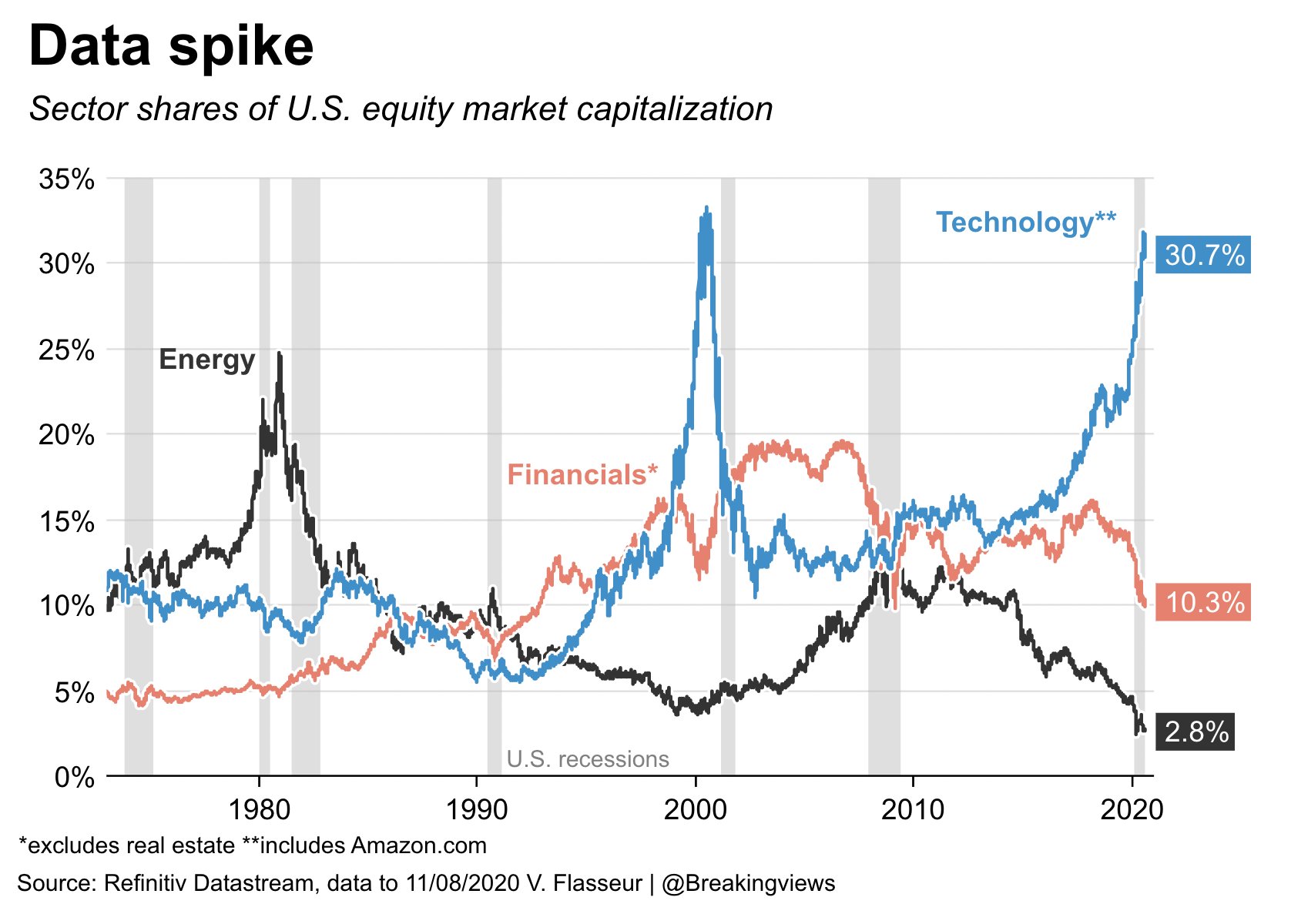

Infine, questo ultimo grafico

Refinitiv Datastream

mostra come l’effetto jo-jo potrebbe giocare brutti scherzi: nel 2020, infatti, il peso del comparto tech nella capitalizzazione generale di mercato degli indici Usa era preponderante esattamente come lo fu proprio quello dell’energia negli anni Ottanta, salvo un tonfo colossale e il ridimensionamento strategico. Dèjà vu all-over again? Forse, avrà fatto bene Cathie Wood a puntare direttamente alle stelle.

© RIPRODUZIONE RISERVATA