Jerome Powell ha deluso i mercati o gioca al gatto col topo? Sempre più elementi mostrano come, in realtà, Fed e governo Usa sembrino impegnati proprio a stimolare un’inflazione il più possibile «parossistica» ed emergenziale. E se il mercato ormai pare al limite di sostenibilità della bolla, metalli industriali e impulso creditizio cinese parlano di altro. Recessione in arrivo?

Jerome Powell ha deluso il mercato e quest’ultimo, per tutta risposta, ha reso noto di non aver gradito, spedendo il rendimento del decennale Usa ancora sopra quota 1,50%.

Addirittura, in area 1,55%. Nulla che faccia scattare in automatico un VaR shock sulle iscrizioni a bilancio ma, certamente, un giochino rischioso.

Molto rischioso, stante il -4% toccato dal mercato repo il 4 marzo e il -4,25% del giorno seguente, sintomo che gli short sul debito statunitense sono talmente alluvionali da imporre non solo alla Fed di cercare fornitura di carta al di fuori del mercato e tramite il suo programma di acquisto (i 14,9 miliardi di Treasuries acquistati dalla New York Fed a febbraio sono stati interamente razziati dai dealers) ma anche e soprattutto che, operando al di sotto della soglia del -3%, chi presta denaro per finanziare quelle scommesse ribassiste paradossalmente termina l’operazione avendo lui da pagare una commissione.

Perché Jerome Powell ha voluto deludere il mercato, evitando di menzionare le due priorità che questo invocava? Ovvero, una terza versione di Operation Twist (la Fed vende debito a breve per acquistarne a lunga scadenza, al fine di calmierare i tassi) e, soprattutto, il prolungamento dell’esenzione dalla ratio di leverage (SLR) delle detenzioni a bilancio di Treasuries per le banche.

Il massimo che il capo della Fed ha offerto nel corso del suo intervento all’evento organizzato dal Wall Street Journal è stata una concessione all’esistenza di un rischio al rialzo sui prezzi: La ripresa economica porterà con sé un aumento temporaneo dell’inflazione. Quasi sottintendendo che, stante appunto il carattere transitorio della dinamica, appare inopportuno intervenire.

Ed ecco che proprio queste parole hanno confessato al mercato più di quanto appaia. Per l’esattezza, il segreto di Pulcinella che ormai non si può più mantenere sotto forma di tacita accettazione collettiva: scordiamoci una ripresa economica, sostenuta e sostenibile, grazie al programmi di Qe e alla vaccinazione di massa. Per il semplice fatto che, come ci dice quella dinamica sul mercato repo, senza un’altra crisi - ormai ciclica - dopo quella del Covid, questa volta il rischio concreto è che un sistema stracarico di leverage e indebitamente non regga allo shock incontrollato.

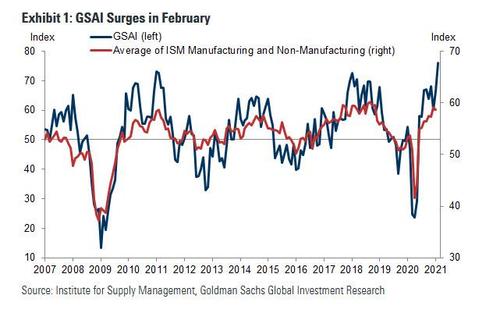

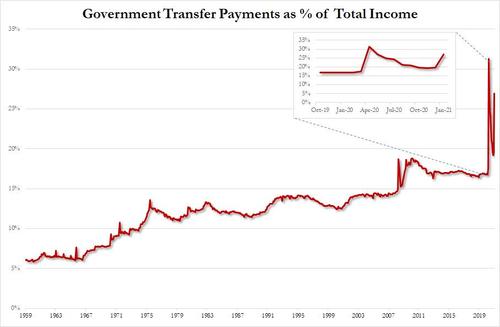

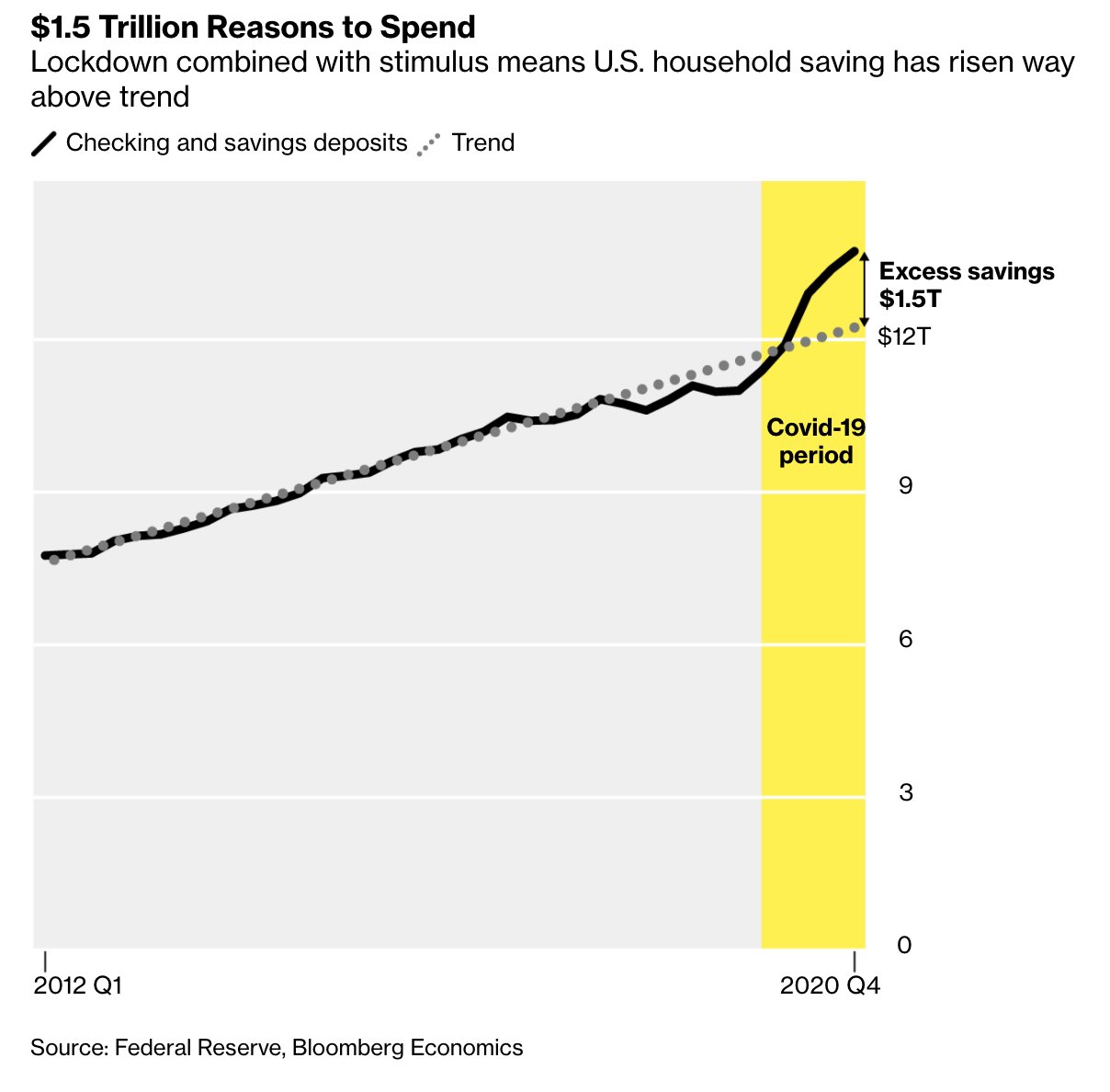

Lo mostrano chiaramente questi tre grafici,

Goldman Sachs

Bloomberg/Zerohedge

Bloomberg/Federal Reserve

il primo dei quali fa riferimento all’ultima rilevazione del tracciatore in tempo reale per antonomasia dello stato di salute dell’economia Usa, il Goldman Sachs Analyst Index (GSAI).

Ebbene, a febbraio era già salito - con la campagna vaccinale avviata ma ancora in fase iniziale - al massimo storico assoluto di 76.0, segnano un +9.4 punti su base mensile. Insomma, l’economia americana non è mai stata forte come oggi, in base a tutti gli indici e sotto-indici, dai prezzi alla produzione a quelli dei materiali. Ma ecco che il secondo e terzo grafico arrivano a mostrare plasticamente il perché Jerome Powell abbia dovuto capitolare e ammettere che i prezzi saliranno: non solo i programmi federali di sostegno al reddito hanno creato una dipendenza tale nell’americano medio da vedere il 27% del suo reddito dipendere dai cosiddetti government transfers ma, soprattutto, quanto messo in campo dall’amministrazione Trump durante i lockdown dello scorso anno ha generato un surplus di risparmi quantificabile in 1,5 trilioni di dollari.

Denaro che non solo le riaperture vedranno fluire nel sistema tramite i consumi ma a cui a breve andrà a unirsi anche l’ulteriore tsunami di liquidità del piano da 1,9 trilioni del presidente Biden, già approvato dalla Camera e ora al vaglio di un Senato che, stante la maggioranza dem, vorrebbe licenziarlo entro il 14 marzo.

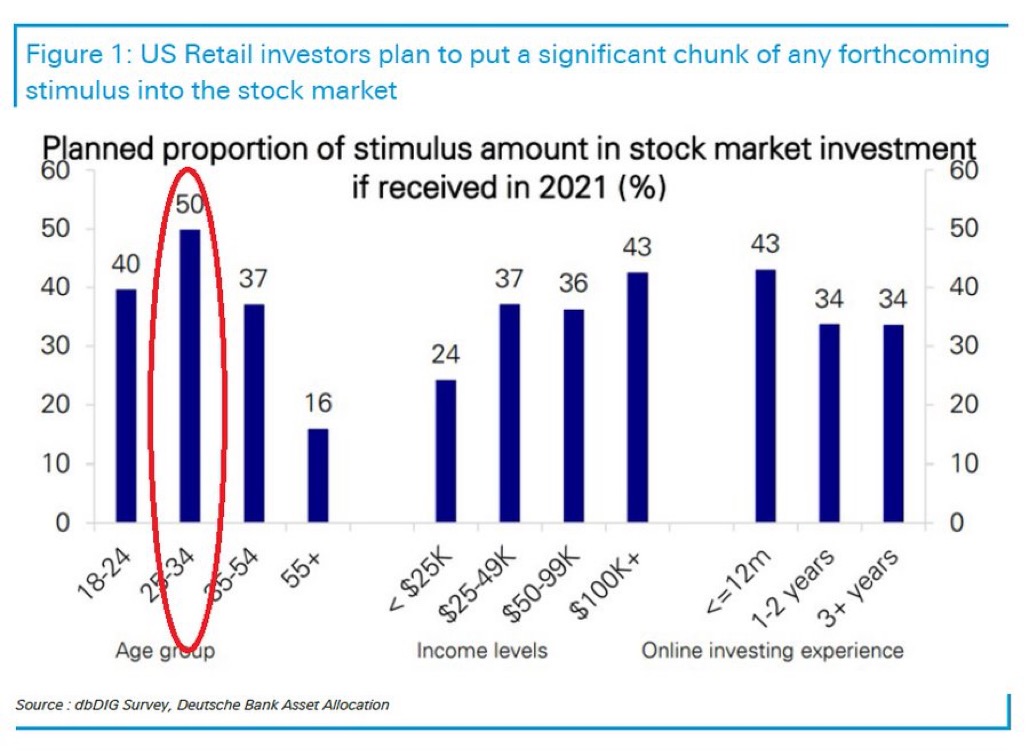

Difficile con una tale massa monetaria circolante che l’inflazione non esploda. E questo altro grafico

Bank of America

mostra quale potrebbe essere la falsariga su cui si muove l’intuizione di Jerome Powell: se infatti l’ultimo sondaggio di Bank of America mostra come la componente più attiva della società intenda spendere quel gruzzolo di aiuto federale acquistando titoli azionari, sorge il dubbio che il carattere di transitorietà dell’inflazione rimarcato da Jerome Powell in realtà sia destinato a rimanere come tailwind della politica monetaria per più di quanto si creda.

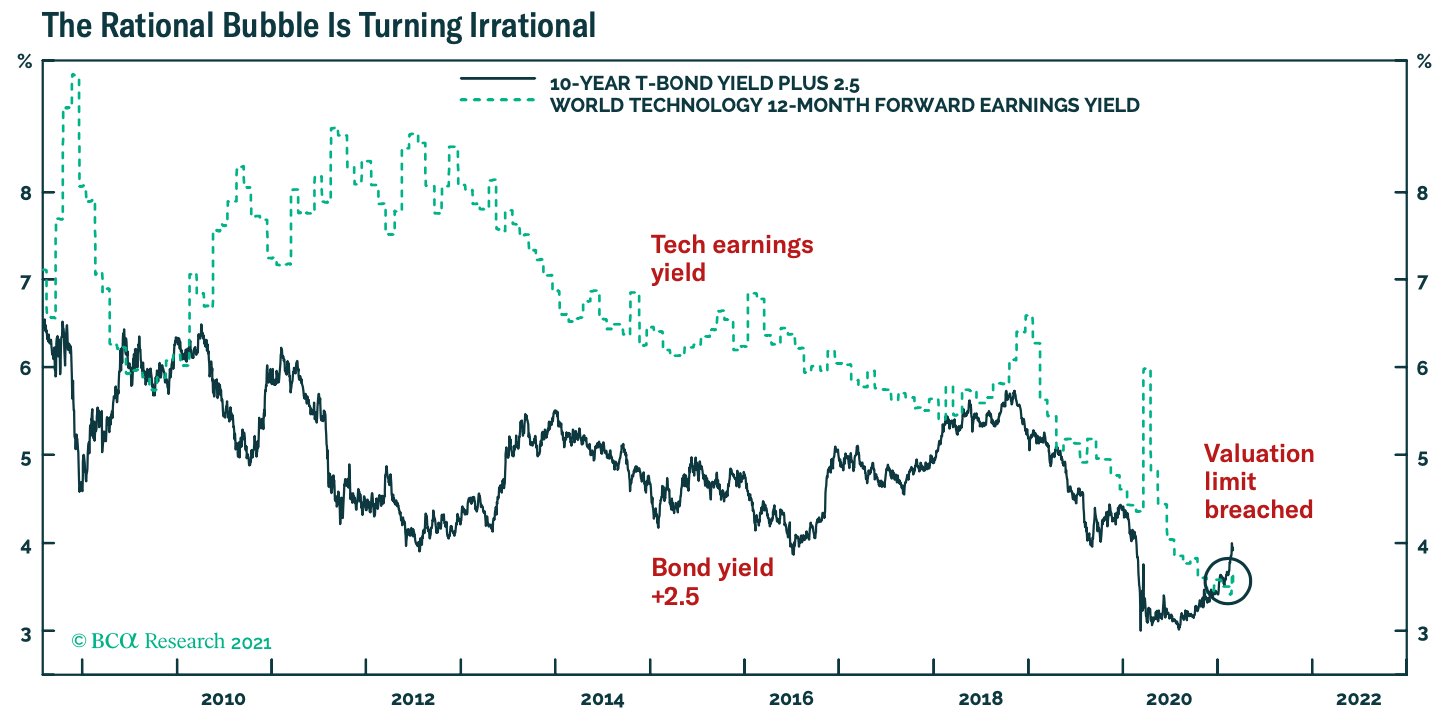

La Fed, infatti, pare aver adottato il mercato azionario tech come riferimento per valutare il reale impatto dell’aumento dei rendimenti obbligazionari, come mostra questo grafico.

Bca Research

Quindi, occorre che il Nasdaq si sgonfi ancora parecchio, prima di poter (voler) intervenire. Più facile, invece, appare la strada di un Taper tantrum 2.0 sul modello del 2013, quando l’annuncio di Ben Bernanke di ritiro delle operazioni di acquisto sconvolse il mercato e spedì i rendimenti obbligazionari alle stelle. E se per caso il combinato di liquidità in eccesso che verrà iniettato nel sistema dovesse davvero mandare in overdrive le dinamiche di prezzo, magari in combinato con l’aumento del prezzo del petrolio, ecco che i profili di una nuova, benedetta crisi da affrontare si staglierebbero lungo l’orizzonte operativo della Banca centrale Usa. Dopo il Covid e la sua depressione, la fiammata da euforia per la ripresa.

Si anticiperà davvero l’aumento dei tassi, al fine di bloccare quel trend? No. Non prima della fine del 2022. Per il semplice fatto che questi ultimi due grafici

Reuters

Bloomberg Finance

mostrano la realtà dei fatti: in contemporanea con la due giorni di follia del mercato repo appena vissuti e con la deludente performance di Ben Bernanke, l’indice dei metalli industriali dello Standard&Poor’s 500 - GSCI Industrial Metals - entrava nel suo quinto giorno di netta correzione, guidato tal tonfo delle valutazioni di nickel e rame, dopo 11 mesi di rally e un +75% dai minimi della pandemia.

Il motivo? Per l’analista di commodity di Saxo Bank, Ole Hansen, l’immenso influsso di capitale speculativo fluito nel comparto per tutto il 2020 si è scontrato con la realtà, dando vita a quella che definisce una correction at full throttle. E se il motivo scatenante è stato il combinato di aumento dell’offerta di nickel da parte della cinese Tsingshan Holding Group unito alla volontà di Tesla di ridurre l’utilizzo del medesimo materiale nelle proprie batterie, è il secondo grafico a contestualizzare il quadro: come confermato da JP Morgan, l’impulso creditizio cinese garantito dalle iniezioni di liquidità e gli interventi sui requisiti di riserva della Banca centrale cinese ha raggiunto il suo picco lo scorso inverno e ora è in fase già calante.

Solitamente, un proxy di recessione globale - più o meno light - entro i successivi 9-12 mesi. Questo in condizioni di normalità del ciclo. Ma con la criticità delle variabili del Covid che pare entrata pesantemente in gioco nel rallentare i processi di ripresa, soprattutto in Europa, quell’arco temporale potrebbe dimezzarsi, soprattutto se i vaccini si rivelassero inefficienti contro una delle tre mutazioni conosciute del virus.

Insomma, alla luce del reale quadro macro globale, se la Fed non sta cercando volutamente l’incidente controllato per tornare a stampare in autunno, poco ci manca.

La realtà del Qe perenne, infatti, ha una sua seconda faccia decisamente poco presentabile: necessita di alibi ciclici e strutturali che giustifichino l’esplosione dei bilanci in nome dell’emergenza. Sia essa l’Isis, il Covid o - paradosso terminale - persino l’inflazione.

© RIPRODUZIONE RISERVATA

Argomenti