Sell-off in vista sui mercati azionari per la fine del mese di novembre. Ma il problema rimane la massiccia presenza di «aziende zombie».

L’ultima settimana di contrattazioni del mese di novembre rischia di portare in dote uno sgradevole déjà vu degli scossoni sulle equities di marzo e settembre.

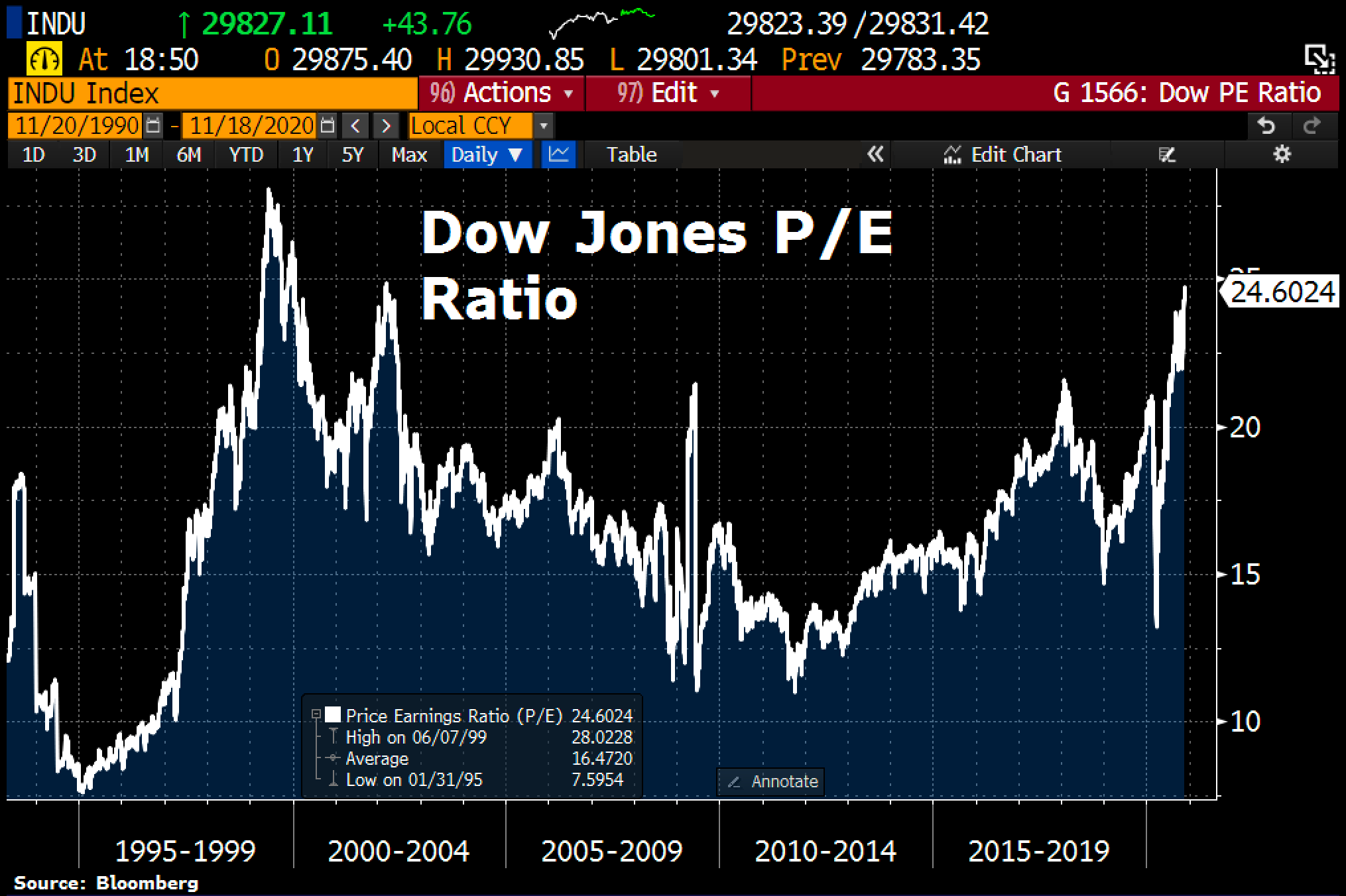

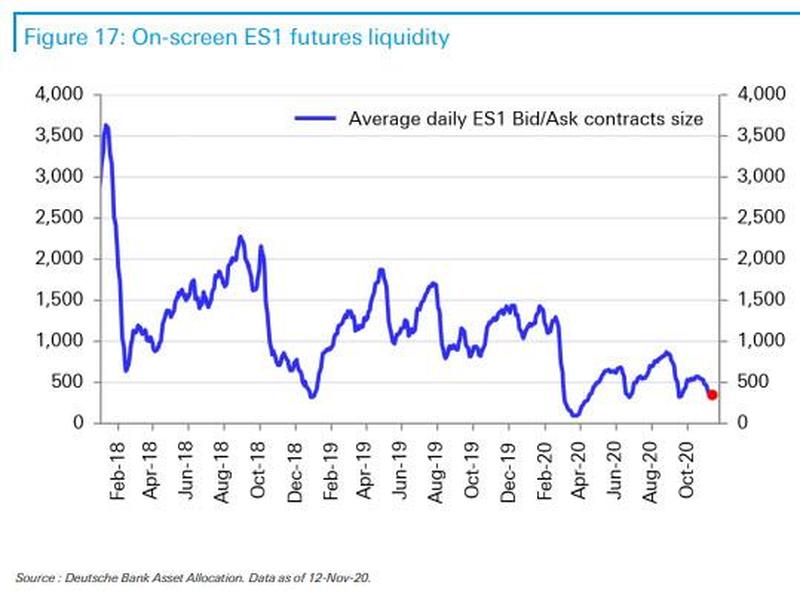

A mettere tutti sul chi va là è stata Goldman Sachs, alla luce anche di queste due dinamiche. La prima mostra come, ad oggi, la ratio di utile per azione a cui viaggia l’indice Dow Jones è di 25x, il massimo da un ventennio e un livello superiore a quello raggiunto nella fase post-Lehman. La seconda, invece, mostra come la liquidità nel sistema finanziario Usa stia segnalando nuovamente il livello di riserva, esattamente come accaduto a metà settembre del 2019, quando il mercato interbancario e i tassi overnight obbligarono la Fed a tornare in campo con aste repo miliardarie.

Fonte: Bloomberg

Fonte: Deutsche Bank

E proprio questo secondo trend è esplicativo del sentiment di mercato che Goldman identifica con l’enorme ri-bilanciamento di portfolio dei fondi pensione Usa atteso appunto entro fine mese: qualcosa come un controvalore di 36 miliardi di dollari di equities da scaricare sul mercato, il quarto ammontare più ampio dal 2000.

Di fatto, un riassetto di investimento dovuto all’out-performance di titoli su bond arrivata alla soglia di intervento forzato e statutario del 10.45%. Insomma, un ostacolo sul cammino del vaccine rally innescato dagli annunci a ripetizione delle varie farmaceutiche e della big rotation generata dalla vittoria di Joe Biden e dall’aspettativa di un en plein democratico nel controllo totale del Congresso, dopo il run-off delle suppletive in Georgia di gennaio.

Ma ampliando l’orizzonte, c’è dell’altro che deve far temere per la tenuta stessa dell’impalcatura di sovra-valutazione delle equities.

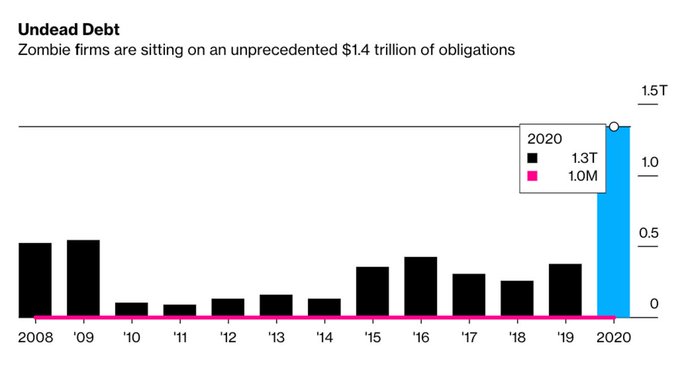

Al netto di una Fed per ora attendista ma chiamata già a dicembre a indicare almeno un prolungamento della maturity relativa ai titoli di Stato acquistati, questo grafico mostra una realtà che è figlia legittima proprio dell’operatività emergenziale della Federal Reserve in risposta alla crisi pandemica.

Fonte: Bloomberg

Ad oggi e stando alla metrica codificata dalla Banca per i Regolamenti Internazionali (BRI), il 20% di tutte le società per azioni statunitensi quotate sul Russell 3000 rientrano in pieno nei parametri di definizione di una zombie firm. Ovvero, un’azienda altamente indebitata e soggetta a perdite strutturali che, pur essendo incapace di onorare il proprio carico debitorio attraverso il flusso di cassa, continua a operare grazie al sostegno di governi o banche.

In questo caso, la Fed e la sua politica di tassi a zero che consente a chiunque di emettere debito per finanziarsi sul mercato, stante la continua e disperata ricerca di rendimento che ha spinto sempre più investitori verso i meandri più estremi del rating. Ma non basta, perché il grafico mostra proprio come questa dinamica di soppressione artificiale del premio di rischio abbia permesso alle zombie firms statunitensi di caricarsi dall’inizio della pandemia di quasi 1 trilione di dollari di debito ulteriore, portando il livello attuale a 1,4 trilioni di dollari, un flusso di nuovo indebitamento figlio legittimo del backstopping della Federal Reserve.

Parliamo di un controvalore che è oltre il doppio dei circa 500 miliardi che gravavano sui bilanci delle zombie firms nel picco della grande crisi finanziaria del 2008-2009.

E che la situazione sia seria, quantomeno in prospettiva di una sempre più embrionale dipendenza di Wall Street dalle politiche della Banca centrale e non da concetti come price discovery o fair value, lo dimostra in maniera paradossale l’ultimo report ai clienti di Bank of America.

Il quale contesta in maniera radicale e un po’ risentita l’intera impalcatura dello studio di Bloomberg, regalando al mercato una nuova definizione: il walking wounded, ovvero il ferito che cammina. Il ragionamento è elementare: al netto del grado di adesione formale e meramente metrico fra bilanci di quelle aziende e definizione di zombie firms della BRI, infatti, la banca d’affari Usa contesta la logica del fare di ogni erba un fascio che caratterizzerebbe certi articoli allarmistici. Insomma, la gran parte delle aziende ricorse a indebitamento strutturale tramite il mercato obbligazionario drogato dalla Fed oggi sono «feriti che camminano», poiché azzoppate da un’emergenza contingente come la pandemia e necessitanti quindi di aiuti una tantum per sopravvivere fino al ritorno a tempi normali.

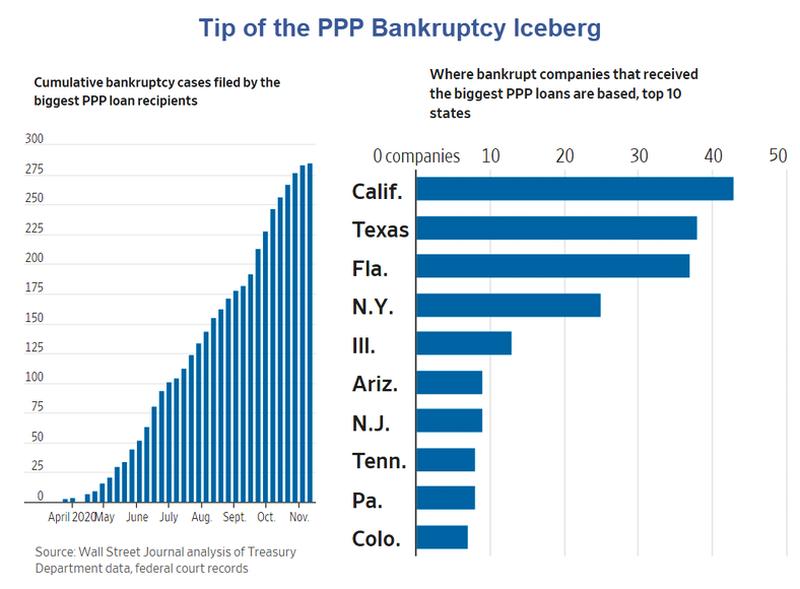

A parte l’ovvio conflitto di interesse che vede una banca che guadagna il 5% su quelle emissioni di debito ovviamente improntata alla difesa dell’onorabilità di mercato del proprio cliente e il dilemma amletico che contorna la tempistica reale di quel ritorno a tempi normali, questo altro grafico sembra smentire in parte la tesi di Bank of America. E gettare un’ombra di aggravante sull’efficacia dell’intero castello di sussidi anti-Covid messi in campo da Fed e Treasury statunitense dallo scorso aprile in poi.

Fonte: Wall Street Journal

Stando a un’analisi del Wall Street Journal, infatti, il numero di aziende medio-grandi costrette al Chapter 11 dopo aver percepito i fondi PPP destinati appunto al supporto delle piccole e medie imprese è tale da mettere quasi certamente a rischio di non essere ripagati prestiti agevolati per oltre 500 miliardi di dollari.

E attenzione, perché il quotidiano finanziario Usa ha preso in esame i conti soltanto dei principali istituti eroganti del Paese, di fatto meno della metà del totale di credito concesso e uno screening che include solo il 13,5% delle aziende partecipanti. Ed essendo quelle passate al microscopio tutte medio-grandi, è più che probabile che fra le piccole - e più fragili al passaggio dello tsunami del lockdown -, il tasso di fallimenti sia ancora più alto.

Certo, la logica in base alla quale l’ondata di default sia totalmente riconducibile alla pandemia pare confermata. Ma resta da capire quale livello di indebitamento gravasse preventivamente su una larghissima parte delle aziende statunitensi, visto che al netto dei prestiti con garanzia federale sono comunque piombate al suolo come mosche in tenpi record.

Inoltre, l’intera dinamica pone un interrogativo enorme: al netto di un aumento sempre più esponenziale dei nuovi contagi in tutti gli Stati Uniti, addirittura con New York che chiude le scuole o vieta fin da ora le cene di Natale, cosa resterà del tessuto dell’economia reale, in caso di secondo lockdown? E quale potenza di fuoco dovranno dispiegare Fed e Congresso per tamponare l’eventuale, nuovo fall-out, stante il conclamato fallimento del piano PPP?

Il tutto, ammesso e non concesso che il Congresso arrivi a un compromesso sul nuovo pacchetto di sostegno all’economia, alla luce delle bizze di Donald Trump e della spada di Damocle rappresentata dalle suppletive in Georgia. Tutte criticità che gravano su Wall Street, ogni giorno di più. E con sempre meno certezze. A partire della risposta degli indici alla sell-off forzata dei fondi pensione.

Allacciamo le cinture di sicurezza, forse il tempo del popcorn è davvero finito.

© RIPRODUZIONE RISERVATA